“从美国零售业看电商”系列之(四):以有机为核心的高端零售商199IT互联网TMT数据 | 中文互联网数据研究资讯中心

在20世纪90年代初成为世界最大的零售商,但如果把Wal-Mart与美国零售画等号就像把McDonalds与美国餐饮画等号一样,以偏概全。Wal-Mart定位折扣商场,选址在郊区,以中低端消费者为目标群体。很显然,它并不能满足所有消费者的需要,高收入家庭不会被Wal-Mart的低价宣传所吸引,而低收入家庭希望得到更廉价的商品,且不愿意开车到郊区购物。于是,美国食品杂货零售在20世纪末21世纪初产生了明显的两极分化现象,并在今天仍旧存在。在高端有Whole Foods、Trader Joe’s这样以有机、天然产品为卖点的零售商;而在低端有Aldi、Save a Lot这样以廉价、便利为卖点的零售商。尽管它们早在70年代就初现端倪,但在90年代中后期才得到快速发展。

快速增长的有机品市场

为介绍美国高端食品杂货零售商,需要首先引入一个有机产品的概念,但这并不意味着高端零售商就是销售有机产品的,而是它们普遍以销售有机产品为特色,并以此区别于普通零售商。在90年代后期,美国有机品市场发展很快。2000年后,美国食品销售年增长率一直在5%以下,而有机食品从2000年到2007年维持20%的年增长率;2008年至2009年受经济危机影响,人们对高端食品消费减少,其增长大幅放缓;2000年后,增长率再次上升。无独有偶,非食品类有机品市场增长速度也远快于非有机产品,2003年后,美国普通产品销售年增长接近于零,2008年至2009年更是陷入负增长,而有机产品在经济危机中依然保持近10%的年增长速度。

总体而言,有机类产品,无论食品还是非食品类,所占总体份额还很小。2011年,美国有机食品仅占全部食品销售额的4%,而非食品类有机产品所占份额不到0.6%。在全球,有机食品所占比率仅为1%~2%。

从各个国家来看,美国有机品市场规模最大且发展最为成熟;而在世界范围内,有机市场目前还集中在发达国家。

美国有机市场全球占比44%,德国占比14%,法国占比8%,英国占比4%,加拿大占比4%,瑞士占比3%,意大利占比3%,其余各国总占比20%。

熟悉而陌生的有机产品

目前有机品标准在各国有所差异,但简单来说,有机农作物表示在其种植过程中没有使用合成化肥、合成农药,并且不属于基因改造作物;有机动物产品表示其在饲养过程中采用100%有机饲料,没有被使用过促生长激素或抗生素,并且有充足的户外活动空间。

有机产品对现代人类是个熟悉又陌生的概念。其实在漫长的历史长河中,我们的祖先一直采用有机方式种植、畜牧,但在第二次世界大战后,传统农业被工业农业(也称为石油农业)大范围取代。

有机产品随着农业科技的发展离人们生活越来越远,但是总有些人渴望回归传统,20世纪20年代中期,欧洲大陆就开始了最早的“有机农业运动”,而现代意义上的有机种植伴随着环境保护运动开始于40年代中后期,其主流思想是对工业化农业的反抗,历史上称之为“绿色革命”。

起初,有机农业的种植规模和销售占比都非常有限,而且没有统一管理。在美国,有机农业销售额在1990年达到1亿美元, 但“有机”标准仍然参差不齐,为规范该市场,美国国会于同年通过有机产品生产法案(OFPA)。

随着有机产品的兴起,统一的界定标准和有效的监管刻不容缓。

早期对有机产品感兴趣的消费者主要关注其无公害、无人工添加剂等健康因素,他们大多从生产者处直接购买,当时的俗语是,“认识你的农户,了解他们的产品”。随着对有机产品需求的增长,诞生了集中销售有机农产品的专营商铺,然后传统超市开始大量引入有机产品。很快,有机产品的购买场所从农贸市场大量转移到超市。在超市销售的有机产品得到相关部门认证和监管,在质量上更有保障,但是从此有机产品逐步进入规模化生产阶段,比如现在很多大型农场都设有有机生产部门。对消费者而言,有机品的生产过程变得“遥不可及”。很多人质疑有机产品变味了,尽管天然种植/养殖依旧被当作行业准则恪守,但是有机农业最初是为了“反抗”现代农业而诞生的,而如今却被其同化了。

现代而原始的有机品供应链

从原理上讲,有机产品供应链与普通产品类似。在其起初阶段,生产者(农户)直接与消费者发生交易,或者由地区商铺/商贩代为出售,这两种交易方式费时费力,更谈不上规模效益。伴随有机产品诞生了很多衍生产品,比如有机牛奶、有机麦片等,于是便产生了为数不少的有机品加工商和有机品牌。他们往往从当地农户进货,加工之后出售给代理商或零售商(同时兼顾生产和加工的也不少见)。除了有机产品本身生产加工成本高于普通产品(一般高于10%~40%)之外,分散的供应链也是造成其价格高昂的主要原因,但是撇去规模化效益不谈,当时有机市场的两个特点:小规模和本地化,倒是很符合“有机运动”的初衷。

但是市场参与者马上试图通过规模化优化供应链,而第一步就是减少市场参与者。有机市场的兼并融合发生在三个层面:

1.生产者、加工者层面的横向合并。 90年代中后期,美国共有规模较大的有机品加工商40余家,经过横向兼并整合后,仅存13家。其中排名前七的Coca Cola、Kraft、Kellogg、Dole、Heinz、Novartis、General Mills占据了绝大部分市场份额。

2.零售层面横向合并。 首先是零售渠道从个体商贩过渡到连锁超市,1991年仅有7%有机品在超市销售,其他渠道(主要是农贸市场)占93%;2003年这两者的比例是50%对50%;到2010年超市销售比例已占67%。同时,各大高端连锁商也纷纷进行扩张兼并,其中最显著的是Whole Foods。90年代后,Whole Foods共收购了13家连锁商,2007年更是收购了最大竞争对手Wild Oats,后者之前共收购了12家连锁商。

3.生产加工和零售层面的纵向整合。 这主要体现在零售商纷纷创自有品牌,比如之前提到的Whole Foods,2012年11%的销售额来自自有品牌。

但是与普通产品的供应链相比,有机品供应链还相当落后,主要体现在:

1.有机品的规模化生产本身难度大,或违背有机品定义,其农业生产受季节影响也很显著。

2.有机品供应商与传统供应商相比规模较小,规模效益尚未完全体现。以美国最大的天然有机产品供应商Hain Celestial Group和综合类食品供应商General Mills(也生产有机产品,但非主营业务)作对比,Hain Celestial Group在毛利率和营业毛利率上都低于对方近十个百分点,2012年其资产回报率4.7%,低于食品加工行业水平。

而从发展趋势上看,有机产品供应商还处于快速扩张阶段,Hain Celestial Group表示近期战略就是扩张及兼并,而其近年来销售增长一直保持在10%~20%。但扩张之后有机品生产加工商能否实现规模效应还待观察。

3.零售商在供应链端控制力较弱。有机产品可以分为两类,易腐烂类和非易腐类。易腐烂产品以生鲜为主,若本地有货源供应,零售商一般与本地农户签订采购合同,比如Whole Foods 26%产品来自本地农户;若本地无法供应,如海鲜类产品,零售商则通过中间商采购或设立采购点。非易腐类产品,分自有品牌和从供应商采购两种。零售商对自有品牌拥有控制力,但对供应商没有很强的议价能力,并且存在依赖个别供应商的现象。部分高端连锁超市甚至将供应链管理全权外包,自己只负责终端销售,而从仓库到运输都交由第三方负责,比如Fresh Market将自己58%的采购交给Burris物流负责。

总而言之,有机产品的现代供应链还处于刚起步阶段,远远落后于普通产品,但是其行业集中已初步形成,未来很有可能加速实现规模效应。

食品杂货零售商概述

高端食品杂货连锁超市

Whole Foods Market:目前世界排名第一的天然有机食品连锁零售商,2012年末拥有店铺335家,年销售额117亿美元。

Fresh Market:高端连锁食品杂货超市,2012年末拥有店铺129家,年销售额13亿美元。

Natural Grocers by Vitamin(Natural Grocers):天然有机食品连锁超市,2012年末拥有店铺59家,年销售额3.36亿美元。

Trader Joe’s:高端食品杂货连锁超市,2012年末拥有店铺387家,2012年销售额不详,2009年估计为80亿美元(未上市)。

普通食品杂货连锁超市

Safeway:北美最大的食品杂货零售商之一,2012年末拥有店铺1641家,年销售额392亿美元(不包括燃料销售)。

Kroger:美国第三大连锁零售商,2012年末拥有店铺2424家,年销售额779亿美元(不包括燃料销售)。

从美国市场近十年表现来看,有机产品平均年增长速度是普通产品的近4倍,与之对应的高端食品杂货超市的销售增长也远快于普通超市。以2012年来看,普通超市的同店铺销售增长接近于零,而在美国上市的三家高端食品杂货超市Whole Foods、Fresh Market、Natural Grocers 的同店铺销售增长分别为8.4%、5.7%和11.6%。

在资本市场上,Whole Foods、Fresh Market的市盈率在32倍左右,Natural Grocers为63倍;而传统连锁超市Safeway的市盈率为8.55倍,Kroger为12.29倍。市盈率可以理解为当前投资者愿意支付该公司股票每1美元收益的价格,高端零售商拥有更高的市盈率表明投资者认为其未来发展将会很快(但往往也意味着风险较大)。

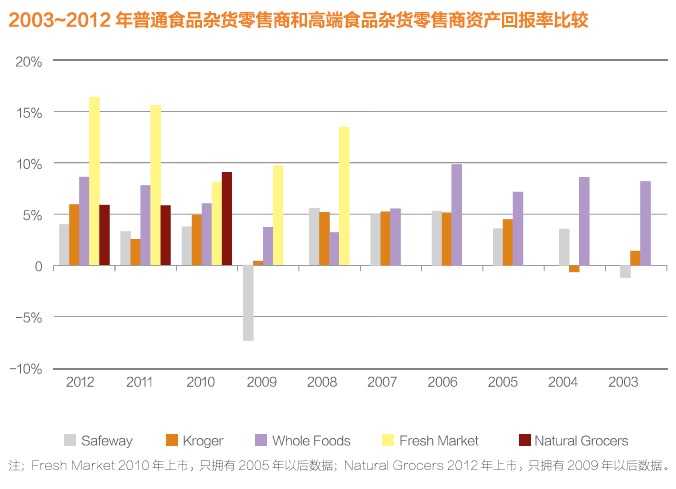

全行业中,大型食品杂货零售商(年销售额80万美元以上)的资产回报率在0~13%,行业平均值为2%。从上市的几家公司来看,高端食品杂货零售商的投资回报率高于普通零售商和行业平均水平,而且即便在2008~2009年经济危机冲击下,也仍然保持4%以上回报率。

再比较高端食品杂货零售商和普通零售商的营业数据。两者的业务模式大致相同,因为高端零售商销售更多的生鲜和易腐商品(Whole Foods易腐商品占77%,Safeway易腐商品占35%),所以其库存周转速度明显快于普通连锁超市。而在销售毛利上,高端商品的毛利往往更高也在情理之中。

在地域分布上,高端零售商分布在经济发达和人口密集地区,如美国的东西海岸、中部的伊利诺伊州、南部的德克萨斯州和佛罗里达州。而各个零售商也有自己的主营地区,比如Whole Foods 在德克萨斯州起家,其在南部分布最多;而Trader Joe’s总部在加利福尼亚州,其在西部分布最密。从发展阶段上看,美国高端食品杂货零售商处于快速扩张阶段,圈地运动还未结束,而其中主要手段就是收购和兼并,比如Whole Foods就是通过收购扩张规模的典型。

极致扩张:Whole Foods Market

Whole Foods成立于1978年,当时25岁的John Mackey大学辍学,从亲朋好友处借了4500美元,在德克萨斯州奥斯丁市开了家小型天然食品商店,取名为SaferWay(山寨当时大型连锁商Safeway)。1980年,SaferWay与另一家天然食品店Clarksville合并,Whole Foods Market正式成立。在余下的三十多年里,Whole Foods 进行了大范围扩张,现在全美拥有店铺数量335家,年营业额近117亿美元。在扩张过程中,Whole Foods大量并购现有连锁商,目前超1/3营业面积通过并购获得。2004年,Whole Foods 通过收购7家英国连锁商铺进入英国市场;2007年,Whole Foods 斥资5.65亿美元收购其在美国最大竞争对手Wild Oats。

伴随着扩张的是Whole Foods的营业面积和营业额迅速增长。

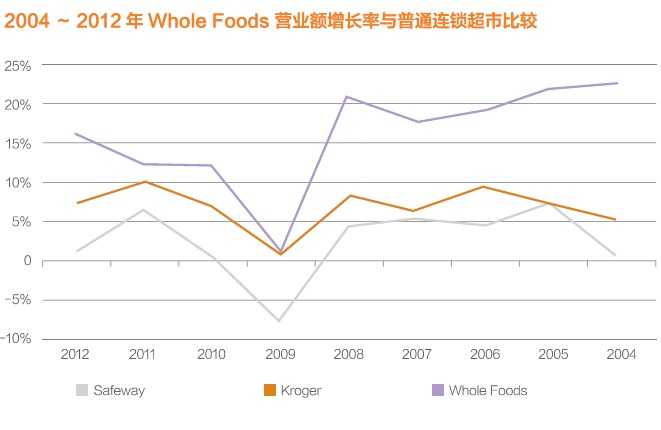

以美国两大普通连锁超市Safeway和Kroger与Whole Foods作对比,高端连锁超市Whole Foods的营业额年增长率远快于传统连锁超市。

那么在迅速扩张中,Whole Foods是如何管理其各个店铺及供应链的?

Whole Foods对各店铺采取分散管理模式。Whole Foods在美国划分为12个区域,总部设在德克萨斯州奥斯丁市,每个区域拥有自己的办事处和区域总代理负责监管该区域所有店铺。而在每个单独店铺,店长拥有自行采购权力,无需经过区域办事处许可。在供应链端,水果蔬菜的保险难度最大,Whole Foods与当地农户签订长期销售协议,以保障稳定供应。而因为有机产品属于高毛利产品,Whole Foods并不太在乎进货价格,也没有太多竞争对手,所以Whole Foods与供货商往往能建立长期稳定关系。

如果Whole Foods只是一个区域性超市,没有人会对其管理方式有任何质疑,但是面对一个在全美拥有335家店铺的巨型连锁商,很多人讽刺Whole Foods的管理方式过于业余。

从正面角度看,Whole Foods的分散模式有利于各店铺根据当地消费者口味选择有针对性的产品;而从反面角度看,分散模式导致各店铺缺乏统一性,规模效应更难以实现。 Whole Foods 的供应链之所以得以维持,并在很大程度上支持其快速扩张,是建立在其销售产品的高毛利基础之上的,但当有机产品越来越普遍,或传统连锁商大量引入有机产品的时候,Whole Foods 供应链的低效性就会暴露。

对Whole Foods扩张的另一个质疑是潜在的有机市场到底有多大。虽然近年来有机产品年增长率超过20%,但是在2008~2009年经济危机时期增长率下降也非常快,Whole Foods在此期间销售增长只有1%左右。人们对高档产品需求并非刚性需求,如果经济条件好,所有人都愿意吃得更健康一些,但当经济条件不好,有机产品往往被当作首先缩减对象。2007年开始,Whole Foods对店铺进行大范围调整,关闭店铺40家,2008年关闭21家。在经济危机爆发后,Whole Foods减缓开店速度,2009年将计划新开店铺由30家改为15家。

最后以笔者看来,Whole Foods未来挑战主要有两点:

1.提高供应链效率。几乎可以肯定地说,未来有机产品将越来越平民化,逐渐从高毛利向低毛利转变。近期Wal-Mart、Safeway等连锁商纷纷引入有机产品,它们比Whole Foods拥有更成熟的供应链和更多的店铺数量,所以Whole Foods虽然拥有先发优势,但接下来该考虑如何提高效率以迎接低价挑战。

2.保持高端定位,差异化竞争。其他商场可以销售与Whole Foods类似产品,但难以复制其市场定位。很多顾客倾向Whole Foods 不仅仅是看中有机产品,还有其优质的服务和良好的购物环境。

极致简约:Trader Joe’s

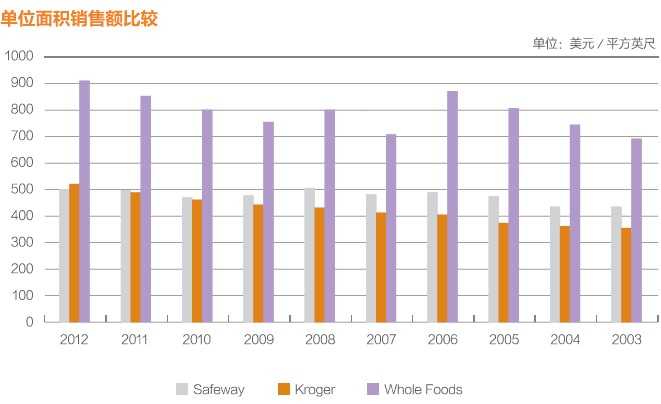

Trader Joe’s 是一家高端食品杂货连锁超市,成立于1958年,截至2012年末,全美拥有店铺数量387家。美国《财富》杂志于2009年估计其年销售达到80亿美元。从店铺数量和销售额来看,Trader Joe’s在同类型店铺中排名第二,落后于Whole Foods;而从Trader Joe’s单位面积销售额来看,其达到了惊人的1750美元/平方英尺(因为Trader Joe’s非上市公司,其销售业绩均由相关机构估算),高于Whole Foods近一倍;如果再比较普通食品杂货连锁超市,Safeway 2012年单位面积销售额除去燃料销售后为505美元/平方英尺,Kroger为522美元/平方英尺。

在运营模式上,Trader Joe’s并非将自己完全定位为高端零售商,在Trader Joe’s既能买到价格非常低的商品,也能买到包括有机产品在内的高档商品。所以在公司形象上,Trader Joe’s就与Whole Foods等高端零售商不同,它并不担心引入低价商品而降低店铺档次,相反,它愿意为顾客提供不同层次的商品。与之相对应的是店铺位置的选址,Whole Foods选址在购物中心或其他高人流地段,其目标是充当人们工作和家庭间的第三场所,其他类似的高端超市也大多选址邻近购物中心或繁华地段,而Trader Joe’s另辟蹊径,建在地价相对低廉的近居住区地段。在店内装潢上,Trader Joe’s没有华丽的装饰,也没有像Whole Foods 那样在门口摆放大量的鲜花、果蔬以彰显其产品新鲜感。所以很多人将前往Whole Foods 视作享受型购物,而Trader Joe’s更像是周边的便利超市,单纯以购物为目的。

在供应链端,Trader Joe’s与Whole Foods也截然不同。前文提到,Whole Foods采取分散模式,利于店铺扩张和本地化,但效率不高;而Trader Joe’s在供应链上力求简单、高效。首先,Trader Joe’s中trader的中文意思就是贸易商,它不同于单纯的零售商从批发商处进货,而是尽可能地直接从生产商处采购,然后运至自己的配送中心,贴上自己的标签后再运输至各个店铺(Trader Joe’s店铺中拥有自己标签的商品占到80%)。如此做法的好处主要有:

1.简化供应链环节以节约中间成本。

2.Trader Joe’s的店铺规模普遍较小,直接从当地配送中心订货更为准确且无需过多的储存空间。

所以Trader Joe’s的供应链是建立在配送中心基础之上的,效率较高,但也限制了Trader Joe’s的扩张速度。比如佛罗里达州和德克萨斯州人口密度和消费层次都较高,非常适合高端零售商进驻,但是Trader Joe’s受限于在当地没有相应的配送服务设施而迟迟难以大范围进驻。

在所售产品种类上,Trader Joe’s远少于同类零售商。这与Trader Joe’s从供应商处直接采购有关。 Trader Joe’s提供有限商品种类的做法与会员制商场(如 Costco、Same Club)类似,主要好处有:简化商场管理、享受更大的进货折扣、提高库存周转速度等。但是限制商品种类会减少顾客的选择余地,普通大型超市往往不会采用这种做法。对此,会员制商场的理念是,只提供有限的商品,但保证是最优惠的价格;而Trader Joe’s以高端零售商的形象出现,主要提供自有品牌商品,对其品牌已产生信任感的顾客相信只要是Trader Joe’s货架上的商品就一定是好的,所以从某种程度上来说,Trader Joe’s没有必要提供大量品牌选择。

由于以上因素,Trader Joe’s 在供应链效率、管理成本上都优于竞争者,所售产品价格也低于同类高端超市。经相关调查,Trader Joe’s销售的同类型商品价格低于Whole Foods 20%。但是Trader Joe’s的购物环境和店铺位置都没有体现其高端性。在社会责任方面,Whole Foods表现得较为积极,使其绿色形象更加深入人心,而Trader Joe’s在社会公益事业上则相对落后。

(原载于《天下网商·经理人》七月刊)

via: wshang