VIE要被《外国投资法》灭门?结论别下太早

商务部于2015年1月19日公布《中华人民共和国外国投资法(草案征求意见稿)》(以下简称“外资法草案”)及说明(以下简称“草案说明”),向社会公开征求意见。外资法草案及说明在多个方面颠覆性地进行了变革,尤其是在外国投资者的定义中引入“实际控制”标准,首次将“协议控制”纳入外商投资管理,换言之,过往实践中在互联网等限制、禁止类领域的海外上市或外商投资中多采用的“协议控制”结构(也称为VIE结构,VIE即Variable Interest Entities的简称,直译为“可变利益实体”,以下简称“VIE结构”或“协议控制结构”)终于有望结束多年来“无名份”的尴尬局面,有望直面法律法规的规定及商务主管部门的监管。

一、VIE“无名份”的尴尬局面

目前一般VIE结构的特点是:(1)业务由在境内设立的内资公司(“经营公司”)实际运营,相关业务许可也由经营公司取得;(2)外国投资者在境内设立外商投资企业(“控制公司”),外国投资者和控制公司均不直接持有内资企业的股权权益,而是在控制公司和经营公司之间设置一系列协议安排;(3)通过系列协议安排,控制公司获得对经营公司的控制权和经营权,并取得经营公司的大部分利润。

在原有按产业指导目录逐案审批的外资监管模式下,外资以VIE结构进行投资的模式,一直以来被默认存在,并在限制、禁止领域产业广泛使用。

VIE结构规避什么

1)规避了外商投资的行业准入监管,通过结构设计让外商在禁止外商投资的领域投资,或在需要满足商务审批要求、其他条件要求的限制外商投资的领域,绕开前述审批并可能在不符合要求的情况下进行投资;

2)规避《关于外国投资者并购境内企业的规定》(以下简称“10号令”)下的关联并购审批,面临商务主管部门的问责;

3)就需要行业主管部门颁发经营许可的领域,VIE结构是否被认可以及其内资或外资的性质认定,也影响行业主管部门的牌照颁发;

4)部分非外商投资限制、禁止领域的企业亦利用VIE结构在境外上市,俗称红筹上市模式,主要原因是红筹上市在员工股权激励、融资和境外投资者投资方面比直接上市具有更大的灵活性,同样不在证监会监管的境外上市之列。

VIE结构的尴尬主要表现在两个方面:

一是在海外上市过程中,需由所在国律师对企业的合法设立、有效存续出具法律意见。对采用VIE结构的企业出具完全“干净”(即认为完全合法有效)的法律意见被认为十分激进。大部分律师事务所仍对VIE结构的合法有效程度谨慎出具法律意见。

二是在上市以后,由于监管态度较为暧昧,使用VIE结构的企业亦如惊弓之鸟。如2011年流传的以证监会口吻撰写的“关于土豆网等互联网企业境外上市的情况汇报”、马云支付宝VIE风波等,均引起对VIE结构合法性的广泛关注及讨论,也在境外中概股的股价上得到表现。

二、VIE结构监管:从盲人到不留盲区

现行法律按注册地标准认定外商投资企业,即,境内企业的全部或部分资本由外国公司、企业和其他经济组织或个人投资的,为外商投资企业。VIE结构的设计重点在于外国投资者与内资公司不存在直接的资本投资关系,从而使现行外资监管法律无法直接适用于VIE结构中的内资公司,成为了外资监管法律“看不见”的地带。外资法草案通过设立实质控制标准,改变了这一“视而不见”的现状,并设置了禁止规避的条款,在外资的认定上充分抹除了盲区。

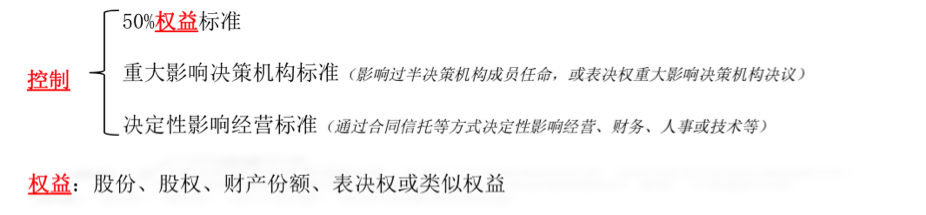

首先,外资法草案设置了“控制”和“权益”两个基础概念,见如下示意图:

图1:外资法草案中的“控制”与“权益”

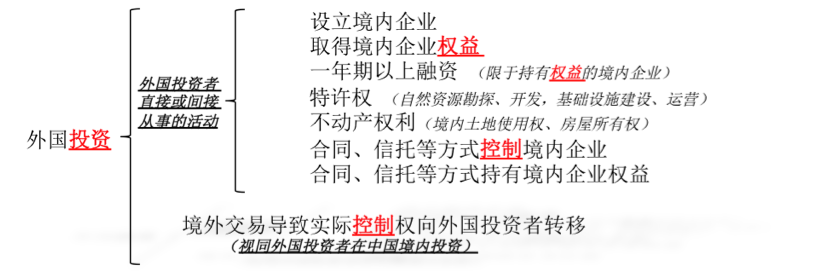

通过扩大传统的“权益”外延,将表决权也定义为类似股权的权益;对“控制”进行定义,不仅包括占多数权益,还包括对决策机构产生“重大影响”或对经营事项产生“决定性影响”。借助“控制”和“权益”两个概念,外资法草案设立了实质控制标准,传统VIE结构(对境内施加实质影响的外国投资者不持股)不再是有效的规避监管方式,且包括VIE结构在内的许多投资方式都在实质控制标准的衡量下成为了被监管的“外国投资”行为。见如下示意图:

图2:外资法草案中的外国投资行为

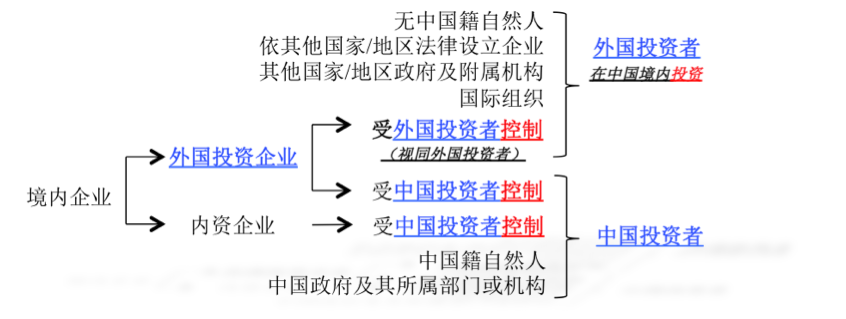

根据以“控制”和“权益”为基础的实质控制标准,外资法草案将包括“外商投资企业”在内的“境内企业”区分为“中国投资者”及“外国投资者”,见如下示意图:

图3:外资法草案中的境内企业、中国投资者与外国投资者的联系

注: 境内企业:依据中国法律在中国境内设立的企业 外国投资企业:全部或部分由外国投资者投资,依据中国法律在中国境内设立的企业 内资企业:外资法草案中无明确定义,为本示意图目的解释为中国投资者控制的境内非外国投资企业

此外,在“看见”协议控制的同时,外资法草案还为未来的监管留下了空间,在第149条设置了一个“兜底条款”,明令禁止以任何方式规避法律规定在禁止实施目录领域投资、未经许可在限制实施目录列明的领域投资或违反法律规定的信息报告义务,并列举了代持、信托、多层次再投资、租赁、承包、协议控制、境外交易等多种现行实践中规避外商投资监管的行为。

三、看见了,怎么办?

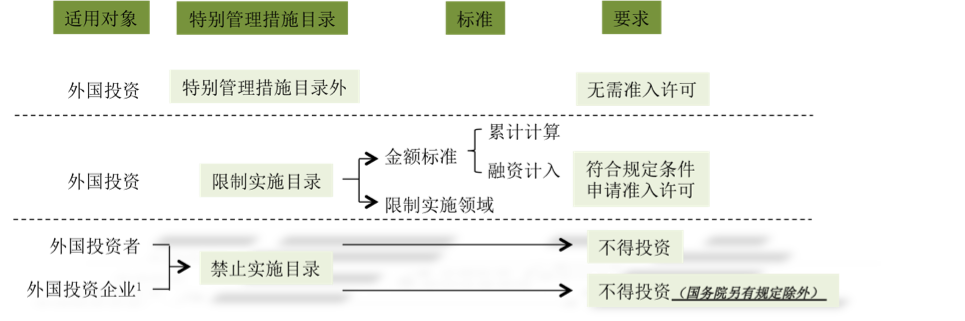

外资法草案设计了准入前国民待遇和负面清单的外资准入管理方式,见如下示意图:

图4:外资法草案中的外资准入管理

注:按字义分析,外资法草案第二十五条第二款对适用对象的表述应指外国投资企业,但行文与其他类似条款有所区别,有待根据正式施行稿进一步分析。

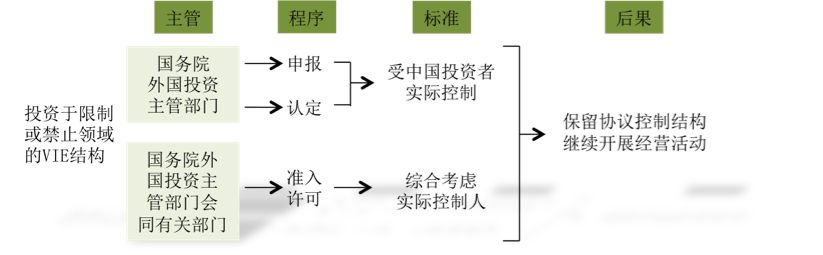

外资法草案第一百五十八条“协议控制的处理”尚无定文。对于已有的投资于限制或禁止领域的VIE结构,草案说明中给出了申报、认定和准入许可三种模式,见如下示意图:

图5:草案说明对投资于限制或禁止领域VIE结构的处理模式的建议

以上模式未来将对现有采取VIE结构的企业造成重大影响。无论最终实施的外资法会采取哪一种模式,以下几点都值得注意:现有投资于限制或禁止领域的VIE结构如需保留协议控制结构并继续开展经营活动,均需履行规定程序,且许可权限目前均在国务院级别。

此外,主管部门的行政资源及行政效率均直接影响实施效果,任何处理方式仍有待商务部进一步出台具体实施细则,才能考量这一制度设计对VIE结构究竟是利好或利空;最后,三种模式均没有回答相关企业在履行程序前的过渡期的经营问题。

从字面分析,三种模式存在一定差别,可能对VIE结构造成不同程度的影响:

(1)如适用申报模式,主管部门的行政干预程度最轻,VIE企业经营空间更灵活,但是该模式没有明确由外国投资者实际控制的VIE结构如何处理;

(2)如适用认定模式,标准较为明确,有利于VIE企业根据自身需要对结构进行调整,但该模式亦未明确由外国投资者实际控制的VIE结构如何处理;

(3)准入许可模式涉及多个部门联合审查,且考虑因素除实际控制人外,还可能包括其他因素,不确定性较另两种方式为大。但准入许可模式也为外国投资者实际控制的VIE的继续经营留出了一定空间。

四、VIE,春天还是冬天?

实践中,既存在由中国投资者实质控制的VIE结构,也存在由外国投资者实质控制的VIE结构,所经营的业务也不仅限于限制或禁止领域。如按外资法草案实施,可资选择的路径主要有以下几种:

(1)放弃VIE结构,拥抱新生活?

尽管负面清单尚未全面出台,但可以预见的是,外国投资受限行业将会显著减少。在非限制或禁止领域,随着配套规则如海外直接上市规则及外汇管制均趋于宽松,既存VIE结构无论是否由中国投资者控制,均可以选择变更为直接持股,但还需注意,就拆除VIE结构后外国投资者的直接投资行为可能需按新规申报。新的外国投资可以采取直接持股的方式进行。

(2)保留协议控制,获取新的合法身份?

如果VIE结构涉及限制或禁止领域的业务,并由中国投资者控制,既存VIE结构可以按新规申请许可,以保留协议控制,这一许可也将使得既存VIE取得合法有效身份,继续开展经营活动。

如果VIE结构涉及限制或禁止领域的业务,并由外国投资者控制,在外资法草案最终采取“准入许可模式”的情况下,有可能保留VIE结构并继续现有业务经营,但最终取决于主管部门的衡量标准。

(3)削足适履,放弃实际控制换取外资参与?

如果VIE结构涉及限制或禁止领域的业务,并由外国投资者控制,除了“准入许可模式”的选择外,外资法草案及草案说明均未给出明确的处理方式。在限制领域,相关外国投资者也可以通过主动调整结构、放弃实际控制,从而按中国投资者控制的情形申请保留结构、继续经营的许可。在禁止领域,外国投资者是否会因此无法再参与投资,还有待新法的进一步明确答案。

作者:胡玥,前资本/并购律师,现投身于互联网金融企业。业余致力于为初创企业和他们的创始人们提供严肃、谨慎和实用的建议,联系邮箱hyuemail@foxmail.com。

文章为作者独立观点,不代表虎嗅网立场

向作者提问

加入文集

|