阿里健康持股,这家医药公司拟IPO,靠“卖药”年营收17亿

来源:直通IPO(ID:zhitongIPO),作者:韩文静

马云曾经说过: “下一个能超过我的人,一定出现在大健康领域。 ”

1月30日,德生堂医药股份有限公司于港交所递交招股书,拟于主板上市。德生堂上市前的股东架构中,赫然站着阿里健康这位大股东。

成立于1999年的德生堂,定位于健康管理及健康解决方案提供商,专门从事药品医疗服务,具备中西医诊疗和药事能力。在国家支持中医药发展的大背景下,德生堂面临着广阔的发展前景。

IPO前,德生堂医药历经数轮融资,投资者除了阿里健康,还包括紫金弘云基金、沿海资本、邦盛资本等。

值得注意的是,公司长期处于亏损状态,2020-2021年合计亏损近5000万元,直至2022年前9月才扭亏为盈。此刻冲击港交所的德生堂,如何在资本市场讲出更多增长故事?

01 大夫创业二十余年,把诊所打造成上市公司

1990年,龙岩从甘肃中医学院毕业,成为了一名针灸大夫。1990年至1999年,龙岩就职于金昌市第二人民医院。

1999年,龙岩获得兰州市卫生局颁发的执业医师资格,也是在同年,他开启了创业之路。受中医古训“上工治未病”的启发,龙岩创办德生堂。

彼时,德生堂还是一间位于甘肃省金昌市综合门诊诊所。

2002年,德生堂开设首间零售药房,并逐步扩大线下药房网络。那个时候,医药零售尚未完全放开,德生堂算是第一批“吃螃蟹”的人。

截至2022年9月30日,德生堂拥有超1000家药店,覆盖65个城市及22个省份,旗下拥有德生堂大药房、111医药馆、龙归大药房三大零售药房品牌。

凭借着覆盖全国的线下药房网络,近年来,德生堂不断拓展产品及服务范围,包括推出O2O及B2C零售业务、基于互联网医院的医疗问诊服务以及康养管理服务,发展成为健康管理及健康解决方案供应商。

公司通过全渠道零售网络提供全面覆盖客户全购买周期的全方位产品及服务,整合的产品及服务可满足客户涵盖整条医疗卫生产业链的医、药、养、保等要素的全链路健康管理需求。

来源:德生堂招股书

截至最后实际可行日期,本公司由龙岩先生、龙云先生、浙江昌启及浙江壹学分别持有约70.56%、1.44%、4.50%及4.50%。

龙岩为龙云的胞兄。自成为直接股东并担任本公司高级管理层人员以来,龙岩及龙云便为一致行动人士,行使对公司的控制权,对其业务发展作出决定。根据一致行动人士协议,龙岩及龙云确认及承认彼等的一致行动关系。

浙江昌启是龙岩的股份激励计划的持股平台,浙江壹学是龙岩和龙云的家族持股平台。也就是说,龙岩家族合计对德生堂持股超80%。

02 阿里持股,“卖药”贡献超9成营收

IPO前,德生堂医药历经数轮融资。2016年,德生堂开启了加盟药店模式,2017年公司获得了沿海资本和邦盛资本的天使轮投资。

2018年,阿里健康宣布增资德生堂。

招股书显示,德生堂于2018年12月与阿里健康订立A轮增资协议,2019年12月,德生堂及其当时股东与阿里健康第二次订立增资协议。两次投资的代价均为9440万元,合计1.88亿元,增资协议交割后,阿里健康或指定联属人士将持有德生堂10%权益。

招股书显示,截至最后实际可行日期,阿里健康直接持有德生堂5%股份,通过其控制的江苏紫金弘云持有德生堂5%股份,共计持有10%的股份。

目前,阿里健康的首席财务官及执行董事屠燕武,自2021年8月起一直担任德生堂董事,并于2022年12月获调任为非执行董事。主要负责集团业务计划和主要决策的制定提供战略意见。

目前,中国的药品零售市场相对分散,就2021年的营收而言,前10名市场主体总共占市场的19.2%。2021年,德生堂在全国药品零售商中以线下营收而言排名第16位,占整个中国药品零售市场的0.3%。

2021年,在中国药品零售商中,就标准化用药组合相关的产品销售所产生的营收(即由方带动的营收)而言,德生堂均排名第一位。

来源:德生堂招股书

招股书显示,2020年、2021年及2022年1-9月,德生堂的营收分别为17.5亿元、20.1亿元、17.1亿元;毛利分别为6.3亿元、6.9亿元及5.97亿元;毛利率分别为36.2%、34.5%、35%;期内利润分别为-784.4万元、-4113.9万元及77.2万元。

在2022年的前9个月,公司才开始扭亏为盈。德生堂表示,期内净亏损主要由于赎回负债利息开支及以股份为基础的付款所致。

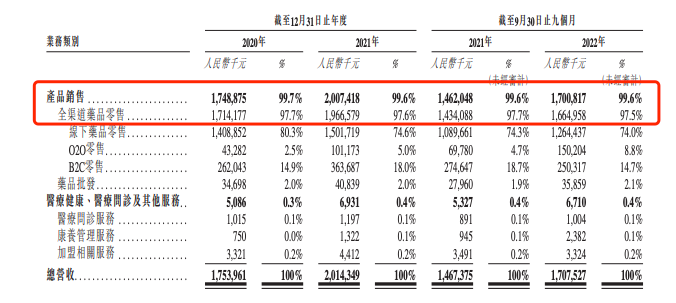

于往绩记录期间,德生堂的营收主要来自产品销售,即通过线下、O2O和B2C业务模式开展的全渠道药品零售业务,以及向加盟商和其他第三方企业供应产品的药品批发业务。其次,公司也从医疗健康、问诊及其他服务中获得营收。

从业务类别贡献营收来看,全渠道药品零售是公司的核心业务,德生堂的“卖药”业务贡献超9成营收。

截至2020年及2021年12月31日止年度以及截至2021年及2022年9月30日止九个月,公司全渠道药品零售业务的营收分别占总营收的97.7%、97.6%、97.7%及97.5%。

来源:德生堂招股书

报告期内,医疗健康、医疗问诊及其他服务贡献营收在0.3%至0.4%之间。

招股书显示,公司的全渠道零售能 够以不同的模式为客户提供和递送多种多样的产品,产品(包括自营品牌产品)涵盖处方药及非处方药、中药饮片、医疗器械、保健产品以及其他产品。截至2022年9月30日,公司已采购并首营超过2万个SKU。

受人口老龄化、公民可支配收入的提高、对线上医疗服务需求的增加等因素的驱动,中国健康管理及健康解决方案市场规模一直在大幅增长。

据灼识称,中国健康管理及健康解决方案市场从2016年的人民币24,469亿元到2021年的人民币43,882亿元,年复合增长率为12.4%,预计2030年将达到人民币113,129亿元。

德生堂表示,此次IPO募资将用于加强全渠道药品零售能力,扩大业务运营,以扩大中国市场覆盖面。