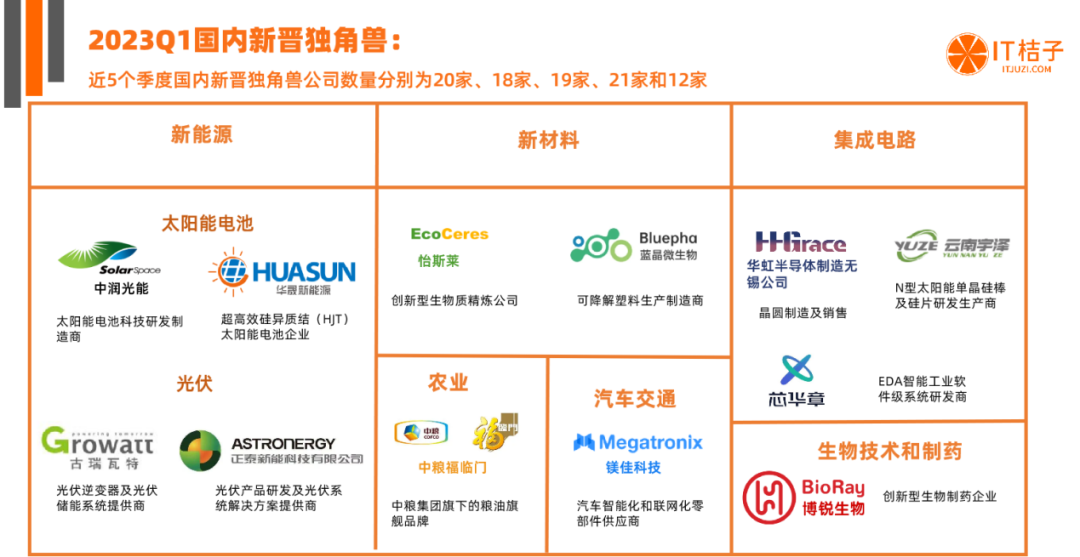

2023Q1投融资报告:上海还是第一;硬科技继续硬挺;上市募资6成不足1亿美元

来源:IT桔子(ID:itjuzi521) 作者:IT桔子

尽管疫情已结束,生活生产已恢复至正常状态,在复杂的内外因影响之下,创投市场并未出现显著增长,投资方依旧出手谨慎。

2023 年开年,国内经济投融资事件再下降,继上季度的 1187 起事件后,新一季度跌至 1026 起,连续 5 季度下降。

新一季度的投资总额及单笔事件平均金额在几起巨额事件带动下,出现增长。

上海再次超越北京,连续 3 季度成全国投融资第一高地。

中国最火热的五大投融资城市均不约而同布局集成电路、生物技术和制药、医疗器械等赛道。

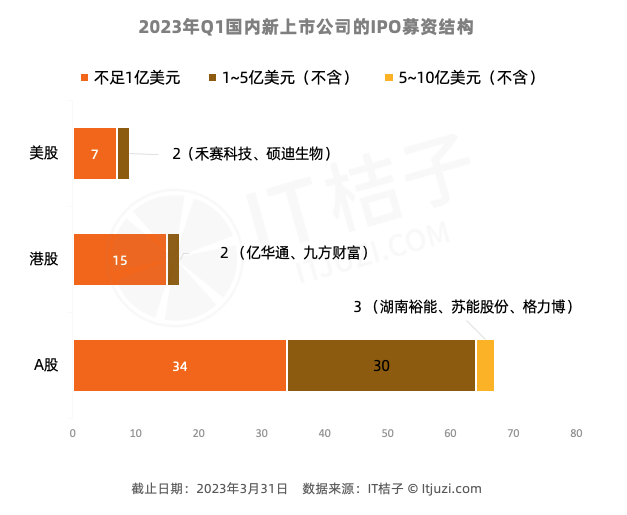

2023Q1 IPO 市场同样不容乐观,60% 的国内新上市企业募资额不足 1 亿美元,37% 的新股 IPO 募资大于 1 亿美元、少于 5 亿美元。

具体来看:

2023 年 Q1 国内新经济领域共发生 1026 起投资事件,较去年同期减少 610 起,同比下降 37.29%; Q1 国内投资交易事件涉及总金额 1995 亿元,较去年同期减少 487 亿元,同比下降 18.29%。 整体来看,国内投融资交易低迷。 除 2022Q3 交易事件数量略有上升之外,其余季度持续走低。

不过从交易金额来看,尽管与去年同期相比仍有差距,不过已在缓慢提升,已由 2022Q2 的 1794 亿元提升至 2023Q1 的 1995 亿元。

2023 年 Q1,国内新经济领域 A 轮及之前融资交易占比 63%,由此可见新经济领域早期融资占比仍处高位。从早期融资占比(A 轮及之前)在近 5 个季度的整体占比情况来看,早期投融资事件始终是主流,占比在 58%-64% 之间。

近 5 个季度,B 轮-D 轮各轮投融资占比变动不大,但 2023Q1 的 C 及 D 轮交易事件较 2022Q4 出现下滑,均下降 1 个百分点。

E 轮到 IPO 阶段,连续 5 个季度占比均为 1%,较为平稳;2023Q1 战略融资事件占比为 17%,与上季度持平,与去年同期相比下滑 3 个百分点。

2023 年 Q1 国内一级市场百万元级事件共有 105 起,占比为 10%,较上个季度相比事件数量及金额均有所下降。近 5 个季度百万元级事件较为稳定,占比均在 10% 上下浮动;

2023Q1 投融资事件交易多集中在千万元级,该层级事件为 541 起,占比高达 53%。与去年同期相比交易数量减少 214 起,但占比提升 7 个百分点。近 5 个季度千万级事件呈上升趋势发展,占比集中在 46%——53%。

近 5 个季度巨额融资事件(1 亿元及以上)数量逐步减少,2022Q1 亿元级别事件共有 718 起,2023Q1 亿元级别事件为 380 起,减少 338 起。占比也由 2022Q1 的 44%,降至 2023Q1 的 37%。

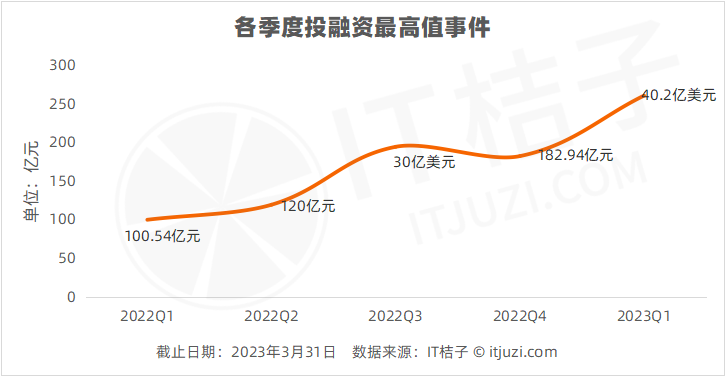

国内新经济领域,近 5 个季度投融资最高值事件的记录不断被打破。2022Q1 融资最高值为 100.54 亿元,2023Q1 融资最高值为 40.2 亿美元(约合 261.3 亿元人民币)——2023 年 1 月 18 日,中国大陆第二大晶圆代工厂华虹半导体在港交所发布公告称,已与子公司华虹宏力、国家集成电路产业基金二期(大基金二期)、无锡市签订合营协议,四方将分别出资 8.8 亿美元、11.70 亿美元、11.66 亿美元、8.04 亿美元设立合营企业,该合营企业为华虹半导体制造无锡公司。

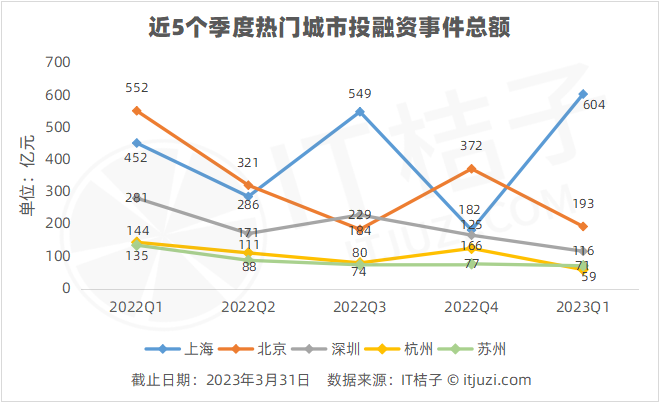

上海、北京、深圳、杭州、苏州为全国投融资最为活跃的五大城市。2023 年 Q1,上海以 158 起投融资事件,再次险胜北京为全国投融资第一高地。整体来看,五大城市近 5 个季度投融资交易量均呈下滑走势,较去年同期相比交易数量大幅下降。

尽管上海投资交易量走势在下降,并在 2023 年 Q1 创造新低,但其交易总额上涨,由 2022Q4 的 182 亿元上涨至 604 亿元,为近 5 个季度最高融资额。北京、杭州在 2022Q3 交易总额上涨之后,又在 2023Q1 跌落。

2023Q1 五大城市投融资交易均集中在先进制造和医疗健康行业上。

具体来看,上海、北京、苏州投融资热度前 2 名均为生物技术和制药、集成电路,深圳则更为聚焦集成电路和医疗器械。杭州是五大城市中首个出现由餐饮业担任其投融资热门赛道的城市——IT 桔子数据显示 2023Q1 杭州发生 4 起咖啡投融资事件、3 家餐食投融资事件、1 起饮料投融资事件。

此外,新能源/新材料热度也较高,除杭州之外其余 4 大城市热门投融资赛道均有新能源/新材料的身影,其中上海、深圳热度较高。

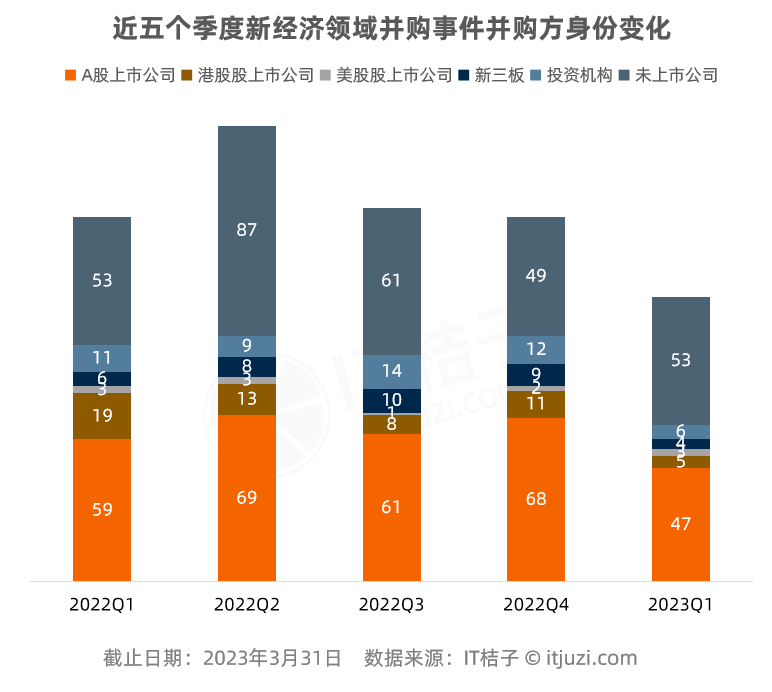

新经济公司买方依然以上市公司为主,2023Q1 买方中上市公司占比近 5 成,其中 A 股上市公司在整体的占比近 40%。投资机构占比不足 1 成。

投资机构每季度并购新经济公司数基本在 10 起左右,2023Q1 降速明显,只有 6 起,仅为上季度的一半。近 5 个季度中,投资机构并购新经济公司最多的为 2022Q3,并购交易有 14 起。

美股上市公司在新经济并购中担任买方的次数基本在 2-4 起之间,港股上市公司在新经济并购中担任买方的次数下滑趋势明显,2022Q1 为 19 起,到 2023Q1 仅为 5 起。

2023Q1,60% 的国内新上市企业募资额不足 1 亿美元,37% 的新股 IPO 募资大于 1 亿美元、少于 5 亿美元;仅有湖南裕能、苏能股份、格力博 3 家企业的 IPO 募资额达到 5 亿美元(折算)以上,均在 A 股交易。

2023Q1,在港交所募资额最大的新股是双重上市的亿华通,也是科创板上市企业;美股募资额最高的新股是自动驾驶产业链上游激光雷达制造供应商「禾赛科技」,IPO 募资 1.9 亿美元。A 股募资额最多的新股是湖南裕能,IPO 募资 45 亿元;其中,科创板新股有 8 家,募资额最多的企业是日联科技,IPO 募资 30.25 亿元。

本季度没有 10 亿美元以上超大型新股 IPO 募资,在去年一季度有 3 家。

附录: