新能源逆势上扬,VC/PE 年内投资超千亿,诞生了 20 家独角兽

来源:IT桔子(ID:itjuzi521),作者:傅玉婷,编辑:李新新

2022 年单笔平均融资金额达 3.78 亿元

在推动「双碳」目标的背景下,新能源赛道受到资本市场的青睐。截至 2022 年 12 月 6 日,中国一级市场新能源行业共计发生 285 起投融资事件,融资总规模达到 1077.73 亿元(统计不包含基石轮、IPO 上市及之后融资、新三板上市及之后融资,下同)。从融资数量及规模来看,中国新能源行业整体呈波动上升趋势发展。

根据 IT 桔子数据,2006 年及以前,中国新能源行业获投总量为 30 起,融资规模合计为 6.93 亿元,数量及规模均较少。不过也是在 2006 年,我国颁布《中华人民共和国新能源法》,为我国新能源的利用和发展提供了法律保证,之后更多优惠政策措施的落地吸引到多家投资机构开始投资新能源,因此自 2007 年起中国新能源领域一级市场投融资数量及规模开始上涨,到 2015 年行业年投融资事件达百起以上。

2016 年开始国内新能源领域投资活动进入快速发展阶段,这一时期随着需求确定性叠加结构、技术升级,整体新能源行业均呈现高景气态势,投融资金额及投资事件数量均呈波动递增趋势:

从融资交易事件来看,2016 年-2020 年年融资事件在一定区间内波动上升;2021 年开始,我国新能源行业投融资事件呈现直线上升,年均融资事件超过 250 起。

从融资金额规模来看,近年来国内新能源领域的融资金额总体呈现波动增长的趋势,高峰期发生在 2022 年,共有 24 笔单笔 10 亿元以上的大额事件发生,其中单笔融资最高达 182.94 亿,行业投资热情持续高涨。

根据 IT 桔子数据,从中国新能源行业单笔事件融资平均金额来看,2015 年及以前行业平均单笔融资额度较低,未超过 1 亿元;2016-2018 年新能源行业单笔投资额在一定水平范围内波动上升;2018 年后单笔平均融资金额迈向亿元级别,且在 2022 年创下至今最高历史记录。2022 年单笔平均融资金额达 3.78 亿元,与行业超大额融资有关——2022 年 10 月广汽埃安获得人保资本、南网能创、国调基金、深创投、中信金石、广州产投集团等 182.94 亿元的融资支持,拉高了整个行业的平均融资水平。

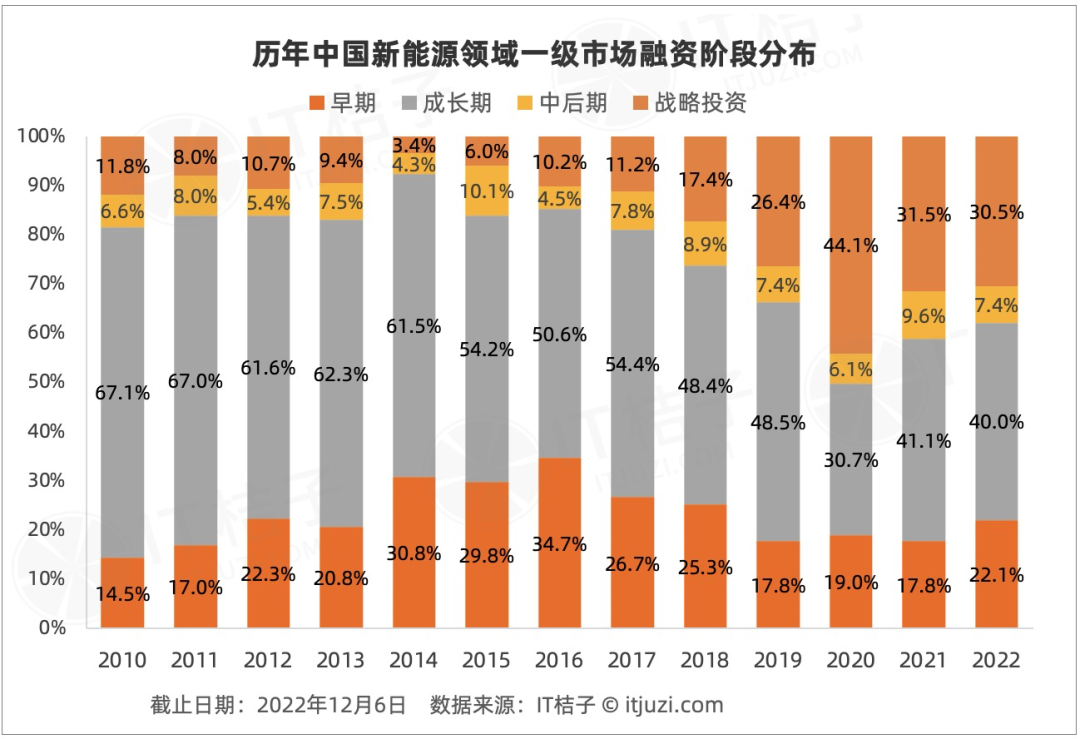

注:早期包括 Pre-A 轮、天使轮、种子轮,成长期包括 A 轮、B 轮、B+轮,中后期为 C 轮及以后

从中国新能源赛道历年投融资事件轮次分布来看,行业投资集中在早期和成长型企业。早期投资数量在 2016 年之后占比总体呈现了下降的趋势,2019 年-2022 年稳定在 20% 以下;成长型企业的投资历年来一直占据较大份额,但近些年占比不断降低,2020 年占比低至 30.3%,而后有所提升;而战略投资和中后期投资有一定的增加的趋势,2022 年二者合计占比超 40%。

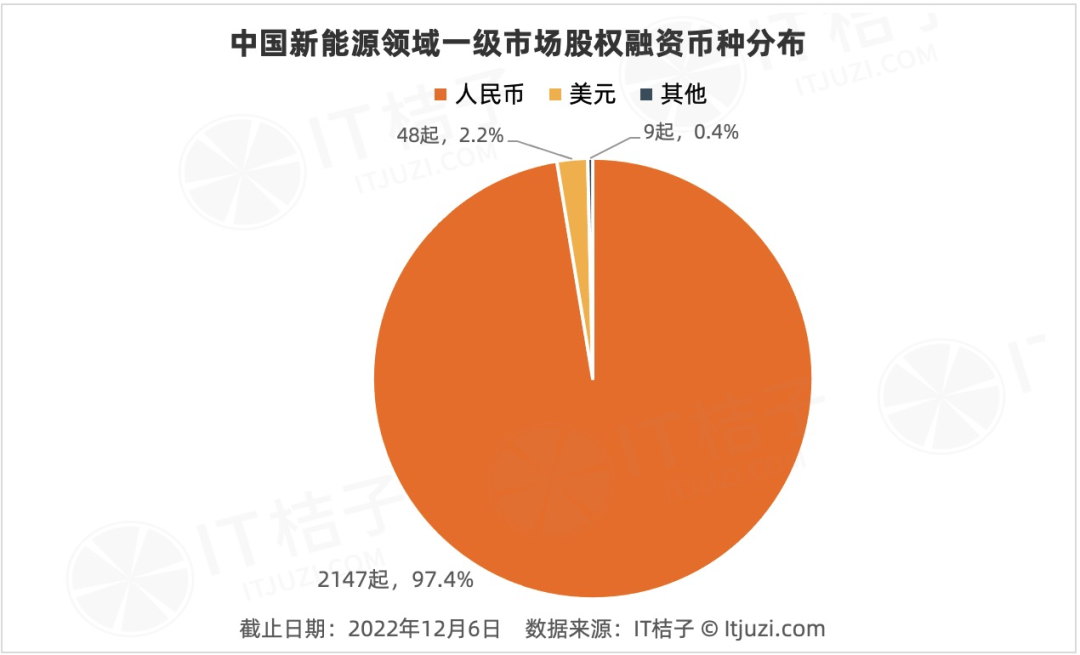

根据 IT 桔子数据,中国新能源行业投资事件币种分布中,人民币投资占绝对性主导地位,事件占比高达 97.4%;美元投融资事件数量为 58 起,占比约为 2%;其余港元、欧元等融资事件较少,占比不足 0.5%。

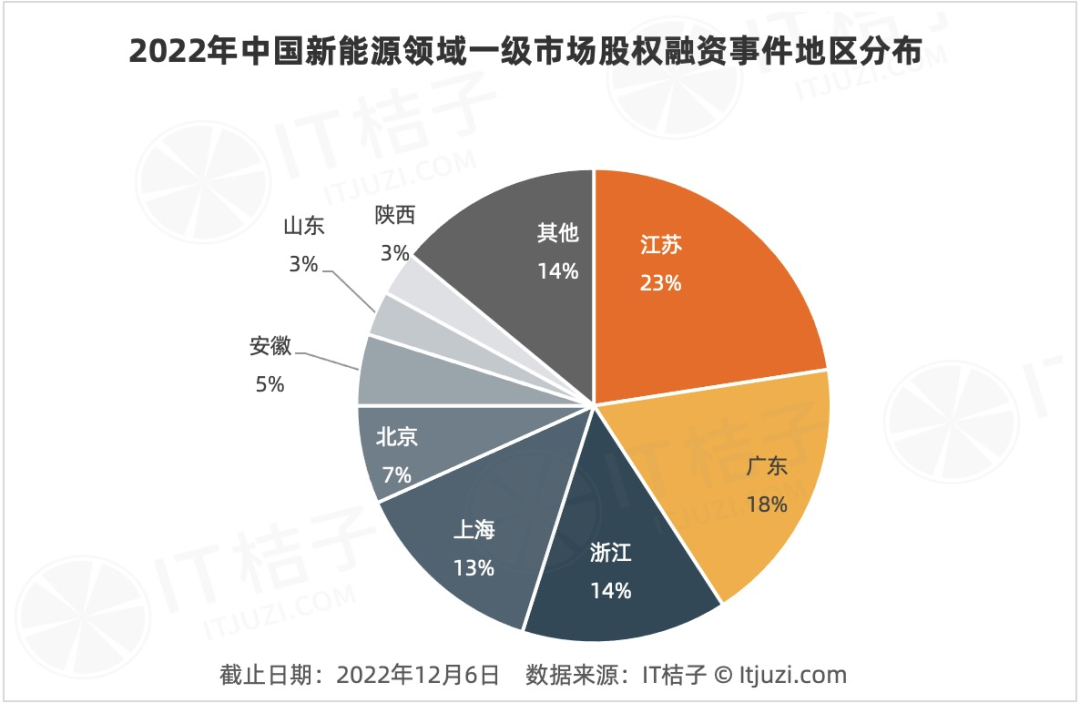

江苏地区是新能源领域融资最活跃的地区。2022 年总部位于江苏的新能源公司融资事件占比为 23%,由此江苏省的新能源行业投融资活跃度可见一斑;而广东、浙江各占 18%、14%;上海占 13%,北京占 7%。其他地区的融资事件较少。

从城市来看,2022 年新能源领域融资最活跃的前 10 个城市分别是深圳、苏州、杭州、广州、上海、常州、武汉、无锡、北京、南京。

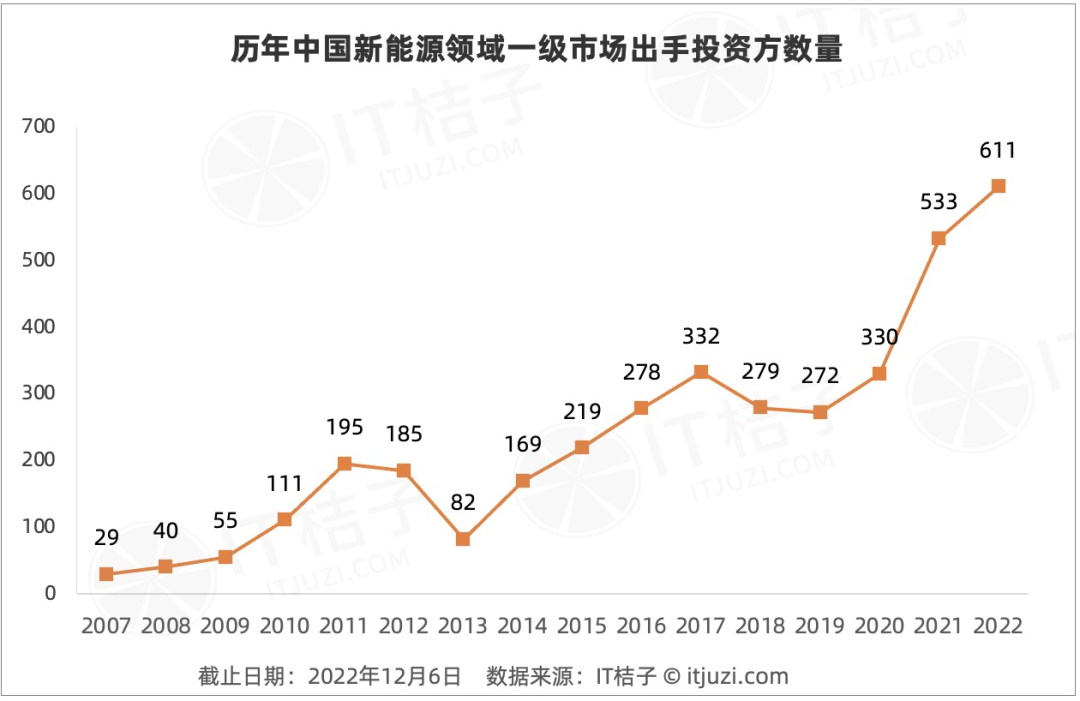

根据 IT 桔子,从历年出手投资方的数量来看,从 2014 年之后,投资新能源的资方出现井喷的状态。2015-2017 年,在新能源赛道出手的的机构数年均超过 200 家。2017-2019 年年出资方数量有所下降。在 2020 年开始出手资方数量呈直线上升,2022 年达到 611 家。

在今年投资出手新能源赛道的 611 家资方中,最活跃投资方是深创投、中科创星和同创伟业,三者在年内对企业服务的投资事件数量均达到了 9 起及以上。新能源领域出手最多的深创投在 2022 年投出了广汽埃安、欣旺达 EVB 两只超级独角兽;排名第二的中科创星则重点投资了中科富海、宝晟能源、星环聚能、仁烁光能、翌曦科技、领声科技等新能源项目,覆盖光伏、氢能源、锂电池产业链等关键环节。

前海母基金、源码资本、中金资本、招银国际、顺为资本、毅达资本、普华资本、英诺天使基金、红杉种子基金等资本在年内出手也比较活跃。

01 新能源独角兽解析

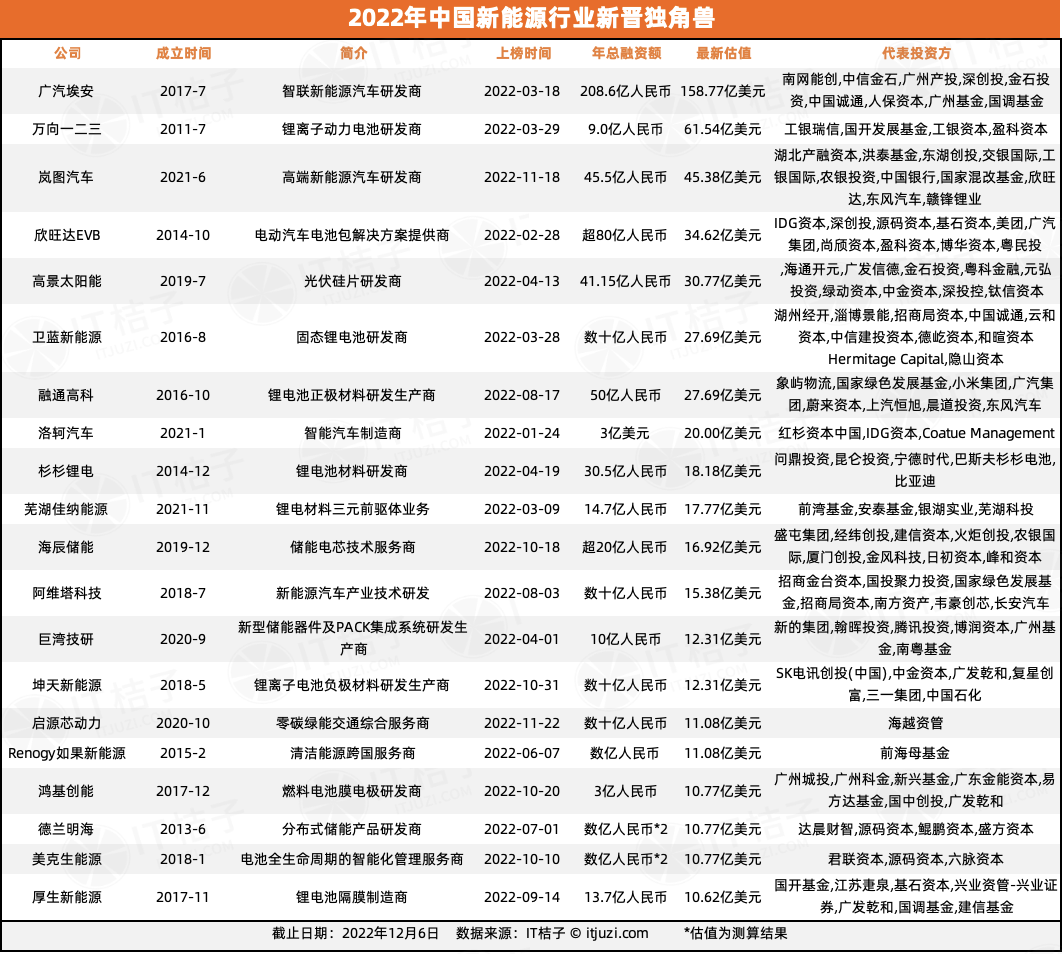

根据 IT 桔子数据,截止到 2022 年 12 月 6 日,国内新能源赛道共有 20 家公司在年内晋升为独角兽企业,如下表所示:

在以上 20 家独角兽公司中,新能源电池领域企业较为集中,其中有 9 家企业围绕动力电池产业链进行研发生产,分别为万向一二三(锂电池)、欣旺达 EVB(电池模组)、卫蓝新能源(固态锂电池)、融通高科(正极)、杉杉锂电(锂电材料)、芜湖佳纳能源(三元)、坤天新能源(负极)、鸿基创能(膜电极)、厚生新能源(隔膜);广汽埃安、岚图汽车、洛轲汽车、阿维塔科技则专注于智联新能源汽车研发;海辰储能、巨弯技研、德兰明海专注于提供储能产品研发;其余的公司主要分布在光伏、清洁能源等新能源各个细分领域中。

广汽埃安:2022 年新能源最凶猛千亿独角兽

广汽埃安成立于 2017 年,是广汽集团孵化的新能源汽车品牌,主要车型包括 AION S、AION LX、AION V 等,2020 年及 2021 年销量分别达 6 万辆、12.02 万辆。

早在 2015 年广汽集团下属广汽乘用车就已经设立了新能源分公司来迎接未来汽车领域赛道切换带来的改变。2017 年广汽集团把这一新能源分公司剥离为独立子公司,从此广汽新能源正式诞生,这便是广汽埃安的前身。

刚开始广汽新能源只对广汽传祺的 GS4 和 GE3 这几款基础车型做了电动化改进,市场水花不大。真正吸引眼球的是该公司于 2019 年 4 月份发布的 AION S。半年之后,公司乘热打铁推出国产第一款 L3 级自动驾驶量产产品 AION LX。2020 年 11 月 20 日广汽埃安在广州车展上正式宣布品牌独立,定位为高端智能电动车。至此广汽埃安在中国新能源造车的历史舞台上正式崭露头角。

独立之后,广汽埃安还先后推出了新车型 AION V 和 AION Y。目前广汽埃安已经形成了轿车、SUV 双产品矩阵。其中,豪华智能超跑 SUV 有 AION LX,新一代智能 SUV 有 AION V,中高级智能轿车有 AION S,覆盖不同需求的消费群体。

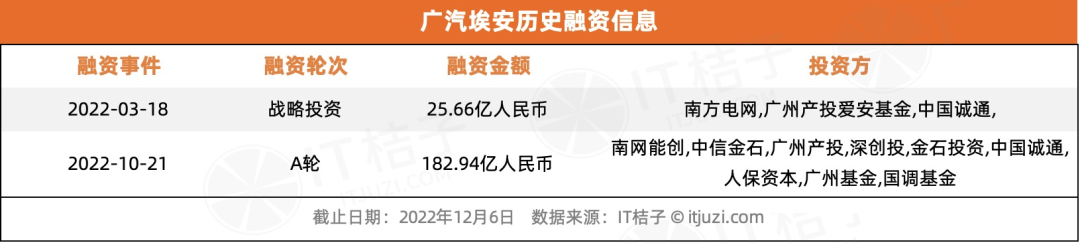

根据 IT 桔子数据,截至目前广汽埃安已完成两轮融资,总金额逾 200 亿元,广汽集团对广汽埃安直接和间接合计持股比例从 93.45% 变更为 76.89%。

2022 年 10 月,广汽埃安完成 183 亿元 A 轮融资后,引进了 50 多名战略投资者,当中既有产业协同投资者,还有在市场上有影响的专业投资机构,也可以看到国家及地方产业母基金的身影。根据测算,广汽埃安投后估值 1032.39 亿元,成为国内未上市新能源车企最高估值的企业。

欣旺达 EVB:2022 年总融资额近百亿人民币

欣旺达 EVB 成立于 2014 年,是一家汽车锂离子电池生产商,致力于为新能源车企提供电动汽车电池解决方案,控股股东为欣旺达电子股份有限公司。

欣旺达 EVB 专注于电动汽车电池和储能两大业务场景,其中电动汽车电池业务提供电芯、模组、BMS、电池包和系统的整体设计及电池测试认证,储能业务提供电芯产品。其中针对电动汽车电池场景,其 HEV 产品拥有先发优势并已经和全国多数 HEV 车厂达成合作。欣旺达 EVB 以 HEV 技术积累为基础,打造行业内首批批量生产 4C 快充产品——BEV 超快充;此外,旗下储能业务作为第二增长曲线,已与头部客户建立合作,订单增长强劲。

欣旺达 EVB 以 HEV 产品及 BEV 快充技术树立了高端品牌形象,并与全球各大知名主机厂签署合作协议。高速增长之下,欣旺达 EVB 已经成功闯入头部车企电池供应商行列。目前,公司已与小鹏、雷诺、日产、吉利、东风、广汽、上汽通用五菱等车企达成合作。

2021 年欣旺达 EVB 业绩已实现超过 600% 的爆发式增长,未来预计仍保持快速增长的势头,其核心管理团队具有 20 年以上大型制造业上市公司运营管理经验、核心研发团队具有锂电行业多年来的成功经验。

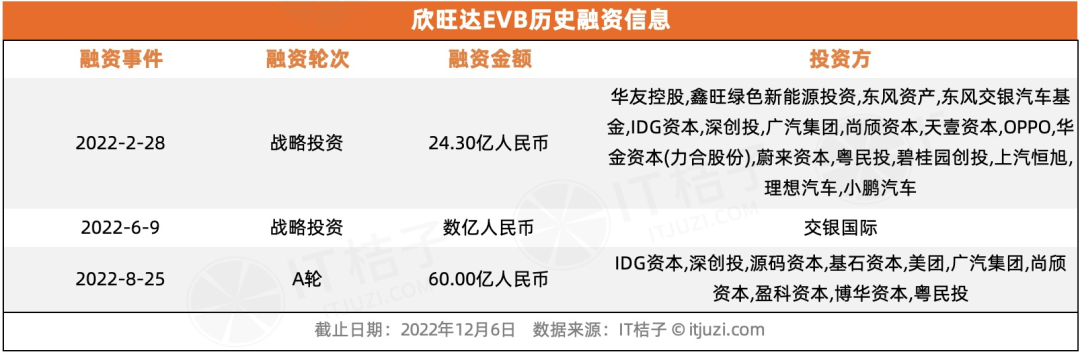

以下是欣旺达 EVB 2022 年来的融资信息:

2022 年 8 月,欣旺达 EVB 完成了 60 亿元的 A 轮融资,由美团战投、源码资本、博华资本、基石资本、深创投联合领投,投前估值在 220-230 亿元之间,成为年度新晋新能源独角兽。

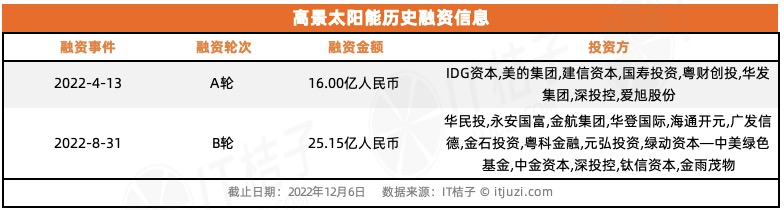

高景太阳能:华民投重金入局

高景太阳能成立于 2019 年,总部位于珠海,由 30 年光伏行业经验领军人士创办而成,主要开展大尺寸硅片及硅棒研发制造业务。该公司专注于高效大尺寸光伏硅片开发与制造,在大尺寸和薄片化领域掌握了众多核心技术,旗下独立开发的 N 型大尺寸硅片以低功耗,高产出和高效率著称;而且在硅片切割上,110 微米厚的技术已经发展到了成熟的程度,处于同行业前列。

2022 年 8 月底,公司完成 25.15 亿元 B 轮融资。华民投联合中金资本,金石投资,海通开元,粤科金融,华登国际等名投机构参与此轮投资。据悉,由于此轮融资成功,高景太阳能原定 2023 年开工的 3 期 20GW 工程将在年内动工,助力加快 50GW 产能指标投产。

卫蓝新能源:小米、华为哈勃、蔚来入股

卫蓝新能源成立于 2016 年,是一家专注于混合固液电解质锂离子电池与全固态锂电池研发与生产、拥有系列核心专利与技术的国家高新技术企业。卫蓝新能源脱胎于中科院物理研究所,身后站着「中国锂电第一人」陈立泉院士,他同时也是宁德时代董事长曾毓群的导师。

作为中科院物理所在固态电池领域唯一的产业化平台,卫蓝新能源凭借顶尖科学家团队 40 多年的技术研发累积,不断引领固态锂电池的研发与产业化发展。公司专注于高能量密度、高安全、高功率、宽温区和长寿命固态电池产品,曾经率先完成世界上第一辆固态锂电样车的研发工作。

公司现有北京房山,江苏溧阳,浙江湖州和山东淄博 4 大生产基地。在技术研发上,公司先后申请了 400 多项国家专利,获得了 100 多项授权,涵盖了固态电池复合正极、固态电解质、隔膜以及负极等核心材料与技术。在产业化方面,公司先后与吉利、蔚来等头部整车厂建立了合作关系。其中和蔚来汽车合作研发的合固液电解质电池有望在今年年底或明年上半年投入批量生产,该电池单次充电续航能力可达到 1000 公里。

IT 桔子数据显示,截止目前,卫蓝新能源共完成了八轮融资,老股东蔚来资本、IDG 资本、顺为资本继续加注。至此,卫蓝新能源成为年度新晋企业服务独角兽。

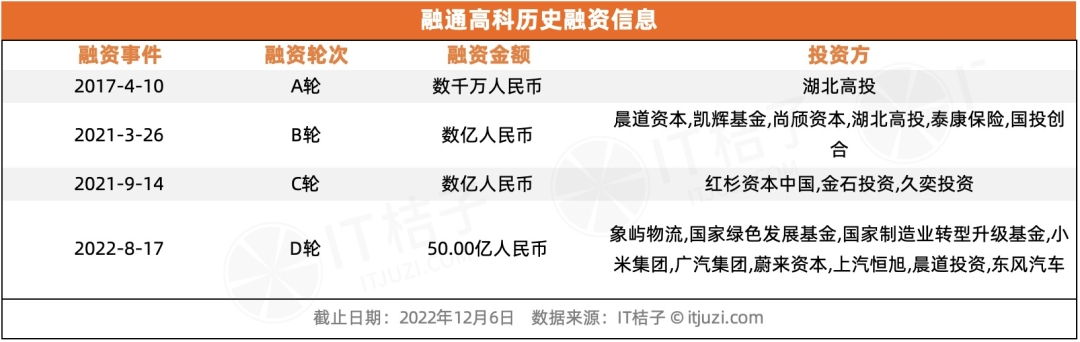

融通高科:获得一汽、上汽、蔚来、晨道等产业链上下游合作伙伴投资

融通高科是一家专注于新能源锂电池正极材料研发、生产、回收循环利用、销售和服务的高科技企业,其产品广泛应用于新能源汽车、电力和 5G 通信储能系统以及消费类电子领域,已与宁德时代、派能科技等锂电厂家实现了紧密产业链配套。

创始人何中林早年在黄石起重机械总厂创业;看到智能 IC 卡表的崛起,何中林辞掉工作并创办北京融通高科;之后于 2016 年杀入新能源赛道并返回家乡湖北黄石成立湖北融通高科。资料显示,湖北融通高科市场占有率由 2020 年的 3.6% 和 2021 年的 8%,上升至 2022 年第一季度的 11.1%,并斩获比亚迪和宁德时代等头部客户。

根据 IT 桔子数据,公司成立至今已获得 4 轮融资,身后不乏红杉中国、金石投资、国投创合、晨道资本(宁德时代)、凯辉基金、湖北高投集团、广汽集团、尚颀资本(上汽集团)、泰康投资等机构,以及造车新势力和龙头电池厂商。

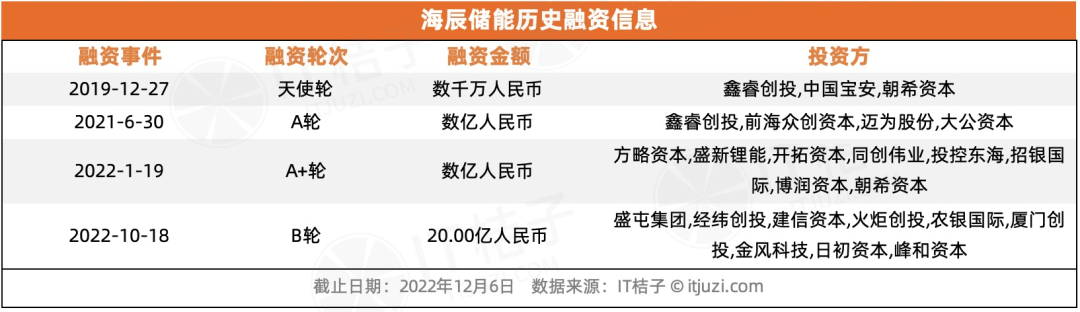

海辰储能:两年融资超 20 亿元

海辰储能成立于 2019 年,是福建省和厦门市双重点建设项目,入选厦门市「三高」和市重点工业企业。公司专业从事锂电池核心材料、磷酸铁锂储能电池及系统的研发、生产和销售,拥有研发人才超 800 人,技术知识产权布局超 1600 项,已通过知识产权管理、IATF16949 及 ISO9001 等体系认证。公司规划三大基地,占地 2100 亩,投资总额约 300 亿元,建设完成后年产能将超过 135GWh。

在产品研发方面,海辰储能始终秉承着低成本、低碳化的研发战略,深耕高能效、长寿命、高安全的储能独家技术,推出了首款 300Ah 电力储能专用电池和大圆柱户用储能电池等创新产品,并于 2023 年第一季度开启全球交付。

目前海辰储能已完成了四轮融资,天使轮融资由鑫睿创投、中国宝安、朝希资本投资;A 轮融资由大公资本、前海众创资本、迈为股份投资,老股东鑫睿创投持续加注;今年 1 月,完成了方略资本、博润资本、盛新锂能等投资的 A+轮融资;2022 年 10 月,海辰储能宣布正式完成 B 轮融资,总募资金额达 20 亿元。本轮融资由农银国际领投,建信资本联合领投,经纬创投、盛屯集团、峰和资本等多家投资机构参与投资。

01 现在投资新能源项目的逻辑是什么?

从 2022 年整体投融资市场情况来看,新能源领域收到了超 1000 亿元的融资,对比 2021 年融资数量和融资总额都呈现一定程度的上升,与以往年份相比总融资金额也处于历史高位。

今年国内新能源领域投资事件中,出手次数最多的机构是由产业背景、地方政府背景的投资人构成,而传统的财务投资者占比有所降低,投资者结构有了一定程度的变化。与其他行业不同的是,新能源领域不仅只需要资金支持,产业链协同性、政策也是重要的考虑因素。

从投资人角度看,现在投新能源项目的思路是什么?相关行业投资人给出了这样的回答:

凡卓资本创始人兼 CEO 李晶:

第一,我们不断强调产业投资中对资产价值的判断标准更加复杂,同样是新能源行业,虽然不同的细分赛道的投资逻辑大不相同,但产业投资追求多赢的核心思路更加强化。

第二,近年来各地方政府纷纷启动了以资本和资源来吸引现代化生产力落地的新模式,地方国资围绕当地战略新兴产业的重点领域和薄弱环节筛选招引标的。总结过往与无锡、济南、泰州、珠海、天津、武汉等诸多地方政府、地方国资合作的经验,我们发现,很多地方政府逐步建立起适合新能源产业项目成长的招商育商环境。

一方面招投方已经形成了懂产业、通政策、熟悉市场、擅长谈判、精于资本运作的人才队伍。对应新能源千产千面的复杂性特点可以提供专业对口、高效对接的招投联动服务。另一方面国资领投之下能够发挥资本更大的撬动力,带动市场化资金、市场化要素进入新兴的新能源细分领域,从而在地方区域市场中萌生出多层次的产业集群。未来新能源产业可以更加积极的找寻地方国资背景的投资机构,以投带招,招投联动进行产业布局。

顺为资本副总裁齐天宇:

双碳领域投资关注的重点,未来十年中需要解决的根本问题是增量问题而不是存量问题。所以在未来十年,我们看产业、看投资应该重点看增量部分而不是一上来就对存量部分」动刀子」。中国目前碳减排重点是电力、工业和交通,这其中也蕴藏着大量产业和投资机会。就一级市场投资而言,电和交通是未来十年的核心赛道,光伏、储能、氢能等领域在未来仍有巨大的市场空间。

英诺天使基金创始合伙人李竹:

能源一直是螺旋式上升的,事关能源就无小事。现在上市的这些新能源的公司,做风电的、光电的、储能的等等,都是千亿的公司。去年年底最新的公司市值排行,上升的都是做新能源的公司。未来 20 年,新能源会是最大的赛道。因为中国在先进制造上是非常强的,而绿电时代最核心的能就是先进制造。所以我们要把握住这次机会,提高竞争力。