沃尔玛蝉联“超市百强”榜首,逆势增长有何方法论?

来源:零售商业财经(ID:Retail-Finance) 作者:乾行

沃尔玛中国有关产品选择、营销策略和服务理念等方面的本土化改造,颇见成效。

上个月,沃尔玛中国旗下山姆会员店推出的限量版新品巨型泡面桶,可谓是赚足了眼球。官方售价168元,但由于供不应求,该产品在二手平台上被炒至1999元一桶。

通过差异化商品,山姆将整个会员店的热度炒起来。回看沃尔玛中国近年来的发展,线下大卖场式微后,会员店被视作“撬开”更多用户钱袋子、拉动整体营收增长的关键业态。

综合中国连锁经营协会(CCFA) 发布的《2022年中国超市百强》榜单数据,沃尔玛(中国)投资有限公司以1093亿元的营收再度蝉联榜首。数据显示,2021年其销售额达990亿元,门店数396家;2022年其销售额达1093亿元,门店数减少至365家。

作为全球最大的零售商之一,沃尔玛自进入中国市场以来,在产品选择、营销策略和服务理念等方面不断进行本土化改造。

值得深入思考的是,沃尔玛在穿越企业发展周期的过程中,有哪些经营方式值得国内玩家借鉴学习?其未来发展还将面临什么挑战?还能继续保持乐观态势吗?

01

五年之变,沃尔玛“换道”

笔者梳理沃尔玛近五年(2018年-2022年)的全球年报数据发现,其全球营收由5144亿美元增长至6113亿美元,复合增长率为4.41%,且始终在全球零售企业中排名第一。

现阶段,沃尔玛美国、沃尔玛国际、山姆会员店及会员费构成了沃尔玛的主要营收来源。

具体来看,山姆会员店营收的复合增长率接近10%,从2018年的578亿美元增长到2022年的843亿美元,是其整体营收增长的重要引擎;沃尔玛美国营收的复合增长率在6%左右,从2018年的3317亿美元增长到2022年的4206亿美元;沃尔玛国际的营收状况最为惨淡,复合增长率为-4.49%,从2018年的1214亿美元下跌到2022年的1010亿美元。

沃尔玛全球营收分布情况 制图:乾行

沃尔玛中国作为沃尔玛国际的一部分,营收复合增长率远超沃尔玛全球,达到8.28%,从2018年的107亿美元增长到2022年的147亿美元,从2020年开始,其整体增速更为明显。但相较于沃尔玛整体营收而言,沃尔玛中国只占2.41%。

沃尔玛全球及中国营收占比制图:乾行

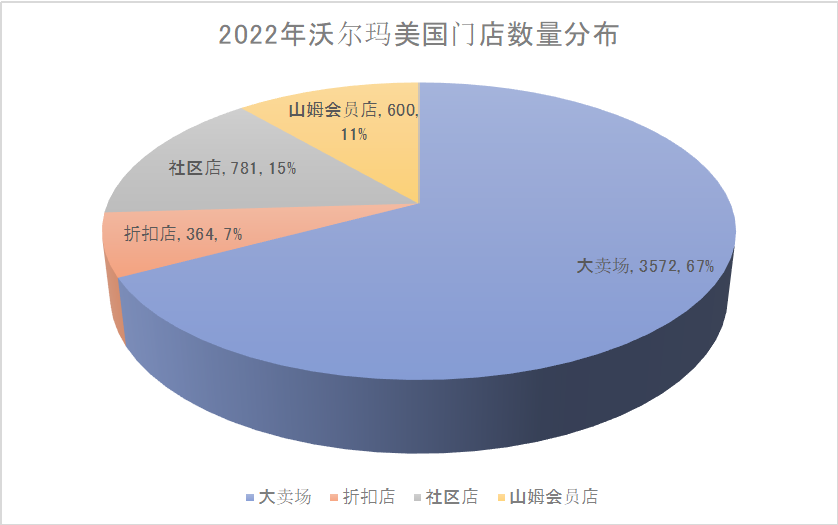

沃尔玛美国有多种业态,分别为大卖场(Supercenters)、折扣店(Discount Stores)、社区店(Neighborhood Markets and other small formats)及山姆会员店(Sam's Club)。

不同业态的门店面积有所差异,大卖场面积最大,平均面积在1.6万平方米,社区店则在3436平方米。

沃尔玛各业态店均门店制表:乾行

门店数量方面,以2022年数据为例,大卖场以3572家占整体门店数量的67%,社区店以781家店占整体数量的15%,山姆会员店600家占整体数量的11%,最后的折扣店为364家。

沃尔玛美国不同业态门店数量制图:乾行

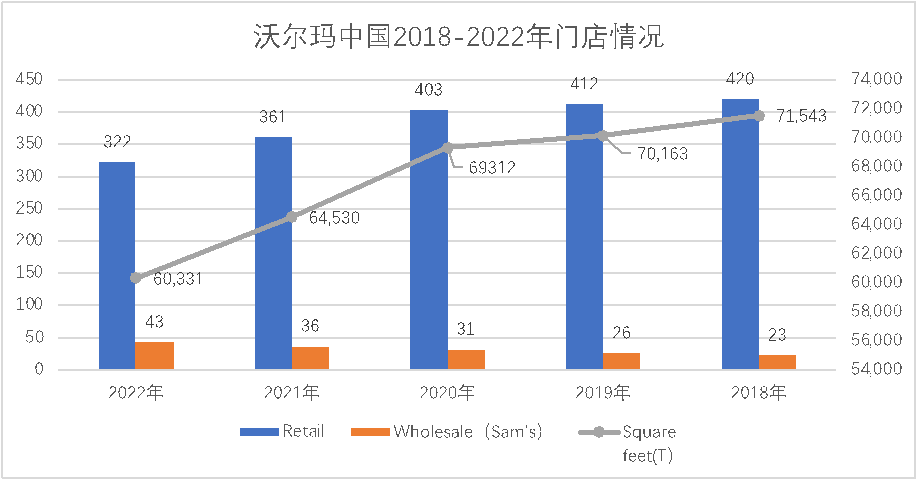

有别于沃尔玛美国的多业态,沃尔玛中国的经营业态相对简单,只有沃尔玛大卖场和山姆会员店两种业态。过去五年,沃尔玛中国营收持续增长的同时,整体门店的数量却在大幅缩减。

沃尔玛大卖场的门店数量变化更为显著,从2018年的420家锐减到2022年的322家,五年时间在中国内地共关闭近100家店。

沃尔玛中国两大业态门店数量情况制图:乾行

与此同时,山姆会员店的数量却从2018年的23家扩张到2022年的43家店。

可以明显看出,沃尔玛中国试图以山姆会员店取代传统大卖场,作为其在中国市场的增长新引擎。

02

整体营收增速明显,传统业态“痛点”待解

相关内部消息透露,中国山姆会员店平均单店的年营收和美国山姆店的营收数据相差不大,可以做到10亿元人民币。

据此估算,2022年,沃尔玛中国的普通卖场单店营收大概在2亿元。基于2018年23家山姆会员店、420家大卖场的数据,可以推算出当时大卖场的单店营收在1.5亿元左右。

沃尔玛中国过去五年的成就,主要归功于两个方面:一是山姆会员店作为其第二增长曲线,持续拓店带来营收的线性增长,实现业绩翻番;二是传统卖场的优化重构,通过经营策略的调整,在持续闭店的同时保证单店经营能力的提升。

从2020年开始,沃尔玛中国的营收增速明显加快,笔者认为原因有三。

第一,沃尔玛进行了正确的战略调整。

朱晓静在2020年5月出任沃尔玛中国总裁及CEO,同年底,沃尔玛中国回归“顾客第一、会员第一”的战略原点,在坚守“花得少,过得好”这一企业使命的基础上启动整体核心战略转型,聚焦三大方向:差异化的商品力、提升端到端效率、全渠道体验。

商品力是零售的核心抓手,“人无我有、人有我优”的差异化商品力是零售商能够成功俘获消费者芳心的制胜法宝。

端到端的效率决定了企业供应链的整体运营水平,也是零售商盈利的关键。沃尔玛在这一方面始终是重点投入,曾经为了保证信息通畅,重金打造自己的卫星通信系统。

全渠道体验是消费者能够持续复购的关键。2016年伴随“新零售”概念的提出,线上线下融合成为大势所趋,消费者也渐渐习惯了全渠道消费。

从消费者体验、商品和供应链三个方向发力,不得不说,新任CEO为沃尔玛下了一剂良药。

第二,通过全面数字化升级支撑战略实行。

消费者侧,基于顾客洞察,数字化能力能够帮助品牌发掘更具吸引力的商品。企业运营侧,基于现有业务流程发现提效降本的机会,构建简洁、更符合人性的管理流程。

沃尔玛新开门店中不乏最新的AIoT硬件设备,如智能收银设备、电子标签、促销导购屏等。配送中心也重资投入了自动化分拣系统,实现货物从订单接收到拣货出库的快速响应以及输送流程的全自动化。

有了数智化新基建,沃尔玛就可以通过相应的数据资产,提升数字化管理能力与经营能力,从而极大限度地降本增效,强化其与顾客、员工的链接。

第三,组织的保障。

正如朱晓静所言:“数字化是成功的必要条件而非充分条件。对零售商来说, 数字化是一个核心能力,不是目的。人,始终才是核心关键。”

零售行业的转型升级最终还是要靠人来完成,即组织的保障。它涉及到企业整体的顶层设计、业务模式的重构、管理流程和组织设置的调整。

组织的调整变化需要从“企业文化”入手,对原有的经营理念进行升级。作为中国零售行业屈指可数的女性CEO,朱晓静或许更有可能推动这场变革。沃尔玛内部也对当下的管理层提出了更高的要求:“管理层更有责任,以服务型领导的角色,让平凡的同事在一起创造非凡。”

大象转身并非易事。纵观近几年沃尔玛的发展历程及媒体报道,爆款营销似乎成为惯有手法,但这并没有为行业的经营发展模式带来“质”的改变。

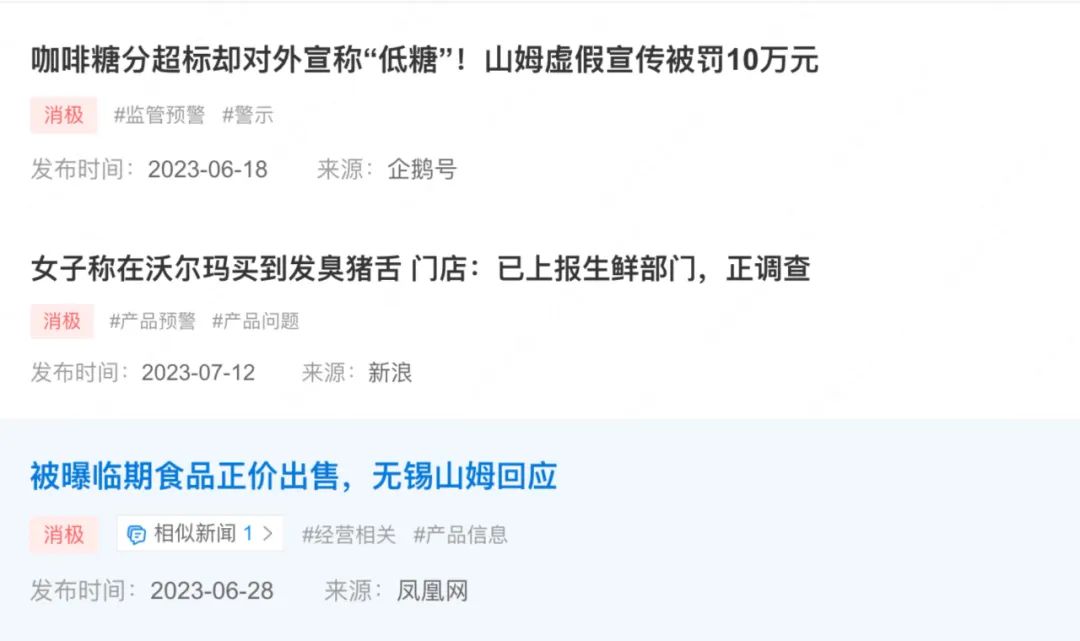

与此同时,沃尔玛超市却因食品安全、商品销售、以及虚假宣传等问题接连被相关部门调查或处罚。

图源:企查查

从零供关系角度来看,沃尔玛超市的主要收入来源并非营业额抽成或者利差,而是源自品牌商的进场费、上架费、活动费等“苛捐杂税”。因此,沃尔玛超市与供应商之间更多是零和博弈、此消彼长的关系。

此外,近年来沃尔玛整体营收持续增长,以传统大卖场为主营业态的友商经营状况却持续下跌,这让沃尔玛在供应链侧的议价能力变得更强,但也致使其陷入“优势陷阱”——沃尔玛不会主动去寻找消费者真正需要的商品,外部供应商也很难有机会把自己的产品放到沃尔玛的货架上。

03

变革与超越,永无止境

笔者认为,沃尔玛中国的战略拆分及执行尤为值得中国零售企业学习,具体包括以下方面。

首先,升级自有品牌商品,提升商品力。

2022年沃尔玛完成了自有品牌的升级工作,将中国市场自有品牌缩减为“惠宜”、“沃集鲜”和“George”。其中惠宜主要涵盖了包装食品、日用品和冷冻鲜食等品类,“沃集鲜”主要为烘焙食品,“George”主要为服饰类产品。

以“惠宜”为例,沃尔玛针对城市中产家庭的日常消费全场景需求,对选品、价格、包装进行了多维度改变,除极具性价比外,惠宜还向消费者传达了“值得信赖、高品质”的品牌理念。

根据德勤数据,沃尔玛在全球每年30%的销售额、50%以上的利润来源于其自有品牌。

与要求“大而全”的经营方式不同,自有品牌更需要独立的品牌定位与营销策略,才能进一步发挥其价值。

国内不少零售企业往往只是为了提高自有品牌占比而发展自有品牌,以品类运营的方式运营自有品牌,而非将其视为独立品牌对待,结果自然收效甚微。

其次,重塑线下门店定位。

实体零售有着线上零售无法取代的优势,线下门店不单单是流量入口,更是企业经营的重要载体,与消费者互动的线下空间,体现着企业经营的灵魂。借由实体门店,零售商能够较好地与顾客建立情感联系、赢得信任,从而保证稳定的复购。

据了解,沃尔玛基于对“家有萌娃”这一消费群体的需求洞察,联合200多家地商和数百家品牌租赁商户,在节假日和周末组织社区用户参与店内的亲子互动、益智游戏等各类活动,构建“一站式购物场所”满足用户亲子互动、情景教育、休闲玩乐、家庭购物等多重需求。

体验创新永无止境,零售商不仅需要了解消费者需求的变化趋势,更要从消费者的视角来设计消费旅程,包括购前的决策、购中的交互体验、购后的评价等。

最后,构建高效的线上下单及履约体系提升消费者体验。

通过100%实现实体门店在线化,消费者在沃尔玛可以选择到店选购、到店自提和送货到家服务,全渠道模式让消费者能够随时随地以自己喜欢的方式选购商品。

此外,凭借京东到家、达达等第三方配送服务,沃尔玛全国300多家门店均能够为周边3至5公里的消费者提供1小时“极速达”送货到家服务。

零售商可以根据自身的会员数量和营收规模来构建社群、小程序和APP三种线上渠道。即便是山姆会员店,沃尔玛也选择了第三方来保证履约,对于以生鲜品类为主的零售商超来说,第三方配送是当下最经济合适的选择。

不可否认,沃尔玛中国的未来发展仍存在隐忧。

首先,管理团队能否持续稳定?沃尔玛全球的管理层是否有足够的耐心等待中国区业务蓬勃发展?

在朱晓静上任之前,沃尔玛中国从2011年开始便保持着每两年就换一任CEO的高频换任方式,此举大概率会使职业经理人将更多精力放到短期目标上,以争取短期回报。

然而,“零售”是一门细水长流的长期生意,已经任职3年的朱晓静能否坚持现有战略规划,并稳步推进?这一点我们仍未可知。

其次,沃尔玛只是完成了“惠宜”、“沃集鲜”和“George”等自有品牌的品牌升级,后续的运营管理细节仍要同步到位,否则就只是空有其表。

分享一个小细节,笔者曾尝试过两款“沃集鲜”的烘焙蛋糕,高颜值的产品外观给人以期许,但品尝之后却大失所望,蛋糕的甜度仍保持着十年前消费者的甜度偏好,并不符合时下年轻人对低糖、低卡路里的健康需求。可见,沃尔玛的自有品牌之路,任重而道远。

回望过去,沃尔玛入华时,人们对“超市”的概念还比较陌生,彼时吸引了一大批中产客群进店消费。驻足当下,新中产正在被山姆会员店所吸引,年轻人几乎不会再去沃尔玛超市消费。

展望未来,当山姆“老去”,沃尔玛又该拿出什么新业态以吸引那时的年轻一代呢?