中国能建被“侮辱性”低估了

来源:虎嗅APP(ID:huxiu_com) 作者:Eastland

2021年8月24日,虎嗅《电建狂魔就值900亿?》发表后,中国电建(601669.SH)在13个交易日内从5.93元冲高到9.48元,最高涨幅达59.9%。

由于短期内涨幅过大,中国电建已连续调整三个交易日,市值回落到1300亿。年营收4000亿的央企、拥有2.4万名工程师、手握1.1万亿合同、身处清洁能源风口的中国电建,市值仅为某酱油厂的三分之一。 #追上酱油厂是对过低估值的修复#

在中国电建引起投资者广泛关注之际,另一电建巨头——中国能建浮出水面。2021年9月5日,葛洲坝(600068.SH)公告称,中国能源建设拟通过向葛洲坝股东发行A股的方式吸收合并葛洲坝。9月10日,葛洲坝发布《终止上市公告》。

“中国能建+葛洲坝联合体”体量与中国电建大致相当,投资价值孰高孰低?

葛洲坝“难逃一吸”

1)葛洲坝第一次参与吸收合并

1997年5月,葛洲坝股份发行1.9亿新股,发行价6元/股,募集资金净额达11亿,发行完成后总股本4.9亿股。

到2000年末,历经多次送股/配售,总股本增至7.06亿股。母公司葛洲坝集团代表国家持有3.5亿股,占比49.78%。

葛洲坝起家的业务是工程承包和水泥产销,2003年增加水利发电业务,2004年增加民用爆破、高速公路运营业务。

2007年吸收合并“葛洲坝水电工程”公司,实现了母公司葛洲坝集团整体上市。这是葛洲坝第一次参与吸收合并,吸的是“别人”、续存的是自己。

2012年~2016年,葛洲坝营收依次突破500亿、600亿、700亿、800亿、1000亿关口,且毛利润率稳中有升。

2012年毛利润71亿、毛利润率13.3%;2020年毛利润达200亿、毛利润率17.8%。与2012年相比,2020年营收增长109%、毛利润率增长182%。

2)先有儿子后有母

葛洲坝上市17年后,“母亲”才出世。

2014年12月,国资委直属企业——中国能源建设集团通过重组将旗下葛洲坝集团、中电工程、中能装备等33家全资子公司连同雇员、债务、物业注入中国能建股份有限公司。

2015年12月10日,中国能建在香港主板上市(代码03996.HK)。隶属国资委的中能集团持有能建股价62.58%股权,后者又透过葛洲坝集团间接持有葛洲坝42.84%股权。

3)葛洲坝“难逃一吸”

2021年3月19日,葛洲坝(600068.SH)董事会审议通过了“中国能建换股吸收合并议案”。

最终获批的方案为——

中国能建将向葛洲坝的股东(不包括持有19.72亿股的葛洲坝集团)发行116亿股代价股,发行价1.96元/股(除息调整前为1.98元/股),总对价为230亿;

葛洲坝集团持有上市公司19.72亿股在合并完成后注销;其它股东每股换4.4337股(除息调整前为4.4242股)中国能建,换股价为8.69元(除息调整前为8.76元),较20日均价溢价45%;

异议股东可获每股6.02元现金对价(9月1日收盘价为9.93元/股)。截至9月3日申报结束,没有葛洲坝股东选择现金行权。

复牌后,116亿股中国能建将在沪市挂牌交易,代码仍为600068.SH。

能建集团及其它内资股东持有的能建股份(3996.HK)内资股将转换为A股(代码600068.SH),获得上交所批准并满足禁售/锁定要求后方可上市交易。

2021年9月13日,葛洲坝股票终止上市。#难逃一吸#

中国能建通过吸收合并葛洲坝在A股整体上市,台面上的理由是“消除同业竞争”。同业竞争了几十年,大陆、香港监管机构都给了豁免,时至今日才着手解决问题, 主要动机是修复“侮辱性估值” 。

2020年中国能建营收2703亿,净利润87亿,但股价长年“蜷缩”在1港元以下,市值不到160亿人民币,市盈率仅仅2倍。吸收合并方案公布后,股价才突破1港元。 #低估程度比葛洲坝更加不堪#

截止9月23日收盘,中国能建对应市值已冲高到667亿港元,修复“侮辱性估值”初见成效。

中国能建“套娃”

中国能建营收为葛洲坝2倍以上,2020年“母子”收入分别为2703亿、1126亿。母公司营收是子公司的240%且业务结构高度相似,同业竞争的确是很大的问题。

为方便理解,我们分析各业务板块时,先看里面的“小娃”——葛洲坝,再看“大娃”——中国能建。

1)工程建设项目庞杂

葛洲坝的第一主业是工程建设,承接发电、输电及民用建筑项目,收入占母公司的三分之一, 与母公司产生另外三分之二收入的工程建设业务存在竞争关系 。

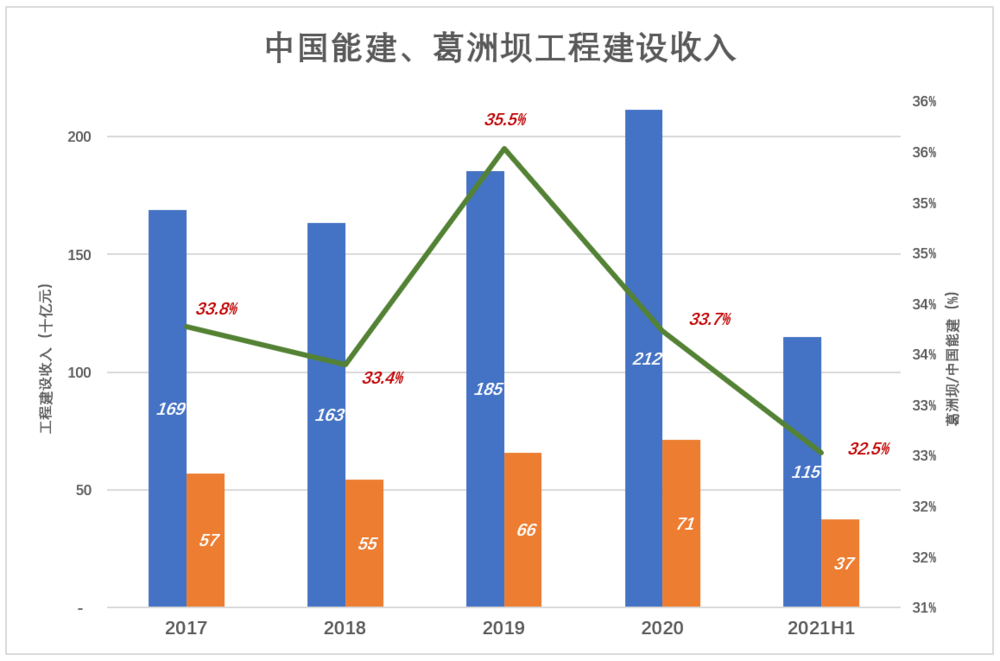

2017年中国能建、葛洲坝工程建设收入分别为1688亿和570亿,葛洲坝份额为33.8%;2020年母公司工程建设收入2115亿,葛洲坝相关收入为714亿元,占比33.7%,份额几乎没有变化。

在中国能建承接的项目中,电力工程占比超过70%。2020年报披露的项目有:陕西某县2X1000MW火电厂、广东太平岭核电厂一期、广东华电500MW海上风电、陕西榆阳平价新能源电力输送工程。

葛洲坝2020年报提及的项目有大藤峡水利枢纽、枣荷高速、荆州城北快速路、海口南渡江引水工程……难以判断电力工程收入占比。

与中国能建相比,葛洲坝工程建设业务规模小、结构复杂,但毛利润率远高于母公司。

2020年,葛洲坝工程建设收入713.6亿、毛利润100.6亿、毛利润率14.1%;中国能建工程建设收入211.5亿、毛利润181.7亿、毛利润率8.6%。

葛洲坝工程建设收入占母公司的33%,却贡献了55%的毛利润。比较合理的解释是,葛洲坝工程建设项目“少而精”,比母公司“囊括”的项目更加有利可图。

2021年H1,葛洲坝毛利润率大幅下降,原因不详。

另据中报披露,葛洲坝新组建了“乡村振兴”“轨道交通”“高速公路”等多个项目开发办公室,看来建设项目会越来越杂,但未来毛利润率未必能保持现有水平。

2)工业制造萎缩是大势所趋

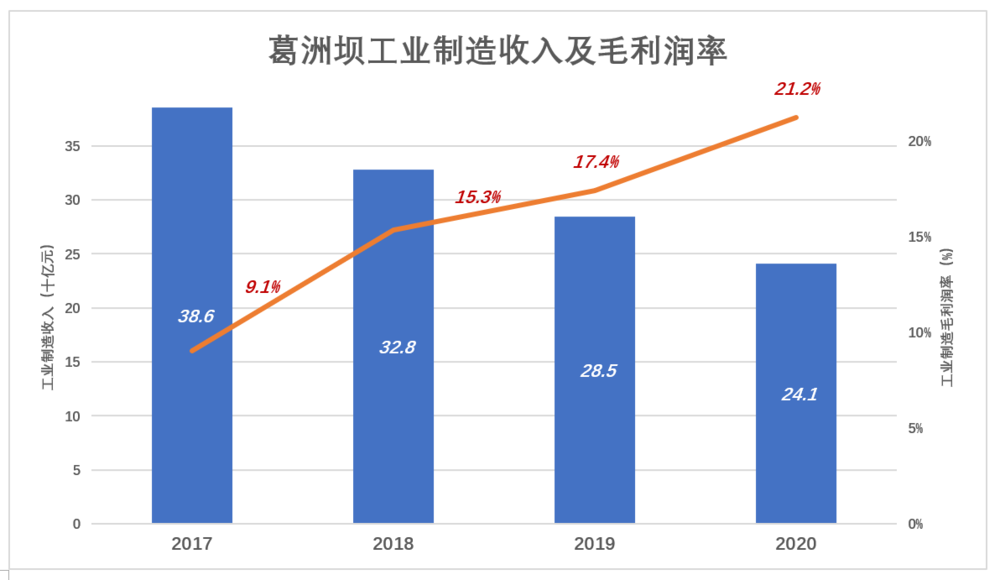

工业制造是葛洲坝的第二主业,主要包括水泥、民用爆破、环保、高端装备制造等。

2017年板块收入386亿、毛利润35亿、毛利润率9.1%;

2018年板块收入降至328亿、毛利润提高到50亿、毛利润率15.3%;

2019年板块收入进一步降至285亿、毛利润49亿、毛利润率17.4%;

2020年板块收入241亿,毛利润、毛利润率分别为51亿、21.2%。

葛洲坝工业制造板块营收逐年下降、毛利润率稳步提高,关键因素是环保业务的“淡出”。此项业务主要包括废钢、废纸回收、废旧汽车拆解、水环境治理、污土/污泥治理等。2017年营收266.8亿,毛利润率不到1%。2018年起,葛洲坝不再披露工业制造业务营收结构。

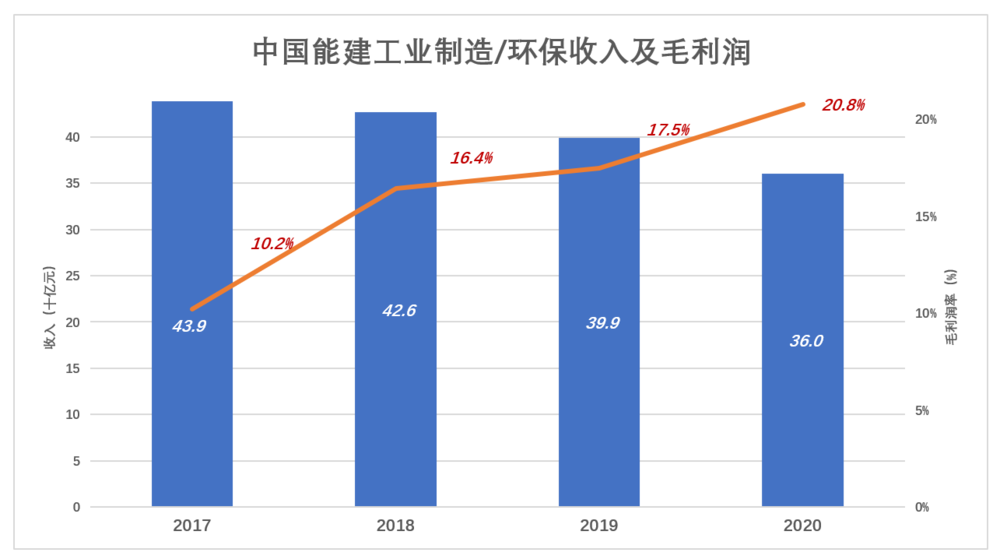

中国能建将“工业制造”与“环保水务”分开披露,其中“工业制造”分部大致对应葛洲坝“水泥+民爆”这两块。

中国能建这两块业务的走势与葛洲坝基本相同:营收下滑、毛利润率提升。

中国能建工业制造板块的形成,体现出自给自足、自产自销的思维逻辑。 “小而全”或“大而全”无所谓,关键是要全 :用水泥,自己产;拆除旧建筑,自己炸……“能自己干绝不外包”,还要从外面抢些生意回来。

工业制造板块萎缩是大势所趋,符合经济规律。

3)投资缺乏“央企风范”

中国能建投资板块收入中,葛洲坝约占70%。2020年,葛洲坝投资板块收入152亿,主要是房地产开发。2020年开工、竣工面积分别为70万平米、106万平米;在建权益面积450万平米;合同销售金额192亿。

值得一提的是葛洲坝投资板块有31万千瓦水电装机容量,2020年售电9亿度,收入约3.6亿(假设水电上网价0.4元/度)。

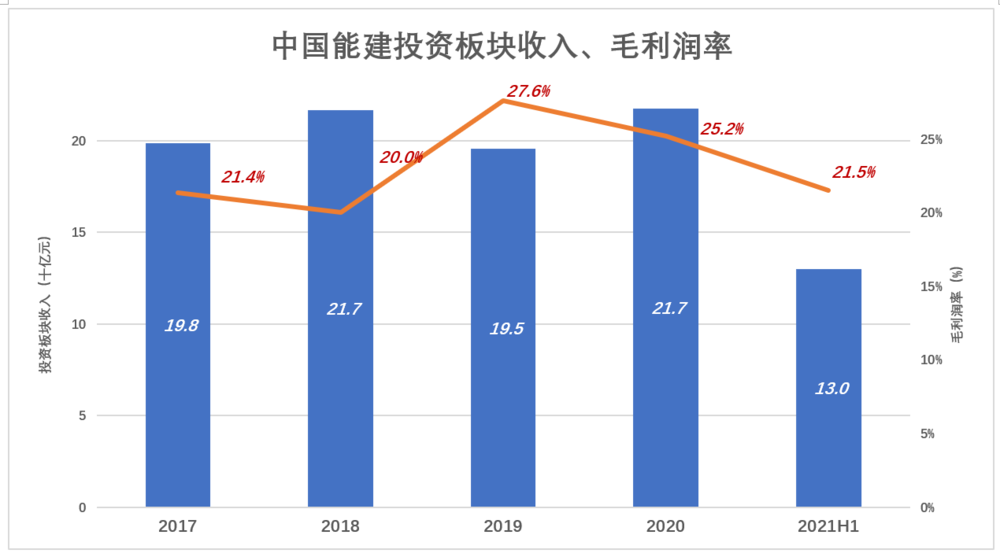

中国能建投资业务集中在高速公路、房地产及金融服务领域。

2017~2020年,中国能建投资板块收入徘徊在195亿~217亿“箱体”之中。但毛利润率呈缓慢上升态势。

2017年投资板块收入217亿、毛利润率20%;2020年投资板块收入217亿,毛利润率25.2%。

2020年投资板块收入中,房地产121亿、高速公路14亿、金融服务14亿;板块毛利润55亿、毛利润率25.2%,其中房地产贡献20亿、高速公路贡献11亿。

中国能建/葛洲坝投资业务毛利润率不低,但规模偏小。比如年营收200亿出头的房地产,在行业里算什么角色? #配不上堂堂央企的身份#

与中国电建对比,投资价值孰高?

中国能建通过吸收合并在A股整体上市,葛洲坝原股东相当于“中签”新股。A股投资者有炒新的习惯,“风口上”的新股更会被爆炒。

2021年6月10日,三峡能源上市,瞬间成为“人气王”,股价冲高至8.79元,对应市值超过2500亿。到9月15日,人气排名仍稳居前20倍,日换手率高达7.45%,市值回落后仍高达1750亿,静态市盈率近50倍。

2020年,中国能建净利润为87亿,哪怕达到三峡能源一半的估值水平(25倍静态市盈率),市值将轻松超2000亿。

但与中国电建(601669.SH)相比,中国能建投资价值还是略逊一筹。

首先,赛道不完全相同。 中国电建、中国能建新签合同、持有合同量级相同,2020年两家新签合同金额分别为6732亿、5778亿。但中国电建新签合同中有1866亿来自新能源(光伏、风电),未来此类合同将越来越多,仅抽水蓄能每年都将带来上千亿新增合同。中国能建偏重于火电,随着2030年“碳达峰”临近,新建火电项目必然减少直到归零。中国能建也会奋力抢夺新能源建设市场份额,但形势对它不利。

其次,中国能建投资板块质量与中国电建不可同日而语。 中国能建投资板块主要从事房地产、高速公路、金融服务,能归为“清洁能源”的只有0.3GW水电装机容量,售电收入区区4亿。中国电建投资板块并网装机容量达16GW(其中新能源占比超过80%),售电收入189亿。不仅中国能建没法与之相比,市值1700多亿的三峡新能源也被中国电建旗下这个“小板块”碾压。

如果说, 中国能建市值2000亿算修复,中国电建要到4000亿 。

* 本文由虎嗅荣晓辰协助收集资料