零食赛道的冰与火:关店潮与融资潮并行,下沉市场“热战”已打响

来源:连线Insight(ID:lxinsight) 作者:向真

2023年,多个行业暗流涌动。 今年上半年,互联网企业开始更加重视布局供应链和提升效率;消费品牌更加注重加盟制,向更广阔的下沉市场进军;出行行业在“内卷”浪潮的席卷下,企业们更加追求综合能力的比拼。 连线Insight&连线出行联合推出“中场战事”特别策划,通过产出系列深度报道,洞察各个行业、企业今年的变化和发展趋势。

2023年上半年,零食赛道呈现冰火两重天的态势。

一个值得关注的现象是,关店潮与融资潮同时在发生。

一方面,浙江本土零食量贩店老婆大人传出“倒闭”消息, 曾高歌猛进的品牌a1零食研究所关闭八成门店。

另一方面,赛道依然有火热的一面:上半年投融资次数对比去年同期有增无减,下沉市场也掀起了零食品牌的“开店潮”,零食很忙、赵一鸣零食等地域龙头正在加速扩张。

一冷一热的背后,是零食赛道在外部环境变化下的调整和应变。今年上半年,消费者变得更加理性,在面对零食等非刚需消费时,消费者的态度更趋谨慎。

受此影响,主打高端、品质的零食品牌增长陷入停滞,2022年良品铺子营收增长率降至八年新低,对比之下,反倒主打量贩性价比、锚定下沉市场的零食品牌增长可观,零食很忙2023上半年新增门店1000家,平均每天新开6家门店。

量贩零食店的发展,给高端品牌的门店扩张带来了巨大压力,为此头部品牌纷纷调整战略。

一方面,轻装简行,降低扩张成本,2022年高端零食店的代表品牌来伊份不断增加加盟店的数量和门店占比,就是为了降低扩张的资金压力。另一方面,为了抢夺正在快速成长的下沉市场,行业巨头也纷纷出击,三只松鼠增加下沉市场门店数量,良品铺子更是直接推出子品牌“零食顽家”跑步入场。

而在下沉市场之外,各大零食品牌都在寻找新的增长引擎,如良品铺子针对儿童、糖尿病患者、健身人群的子品牌“小食仙”、“解唐忧”、“良品飞扬”和“控多卡”,三只松鼠也推出了面向儿童、宠物、定制礼盒的子品牌“小鹿蓝蓝”、“养了个毛孩”、“铁功基”、“喜小雀”等。

但目前来看,这些新业务大多不愠不火,还没真正成为第二增长曲线,但对于整个零食赛道来说,已到了2023的中场阶段,下半场的战火或许会更加激烈。

01

赛道的冰与火:关店潮和融资潮并行

近期,零食赛道多个头部玩家被爆出关店、倒闭的消息。

上月,一条关于“老婆大人倒闭了,不能用会员卡”的消息迅速在各大媒体发酵,这家拥有近1000家门店的量贩零食头部品牌瞬间被消费者挤爆,多人排队清空余额。虽然老婆大人紧急辟谣称“取消会员卡制度”“倒闭”均为谣言,但这条新闻也引发了行业对休闲零食赛道潜藏已久的担忧。

再到当月底,另一行业头部品牌a1零食研究所又被爆出“已关闭80%的门店”的消息。2019年a1零食研究所开出线下首店,最高峰时门店规模高达50多家。此轮关店后,a1零食研究所正常营业的门店只剩11家,覆盖区域也从全国各大城市收缩至福州、厦门两城。

休闲零食赛道的关店潮与赛道拥挤带来的竞争加剧密不可分。过去几年,在线上流量红利退潮和线下租金低谷期的双重推动下,零食赛道的各类玩家纷纷加速开店、寻求增长。

一方面,良品铺子、来伊份等休闲零食巨头的门店规模不断扩张,2022年来伊份门店规模突破3500家,良品铺子门店规模突破3000家,还提出了“2023年新开1000家店”的计划。

好特卖、嗨特购、小象生活等主打临期食品的折扣店品牌,也在疫情时期迎来开店潮。好特卖2022年门店规模已超500家,还喊出了“未来3年开出5000家门店”的口号。

另一方面,主打下沉市场的零食很忙、糖巢、赵一鸣零食等品牌也扩张迅速。2022年零食很忙门店规模突破3000家,糖巢、赵一鸣零食、零食有鸣也已达到千店级别。

根据国金证券的研报估算,截至2022年底,零食专营业态门店总数突破1万家,2023年各家门店数量规划至少翻倍。但仅粗略估算几家头部品牌的门店规模,就已远远超过1万家。市场真实的拥挤程度、竞争激烈的程度远比想象中更大。

市场里的玩家急速增加,但市场空间却没有同速增长。

根据欧睿数据,我国休闲零食行业2022年终端销售规模4823亿元,预计2027年终端销售规模达6196亿元,2022-2027年复合增长率为5.14%。这个速度,最多只能称得上稳健。

更重要的是,如今理性消费成为消费主基调,让零食这样的非刚需消费更难快速增长。对大多数玩家来说,目前市场已经进入存量争夺期。因而大批错误预估形势、无法适应新环境、不能及时调整战略和业务的品牌关店和倒闭。

然而就在倒闭、关店新闻频出的同时,休闲零食赛道的资本热度未减,投融资事件频现。

根据烯牛数据,2022年休闲零食赛道共发生11起投融资事件,而2023年尚未过半,已有6家零食品牌拿到融资或IPO,对比去年同期的4家有所上涨。

2022年以来零食赛道的投融资事件,连线Insight根据烯牛数据整理

具体到项目类型来看,2022年以来拿到融资的项目中,渠道品牌的数量最多、融资金额也最高。进入2022年,先后有消闲果儿、薛记炒货、邻食魔珐、零食有鸣、赵一鸣零食、小新很忙、四颗山楂等零食连锁店、货架项目拿到融资。

融资金额也高达数亿级别,薛记炒货拿到6亿元A轮融资,赵一鸣零食完成黑蚁资本领投、良品铺子跟投的1.5亿元A+轮融资。

2022年以来休闲零食赛道融资项目类别,数据来源于犀牛数据,连线Insight制图

一众零食专营渠道中,以零食有鸣、赵一鸣零食为代表的零食量贩集合店,成为去年以来融资最频繁的资本宠儿。

这些深扎下沉市场、主打性价比的零食量贩店受到资本关注和青睐,主要源于这两年消费者的囤货需求提升,消费分化下更多群体对产品价格更为关注,零食量贩店不仅能够提供高性价比的产品,还因为其较好的装修和陈列,为消费者带来比原有的街边夫妻老婆店更好的购物体验,因此获得快速发展。

看到这些后,三只松鼠等头部零食玩家们也把目光聚焦于下沉市场,与零食有鸣、赵一鸣零食们的战争一触即发。

02

下沉市场的火热与内卷:同质化和价格战并行

近两年,下沉市场的火热吸引了大批玩家的加入。

原本扎根下沉市场的地域龙头零食很忙、糖巢、赵一鸣零食、零食有鸣不断加速拓店,谋求成为跨地域布局的全国性品牌。

从湖南起家的零食很忙门店已遍及全国各省份,扎根福建的糖巢也已将门店开至江西、贵洲等地,从川渝起家的零食有鸣也将门店开到了广东、河南等地。

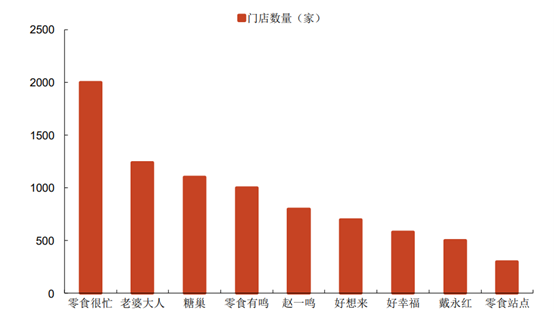

除此之外,好想来、好幸福、戴永红等相对体量较小的中型零食量贩店也在不断扩张。根据光大证券的研报,截至2023年2月,这些品牌的门店规模均已超过500家。

各零食量贩系统现有门店数量,图源光大证券

看到量贩店品牌加速发力各个地域的下沉市场,零食行业巨头们也紧随其后。

三只松鼠一边大量关停早期推出的直营投食店和联盟小店,另一边推出主打下沉市场、量贩模式的自有品牌社区零食店,今年6月,三只松鼠10家社区零食店同时开业,选址均在芜湖、马鞍山、宣城、滁州、亳州及江苏盐城等三线及以下城市。

布局下沉市场也源于三只松鼠自身的经验判断。根据财报,2022年三只松鼠收入最高的10家门店中,三线城市芜湖独占3家,而一线城市仅有上海1家。对零食品牌来说,低线城市的租金成本更低,且小镇人民更乐于线下采购零食,这些都让下沉市场的市场更为广阔。

除了调整店型,也有一批头部玩家通过直接推出子品牌的方式布局下沉市场。例如良品铺子就在2022年底推出了主打下沉市场的零食量贩店“零食顽家”,后者以“便宜才是硬道理”为口号,聚焦良品铺子的大本营湖北开店。在良品铺子2023年新开千店的规划中,很大一部分都是由新品牌“零食顽家”来承担。

来到下沉市场的巨头们在选址、店型方面都有调整。此前,三只松鼠、良品铺子的门店普遍都布局在中高档的商场和购物中心:2022年三只松鼠的收入TOP10门店均位于八佰伴、万达等购物中心,良品铺子店效TOP10门店中仅一家位于小区,其他也位于购物中心。

但来到下沉市场后,三只松鼠推出的自有品牌社区零食店大部分位于社区,良品铺子的子品牌“零食玩家”目前在武汉新开的几家门店也均位于社区附近的街道。这与零食很忙等原本就扎根下沉市场的零食量贩店异曲同工。

根据公开数据,零食很忙现有门店超80%为社区店,主打成为“开在老百姓家门口”的零食集合店。剩下的20%门店中,也多是学区厂区店、商业区店、乡镇店,很少选址大型购物中心。

但是当所有品牌达成共识,来社区、主打性价比之后,下沉市场零食赛道的产品同质化、价格内卷也变得越发严重。

一般而言,为了提高店铺动销,零食店都会偏好采购国际大牌、国内知名品牌的产品。

一位临期特卖店店主告诉连线Insight,店铺采购时首选百事、雀巢、娃哈哈、农夫山泉等国际国内一线品牌的热销单品,例如乐事薯片、百事可乐、雀巢咖啡、椰树椰汁、元气森林气泡水等,再是王小卤虎皮风爪、李子柒螺蛳粉等网红品牌的热卖品,然后是一些地域品牌,最后才是白牌产品。

这背后的逻辑在于,大品牌不需要进行消费者教育,消费者只要需要就会囤货,而小品牌仍需要进行一些产品教育。

但这也导致了零食集合店、自有品牌店、临期特卖店等零食专营渠道的产品同质化严重,乐事薯片、百事可乐、雀巢咖啡、李子柒螺蛳粉等知名品牌所有店铺均在售,产品差异化并不明显。在零食顽家、赵一鸣零食、零食有鸣、糖巢等零食集合店中,甘源、盐津铺子、恰恰、劲仔、有友等国内头部零食品牌也都很常见。

店铺选品同质化之下,各家的选址逻辑也愈加趋近,经常会出现一条街道有多家零食量贩店出现的情况。据《经济观察报》报道,在江西赣州八一南路上,1公里范围内分布有赵一鸣零食、糖巢、零小馋、零食小铺、零食站点等零食量贩店,其中赵一鸣零食和糖巢更是直接面对面开店,今年初两家店铺直接掀起“价格战”,折扣从7.6折不断下探至5折。

随着零食量贩店的密度越来越高,未来这样的“价格战”或许还将在全国各个县镇城市的大街小巷上演。但这样的苦战对品牌来说并无多少好处,对比普通零食店而言,零食量贩店因为主打量贩性价比,单店利润率原本就偏低,价格拉锯和内卷只会进一步降低品牌的盈利空间。

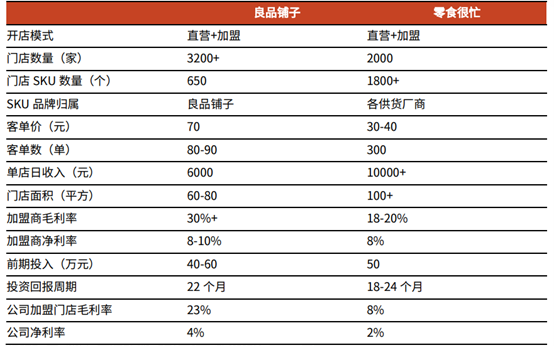

为了抵消薄利,只能快速拓张规模,用规模来换更低的采购价和议价权。这也是零食量贩店开店速度明显更快的原因,比如零食很忙通过规模扩张,单店日收入已经超过定位高端的良品铺子。

良品铺子和零食很忙的门店模型对比,图源光大证券,数据统计周期:截至2022年末

但如同前面所说,规模扩张带来同类店铺密度过高,加剧竞争必然催生出“价格战”,以规模换增长的逻辑总有一天会走到无利润可压缩的地步,真正的增长,依然需要更有效的经营,以及更精准的选品和服务。

此时加入这场热战的行业巨头们也有自己的考量。三只松鼠对连线Insight表示,虽然各品牌商争相入局使得下沉市场的竞争更加激励,但目前来看,市场容量足够大,下沉市场增长潜力更为明显。

实际上,奔赴下沉市场寻找新增量,也是零食巨头们当前新业务未见明显起色、发展承压后的破局之举。

03

零食巨头的发展承压:抢蛋糕和谋增长不易

这场零食赛道的混战之下,行业龙头的无力感和焦虑感越发强烈。过去几年,迟迟未能在电商平台之外找到第二增长曲线的行业龙头们,普遍都陷入了营收增长瓶颈。

2022年,良品铺子营收94.4亿元,勉力维持1.24%的正增长,但营收增长率已降至8年新低,过去两年来还遭遇了高瓴资本、今日资本等大股东的清仓式减持。

今年上半年,来伊份也有些撑不住了,2023年一季报显示,来伊份营收12.12亿元,同比下降7.8%,归母净利润0.71亿元,同比下降23.04%,收入与净利润双双降,为近四年同期新低。

布局下沉市场、走低价路线是这些品牌选择的突围之法,但从多个角度来看,不管是低价优势,还是选品竞争力,巨头想要抢走下沉市场原有玩家的市场都极为困难。

最明显的是,拥有大量高端门店的行业龙头难以快速转身。与诞生于下沉市场、一直走性价比模式的零食量贩店不同,良品铺子、三只松鼠、来伊份都有大量门店位于高线城市,不管是线下门店的装潢设计,还是线上电商平台的广告营销,多年以来均主打高端、品质路线。

在这样的品牌定位惯性下,良品铺子、三只松鼠、来伊份即便做社区量贩店,也很难在性价比上超越区域起家的零食量贩店,甚至难以与本地的夫妻老婆店竞争。

首先,品牌的固有印象很难让消费者产生“低价便宜”的心理暗示,反倒这些定位中低档的门店会快速影响其原有的高端品牌调性,对目前营收大盘仍依赖中高档业务的巨头来说,能否平衡好新旧业务的矛盾,仍需要时间检验。

更重要的是,多渠道、多店型经营的巨头们始终要守住“不能乱开价”的红线。

良品铺子、三只松鼠等品牌均拥有线上旗舰店,线下也已入驻永辉、沃尔玛、大润发等大型商超,自营门店中也有定位更高端的店型。一位零食赛道供货商告诉连线Insight,多渠道布局下,即便量贩店想要低价促销,也不能影响其他渠道的价格,因此自有产品的价格下降空间始终有限。

品牌调性、价格体系的牵扯下,行业巨头在布局下沉市场时,甚至不如夫妻老婆店来得轻松顺利。尤其在坚果、果干等品牌溢价并不明显的品类上,临近的低价量贩店、夫妻老婆店价格更低,消费者能否愿意为量贩、非包装的产品付出更高溢价,还是未知数。

同样的逻辑在百果园此前被称为“水果刺客”登上热搜时可见一斑。对于西瓜、苹果、瓜子、核桃等弱品牌的品类,消费者更在乎的是买到某个品类,而非某个品牌。

上述零食赛道供货商也表示,量贩模式走的是散称,散称意味着弱品牌力,购买散称零食的消费者并不在乎零食到底是什么品牌,只要好吃就会购买,因此量贩模式下更能跑通的是白牌。

实际上,这也与当前大多数零食量贩店的模式一致。根据光大证券的报告,零食量贩店通常会用价格更低的大品牌产品来吸引消费者,这类引流品一般占整体品类的20%,毛利率仅10-15%,店铺的核心利润则来自成本和售价更低的白牌产品,后者一般占比在50%以上,毛利率在25%左右。

也正因为此,良品铺子布局下沉市场时才选择了推出不同名的新品牌“零食顽家”,店内产品也对接零食、水饮品牌方直营供货。这背后的用意或许是,弱化“良品铺子”主品牌的呈现,可以有效降低新老品牌之间的定位矛盾,也能让零食顽家更好地承担起零食集合店的角色,吸引更多非自有品牌入驻。

对比之下,三只松鼠依然选择了沿用主品牌,推出主打自有品牌的社区零食店。据三只松鼠介绍,坚持自有品牌是为能够更好地保障产品质量和服务质量,除了三只松鼠已有的全品类零食外,还会补足自有品牌外的水饮、冰品等产品。

这意味着,三只松鼠社区零食店并不限于只售卖自有品牌,也会考虑采购其他品牌的产品。而对于自有品牌产品居多,对店铺利润率带来影响的质疑,三只松鼠表示,通过倒逼供应链各个环节的精细化管理,压低品牌溢价,可以让产品低价的同时依然能够保持一定利润。

但不管是做第三方品牌,还是做自有品牌,对比其他第三方渠道品牌,这些拥有强大C端影响力的品牌转型做零食集合店,在吸引其他品牌入驻方面也有不足,消费品牌入驻的积极性或许会打一定折扣。

抢夺下沉市场蛋糕困难重重,与此同时,良品铺子、三只松鼠等品牌谋求新业务突围的尝试也面临挑战。

2019年开始,良品铺子推出了主打儿童零食的品牌“小食仙“,主打健康代餐的“良品飞扬”和“控多卡”,以及面向糖尿病患者的“解唐忧”。但这些品牌市场表现平平,小食仙的品牌声量和销量不及雀巢、玛氏、旺旺等大型品牌,也没有妙可蓝多、奶酪博士的热卖大单品。

被寄予厚望、内部专门为此搭建研发团队的良品飞扬,也在推出一年后消失于财报中;控多卡、解唐忧推出时间较晚,还需要市场验证。

三只松鼠也在2020年先后推出了面向儿童的零食品牌“小鹿蓝蓝”、面向宠物的食品品牌“养了个毛孩”、主打定制喜礼的子品牌“喜小雀”,以及速食品牌“铁功基”等,目前能称得上增长可观的只有小鹿蓝蓝。在三只松鼠的规划里,小鹿蓝蓝也是未来发力的重点。

从布局下沉市场到试水新业务,零食巨头始终紧跟趋势,但这也映射出零食赛道的低门槛和赛道玩家的低护城河。在这个极度分散的赛道里,大多数国产品牌都未形成足够高的壁垒,能帮助其在热点频出、快速迭代的零食赛道免于被淘汰。

融资热度显示了新玩家还在涌现,下沉市场的热战不会是终局,零食赛道的新战事也还会继续。