腾讯京东收获一个港股IPO,市值超120亿港元

来源:直通IPO(ID:zhitongIPO) 作者:王非

开盘涨超40%。

5月31日,汽车街成功在香港证券交易所上市,开盘价为14.50港元/股(对应市值约120.73亿港元),较发行价10.20港元/股大涨42.16%。

相关公告显示,汽车街共发行1500万股股份,每手200股,所得款项净额约9088万港元。需要注意的是,该公司上市时已发行的股份数约为8.33亿股,换言之,其发行比例仅约1.80%,算得上是“丐版IPO”。

截至发稿,汽车街报14.76港元/股,市值约122.90亿港元,盘中股价最高达15.74港元/股。

来源:百度股市通

汽车街发展有限公司成立于2014年,由汽车交易及二手车拍卖领先平台美国Cox Automotive旗下的美瀚、润华投资,中国汽车流通协会引领下的核心百强经销商集团等共同发起并出资成立。

作为一家连接二手车买家及卖家的交易媒介,汽车街透过旗下交易平台以同步拍及线上拍卖两种拍卖形式促成二手车交易。2021-2023年,公司来自二手车拍卖的佣金及服务费占总收入的比例,分别为49.4%、51.3%、58.4%。

汽车街利用其线上线下一体化的拍卖模式,提供端到端、高度标准化及可靠的二手车交易解决方案,帮助卖家(主要是4S店)及买家(主要是专业买家)优化二手车交易流程,提高二手车业务的效率及盈利能力。截至2023年12月31日,已有超过6900家4S店曾通过公司的平台处置二手车。

同时,为了满足二手车买卖双方不断变化的各种需求,汽车街还为二手车买卖双方提供贯穿整个二手车交易周期的全套增值服务(主要包括向二手车卖家提供收购前评估检测、 二手车收购支援、提供ADMS系统及办证过户服务)和其他服务(主要包括二手车收销 安排、展会服务及其他服务),以完善其线上线下一体化拍卖服务。

来源:汽车街招股书

截至2023年底,汽车街在中国的74个城市战略性地设立79个拍场,而所提供的线下服务覆盖全国317个城市。

2023年,汽车街的交易量约为17.6万台。虽然相较于2022年的16万台,增加了1.6万台的交易量,但其营收颓势却并未有较大改善。

根据灼识咨询的资料,就2022年的交易量16万辆而言,汽车街已然是全国最大的二手车交易服务提供商,市场份额约为12.6%。

4月18日,汽车街披露的聆讯后资料集显示,2021-2023年,公司收入分别约为6.78亿、4.68亿、4.92亿元。

来源:汽车街招股书

汽车街的利润更是连续两年大幅下滑,2023年的降幅更是高达86.6%。2021-2023年,其年度溢利分别约为1.65亿元、6898万元、926.9万元;经调整利润分别约为1.92亿、7040.7万、1.07亿。

截至2023年12月31日,汽车街持有的现金及现金等价物为9.35亿元。

成立至今,汽车街已获得多轮融资。

2019年8月,腾讯与京东,携手完成了对汽车街1500万美元的A轮投资;2022年8月,汽车街宣布完成数千万美元B轮融资,由华兴新经济基金投资。

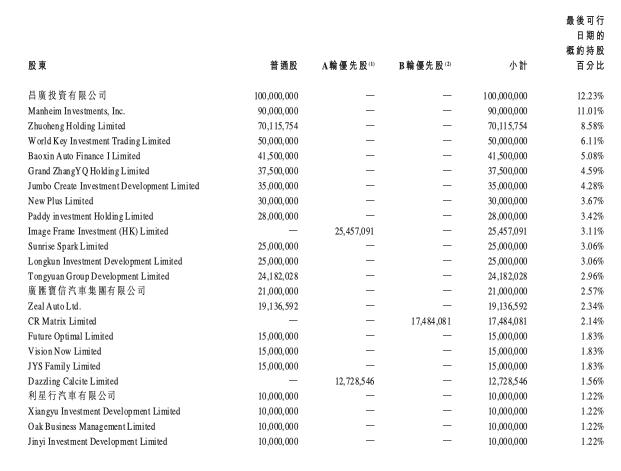

IPO前,汽车街创始人兼执行董事杨爱华,及其两位兄弟杨汉松和杨泽华分别持有12.23%、6.11%、4.28%股份。

此外,腾讯通过Image Frame Investment持股为3.11%,华兴通过CR Matrix Limited持股为2.14%,京东旗下Dazzling Calcite持股为1.56%。

来源:汽车街招股书

按照120.73亿港元的开盘市值计算,腾讯、华兴、京东对应的账面价值分别约为3.75亿、2.58亿、1.88亿港元。