恒瑞医药是时候走出“围城”了

来源:锦缎(ID:jinduan006) 作者:林晓晨

研发是医药公司立根之本,这是所有投资者皆知的真理,只有依靠研发推出爆款药物,药企才能真正获得市场的认可。

美股的再生元制药( NASDAQ:REGN )就是一个典型的通过研发而获得市场认可的案例。从1991年IPO算起,再生元制药在长达20年的时间中都处于研发投入大于营收的情况,直至2011年眼科神药Eylea的问世,才最终改变了再生元制药的研发销售比。

在投资者心中,再生元制药最核心的标签就是对于研发的专注,其几乎从不进行资本运作,企业得以壮大完全归功于自主研发。纵观全球市场,类似于再生元制药这样醉心于研发并能获得成功的药企并不多,而这为数不多的案例中,中国企业 恒瑞医药 ( SH:600276 )算得上是其中之一。

作为一家老牌药企,恒瑞医药不仅像再生元制药一样专注研发,从不进行资本并购,而且也几乎不向市场拿钱,完全依靠产品所带来的现金流。这份对于主营业务的专注,让恒瑞医药一度成为A股白马股的代表,更有投资者称其为“医药茅”,甚至将它视作中国的“再生元”。

然而这份美好却被集采所打破。当脚下的路走不通时,恒瑞医药是时候考虑走出自研的“围城”了。

01 “历史最差”中报背后

从备受追捧的“医药茅”,到备受“唾弃”的“腰斩股”,恒瑞医药从神坛跌落仅用了20个月的时间。在这20个月中,恒瑞医药逐渐褪去白马本色,其不久前更是发布了一份堪称“历史最差”的中报,公司营收和净利润分别同比下降23.08%和20.55%。

复盘恒瑞医药2011年以来的中报业绩不难发现,股价的稳步上行实则与公司业绩持续增长密切相关。恒瑞医药股价拐点出现在2021年,而那一年公司首次出现增长失速,并随着业绩的持续恶化股价进一步创下新低。

业绩延续增长时,投资者始终对恒瑞医药贯以白马股的估值逻辑,而随着2021年净利润增速开始退坡,恒瑞医药的估值逻辑遭到破坏,这也是造成公司股价持续下跌的关键。

本质而言,恒瑞医药之所以能够成长为产业巨头,核心在于持续聚焦创新。

发展早期,恒瑞医药仅是一家仿制药公司,虽然营收规模不小,但技术护城河并不高;后来在孙飘扬的带领下,公司开始切入me-too仿创领域,推出首款创新药艾瑞昔布;在积攒了一定研发经验后,恒瑞医药拥有了进入自研赛道的机会,成功推出了首个自主研发的口服抗血管生成小分子激酶抑制剂阿帕替尼。

仿制——仿创——创新,这是恒瑞医药的成长之路。在原本夯实的仿制药基础班上,恒瑞医药成功切入创新药赛道,形成“仿创结合”的发展路径。基于研发带来的成功,让恒瑞医药创新药业务在总营收中的占比不断提升,在2021年中报时一度达到39.15%,成为公司最核心的增长发动机。

然而,这一切看似的美好都在集采的大棒下幻灭。

首先是仿制药业务,这原本是恒瑞医药的根基,而在全面集采后,这块根基业务反而成为最大的雷,本应赚钱的业务利润却随时都有可能被“腰斩”。据恒瑞医药财报披露,自2018年以来,公司共有35个品种的仿制药入围集采,其中中选22个品种,中选价平均降幅达74.5%。

以2021年9月执行的第五批集采为例,其中涉及到恒瑞医药的8个品种,它们2022年上半年的销售额合计2.5亿元,较集采之前降低17.6亿元,下滑幅度达到88%。

其次是创新药业务,这原本是恒瑞医药最大的业绩增量,但也没能逃脱集采的命运。今年伊始,恒瑞医药的多款创新药物阿帕替尼、吡咯替尼、硫培非格司亭等开始执行新的医保谈判价格,医保销售价格平均下降 33%,造成公司创新药业务也受到较大影响。

最为典型的案例就是卡瑞利珠单抗,它曾是恒瑞医药创新药的王牌,作为国内第三款获批上市的PD-1抑制剂,本不具有先发优势,但却在上市第二年逆袭竞争对手成为2020年销售额最高的PD-1产品。卡瑞利珠单抗的成功一方面证明恒瑞医药研发实力并不差,另一方面也让市场见证了恒瑞超强的商业化执行能力。

但就是这样一款本该让恒瑞医药走向巅峰的产品,却在上市第三年就被纳入集采。相关数据显示,集采之前200mg的卡瑞利珠定价为1.98万元/瓶,而集采之后,中标的卡瑞利珠价格暴降至2928元/瓶,降幅高达85%。尽管集采带来了360.77%的销售量增长,但最终恒瑞医药2021年抗肿瘤业务的整体营收依然出现14.39%的下降。

无论是仿制药业务还是创新药业务,恒瑞医药都遭受到集采重创,甚至这还不是恒瑞医药最坏的时候,在集采持续推进的预期下,公司业绩仍有继续崩坏的风险。

02 自古创新多歧路

如果说医药投资充满了风险,那么创新药投资则是难上加难。这是一个由技术驱动的赛道,很容易出现投入与产出不成比例的情况。

再生元制药的发展历程告诉投资者,专注研发是能够获得成功的。但世上毕竟只有一个再生元制药, 更多的创新药案例往往以失败告终 。

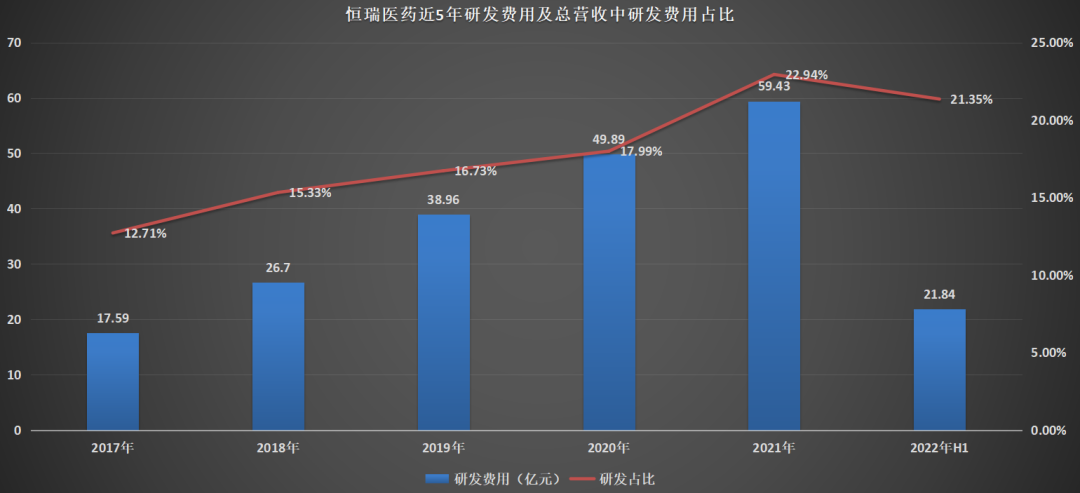

尽管风险很大,恒瑞医药依然选择进行大量的研发投入。以最近五年为例,恒瑞医药不仅研发投入不断增多,而且研发费用在总营收中的占比也在持续提升,至2021年其研发投入在总营收中的占比已经达到22.94%。

如此多的研发支出是有所成效的。从药物研发角度,恒瑞医药的创新药策略无疑是成功的,毕竟短短几年之间,其已经成功上架了十一款创新药产品,但 药物成功上市并不意味着商业化的成功。

何为商业化?它并非简单的药物销售,而是通过销售药物利用现金流来获得利润。就好像恒瑞医药之前依靠仿制药获得了源源不断的现金流,这就是商业化成功的表现。卡瑞利珠单抗一度接近成功,但突袭而来的集采导致PD-1赛道极致内卷,有多少产品能够收回研发成本已然成为一个疑问,卡瑞利珠单抗的预期也被迫不断降低。

创新药研发,不仅需要面对研发风险,更重要的是需要解决商业化落地问题。正如我们此前文章中的观点,创新药投资本质是一场押注时间成本的游戏。药企想要获得商业化的成功就必须比竞争对手们更早的登陆市场,如果一个赛道过于拥挤,那么集采是必然会到来的。

一款创新药想要成功,必须拥有广阔的适用症空间,同时上市速度也要明显快与竞争对手。也就是说,创新药企的敌人不仅是自身能否研发成功,同时也要与研发同类药物的企业比拼速度,甚至最终的成败还取决于药企的战略选择。

例如在时下火热的ADC赛道中,罗氏的T-DM1是第一款真正商业成功ADC产品,吸引了众多国内药企的目光,恒瑞医药、东曜药业、百奥泰都先后推出了与T-DM1技术路线类似的管线,立志于做到“me-better”。

然而,随着第一三共“爆款”药物DS-8201的横空出世,凭借出色的疗效完成对传统ADC产品的降维打击,这就导致此前“me-better”的产品很可能将沦为“me-worse”,百奥泰更是直接终止了BAT8001的研发。

在疗效方面,DS-8201毫无疑问是遥遥领先的,但荣昌生物的RC48却依靠差异化的战略布局,通过聚焦小适用症尿路上皮癌的方式,成功获批上市,并获得Seattle公司的青睐,成为中国ADC药物出海的代表。

对比之下,恒瑞医药在创新药研发方面缺少了一些巧劲,仍旧依靠大量的研发投入,获得“me-better”或“me-too”的产品,寄希望于强大的商业化能力来抢占市场。

凭心而论,恒瑞医药绝对是中国医药领域商业化能力最强的公司,多年仿创经验已经培养出一支营销铁军。但这种商业化优势显然是无法与集采的时代洪流对抗的,想要做成创新药,除了资金外还必须拥有更多的策略。

03 走出“围城”

恒瑞医药坚持创新的劲头像极了研发起家的再生元制药,但创新药研发并非只有自研这一条路。在未来的发展之路上,恒瑞医药实则拥有更多的自主选择权。

除了“再生元”模式外,医药行业中实则还存在以安进、吉利德为首的另一种模式,也是通过不断并购优质资产来获得版图的扩张,尤其是切入此外并未涉足的陌生领域。

对于拥有仿制药基本盘的恒瑞医药来说,适当进行战略扩张,寻找优质管线进行并购不失为一条健康的发展之路。医药行业不像其他产业,通过对主流产品的复制就能够成功切入,药品最重要的不是复制而是创新与迭代。并购固然存在失败的风险,但同时也能有效降低前期药物研发的试错成本。

聚焦产业发展规律,医药行业是一个拥有很多细分赛道的庞大市场,很难有公司能够在第一时间实现多领域的快速布局,大多的创新药公司往往聚焦于单一领域。

反观恒瑞医药,作为从仿制药向创新药转型的传统药企,其并没有选择聚焦某一领域,而是延续了之前的仿创策略,突出自身的商业化优势。纵览恒瑞医药的管线布局,从抗肿瘤的PD-1、ADC、双抗,到免疫性疾病、心脑血管疾病、眼科,恒瑞医药都进行了布局,过于庞杂的管线不仅限制了公司的战略聚焦,而且也消耗了大量的研发费用。

如果没有集采,那么恒瑞医药这套仿创路径是拥有很强优势的,毕竟就算上市时间落后于竞争对手,它也可以通过超强的商业化能力进行弥补。但从长远来看,这种跟随策略是并不能产生革命性产品的,也很容易成为集采的覆盖目标。

结合全球发展趋势来看,海外巨头往往会选择具有开创性的管线进行布局,虽然它们也会进行自主研发,但是并购和授权引进同样也是一条重要的发展之路。

实际上, 医药行业是一个典型的由“边缘革命”推动的产业 ,前沿的、含金量高的产品往往都诞生于嗅觉敏锐的小型公司,而之所以这些小型公司最终没有成长为巨头,其核心原因就在于巨头药企对他们的并购和授权引进。

例如辉瑞的mRNA疫苗Comirnaty是2021年销售额最高的药物,但实际上,Comirnaty最早的mRNA技术专利来自于德国生物制药公司BioNTech,辉瑞看中BioNTech的技术后才开始选择与其合作。

对于成熟的医药巨头而言,并购和授权引已经成为他们发现早期有价值管线的重要途径。随着药物发现成本的不断攀升,完全自研模式的效率已经越来越低,反而寻找到高性价比的潜力管线更加经济实惠。

鉴于此,恒瑞医药最大的问题在于过渡聚焦于自研,而忽略了资本层面的运用。资本负债表中没有商誉固然很好,但放弃并购和授权引进同时也让恒瑞错失了很多快速跻身先进管线的机会。好的一点是,从 去年开始,恒瑞医药也开始重新涉足授权引进 ,希望这是一个转变的开始。

再生元制药的发展之路固然美好,但如今的生物制药行业早已不同于往日,过分拘泥于自研只会制约公司的发展。对于医药公司而言,并购并不是利空,就连从不并购的再生元制药,也在今年4月耗资2.5亿美元完成对一家免疫疗法公司的并购。

不要忘了,恒瑞医药的第一桶金正是来自于4万买下的强力宁专利权,如今的恒瑞医药又何苦将自己困在自研的“围城”中呢?