亏损扩大、现金储备减少,小鹏正在学着“省钱”

来源:连线出行(ID:lianxianchuxing) 作者:周雄飞

理想之后,小鹏也交出了今年一季度的成绩单。

本周一晚,小鹏汽车发布了2022年第一季度的业绩财报,数据显示今年一季度其实现营收为74.55亿元,相较于2021年第一季度增长152.6%;净亏损方面,小鹏第一季度录得为17.01亿元,同比扩大116.2%。

小鹏汽车2022Q1部分业绩数据,截图自财报

这样看,小鹏今年第一季度的财务表现可谓是陷入“增收不增利”的颓势中,但如果从营收和净亏损的环比变化角度看,情况更加严峻一些,前者环比下滑12.9%,后者环比继续扩大32.13%。

不仅如此,截至今年第一季度末小鹏的现金储备也比去年年底减少了18.3亿元。

可以说,小鹏不得不开始省钱了。

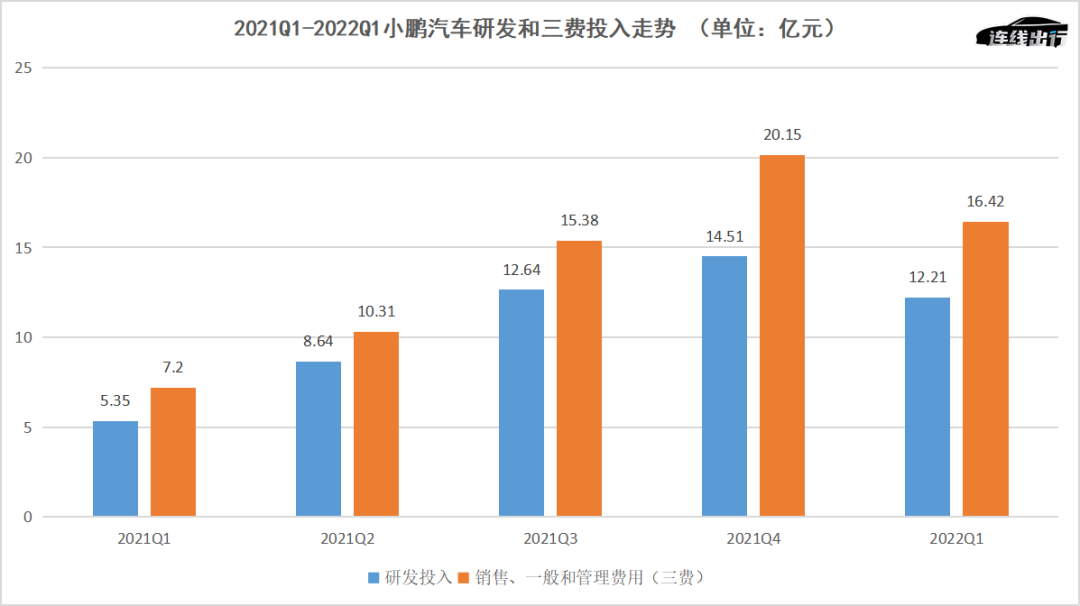

从财务数据来看,小鹏今年第一季度在研发和销售、一般和管理两方面的资金投入,同比去年同期有着增长,但环比去年第四季度的投入却有着明显的下滑,而这之前小鹏一直对于这两方面有着持续增长的投入。

正因这一现象,在业内看来或许才会有了此前在行业内外流传、甚至登上热搜的“小鹏毁约应届生”事件的发生。毕竟在事件发生后,小鹏也解释为由于部分部门调整,导致部分应届生岗位的调整,也算是对小鹏“省钱”的侧面佐证。

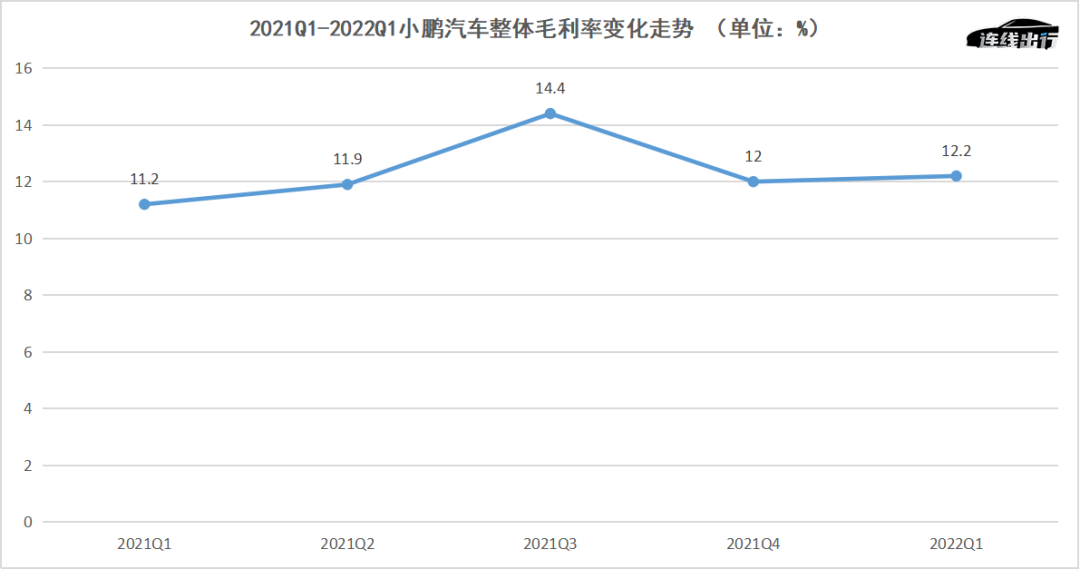

小鹏之所以会陷入如此的境地中,可以从其毛利率方面的表现看出一些端倪。

今年第一季度,小鹏实现整体毛利率为12.2%,虽然比去年第四季度略微增长了0.2%,但从汽车业务的毛利率上看,今年第一季度实现为10.4%,相比于去年第四季度下滑了0.5%,换句话说小鹏还处于“亏钱卖车”的状态中。

导致这一状态的原因,一方面由于整个行业依旧遭受着疫情所带来的缺芯和电池原材料上涨等成本因素的不利影响;更为重要的是,随着小鹏产品体系中售价较低的P5车型销量大幅增长和售价较高车型P7销量下滑,导致小鹏整体的利润空间不大。

内外交困下,相比于此前的大步发展,小鹏开始放慢脚步、来思考如何解决问题。

01

开始“省钱”的小鹏

对于小鹏今年第一季度的财务表现,小鹏汽车CEO何小鹏怎么看?

何小鹏在财务报告中表示“第一季度业绩为2022年强势开局。”在他看来,凭借着自研技术开发能力和主动的供应链管理,小鹏可以很好地应对半导体短缺和新冠疫情带来的挑战。

他之所以会有自信说出这样的话,也是基于今年第一季度小鹏的表现。数据显示,今年第一季度其实现营收为74.55亿元,相较于去年第一季度同比增长了152.6%,不仅超过了小鹏此前预测的72-73亿元,也超过了彭博预期的73.68亿元。

营收方面,相比于去年同期虽然有着较大的增长,但如果从环比变化角度来看,却会呈现出另外一番景象。

今年第一季度营收,相较于去年第四季度的85.56亿元环比下滑12.9%。连线出行通过查看小鹏此前的营收数据,可以发现今年第一季度营收的环比下滑,也打破了其自2020年第一季度开始营收逐季度增长的利好态势。

2020Q1-2022Q1小鹏汽车营收及环比变化走势,数据来源于公开数据,连线出行制图

相比于营收方面的同比增长和环比下滑,净亏损方面的表现更是不太乐观。

今年第一季度,小鹏录得净亏损为17.01亿元,不仅相较于去年第四季度的12.87亿元环比扩大了32.2%,相较于去年同期的7.87亿元甚至同比扩大了116.1%。

这就意味着,小鹏在今年第一季度既没有做到营收的环比增长,反而呈现出环比下滑的态势;净亏损方面,也继续保持着逐季度扩大的趋势,小鹏可谓是陷入至“既不增收,也不增利”的困境中。

由于营收和净亏损两方面不太乐观的表现,小鹏在现金储备方面也趋于下滑态势之中。

按照财报数据显示,截至今年3月31日小鹏的现金及现金等价物、受限制现金、短期存款、短期投资和长期存款为417.14亿元,相比于去年12月31日的435.44亿元减少了18.3亿元。

需要注意的是,去年第四季度小鹏在现金储备上就已减少了18.16亿元,彼时蔚来和理想却保持着这一指标的增长。而到了今年一季度,在理想现金储备继续增长的同时,小鹏在现金储备上的减少幅度甚至还扩大了。

正因如此,小鹏在今年第一季度开始学着“节衣缩食”。

小鹏在“蔚小理”三兄弟中,一直以“科技属性”作为自己的主要战略,事实证明其也一直保持着较高的研发投入,或许正因这样的投入,才在国内新能源车企中率先实现了城市内NGP功能的落地。

但在今年第一季度,小鹏在研发方面的投入却有了一个小幅的下滑。数据显示,小鹏今年第一季度研发费用为12.21亿元,虽然同比增长了128.2%,但环比却减少了15.9%。

一直以“抠门”著称的理想,在今年第一季度的研发费用甚至比小鹏高出了1.49亿元,这也是前者首次在研发费用上超越后者。

对于研发费用的环比减少,小鹏给出的解释为由于受春节假期相关季节性因素影响的设计和开发费用减少所致,但基于去年同期研发费用的环比增长,此次研发费用的环比下滑对于业内来说是意外的。

与研发投入相似的是,在营销投入上小鹏也采取了缩减策略。

据财报数据,今年第一季度小鹏在销售、一般和管理费用(下称“三费”)上的投入为16.42亿元,同比增长了127.7%,但环比去年第四季度下滑了18.5%。

2021Q1-2022Q1小鹏汽车研发和三费投入走势,数据来源于公开资料,连线出行制图

针对在三费上投入的减少,小鹏将原因归结为与季节性因素有关。三费上的减少,就意味着小鹏在营销和行政方面的布局上开始放慢速度,据长桥海豚投研测算,今年第一季度小鹏新增门店数仅9家,而四季度新增86家。

或许正因为这样,才有了此前“小鹏毁约应届生”事件的发生。

据多家媒体近日报道,一些应届生反映通过校招途径,获得了小鹏汽车科技有限公司发放的offer,并签署了就业协议。但到了本月,小鹏方面却因业务调整,不能提供就业岗位,单方面解约,并按照就业协议赔偿违约金5000元。

这消息一经报道后,一度成为了行业内外关注的焦点事件,甚至被网友“送上了”热搜。对此,小鹏官方回应称,由于部分部门岗位调整与绩效优化,涉及了少量应届毕业生和相关员工的调整,会继续沟通,妥善处理。

就此来看,相较于小鹏此前在研发和三费投入上的高举高打,今年一季度在这两大方面投入上的双双下滑,明显有悖于小鹏“技术至上,全栈自研”的战略,以至于开始为“省钱”而精打细算。

而在这样转变的背后,揭露出了小鹏目前正遭遇的隐忧。

02

“省钱”背后,小鹏困于低毛利

公布销量,已逐渐成为新能源车企证明自身实力的最好方式。

根据财报显示,今年第一季度小鹏实现销量为34561辆,相较于2021年第一季度的13340辆增长了159%。如果将这一销量成绩,放到整个国内新势力中比较,同样有着一定的优势。

上月初,蔚来、小鹏和理想等新能源车企相继交出了今年第一季度的销量成绩单,其中小鹏以34561辆的销量拿走了国内造车新势力销量第一的宝座,在它之后理想、哪吒、蔚来和零跑等车企依次分据销量排名的二至五位。

虽然在销量上占优势,但结果证明小鹏并不赚钱。

小鹏作为一家车企,一般来说营收的增长大部分得益于汽车销售的收入。今年第一季度小鹏实现汽车销售收入为69.99亿元,占总营收的93.88%,虽然较去年同期的28.10亿元增长了149%,但环比去年第四季度却下滑了14.5%。

换句话说,也正是因为占营收九成贡献的汽车销售收入的环比下滑,才导致了今年第一季度营收的环比下滑。

出现这一现象的原因,或许可以从毛利率方面看出一些端倪。

对于一家车企而言,毛利率已成为判断其盈利能力的重要指标。根据财报数据显示,小鹏今年第一季度整体毛利率实现为12.2%,这一毛利率表现虽然止住了去年第四季度毛利率下滑的趋势,但相比于去年第四季度的12.0%仅增长了0.2%,几乎没有变化。

2021Q1-2022Q1小鹏汽车整体毛利率变化走势,数据来源于Wind,连线出行制图

由于小鹏业务结构较为简单,整体毛利率的表现取决于整车毛利率。今年第一季度小鹏整车毛利率实现为10.4%,虽然相比于去年同期有了0.3%的增长,但环比去年第四季度却下滑了0.5%。

相比之下,同为新能源车企的理想,在今年第一季度实现整车毛利率为22.4%,小鹏与其差距明显。

针对整车毛利率的环比下滑,小鹏把原因归结为由于原材料成本增加。连线出行此前在多篇文章中指出,由于全球疫情的持续影响,让整个汽车行业自去年初开始就陷入至供应链短缺和动力电池原料价格上涨的不利局面中。

对此,何小鹏此前也曾坦言道:“今年新能源汽车厂商面临三大挑战,一是材料(主要是指电池);二是芯片,此前我们预计2022年下半年缺芯状况可能会得到缓解,不过今年上半年非但没有缓解,还进一步恶化;三是今年中国疫情的变化。”

小鹏也已受到这些挑战的威胁。去年10月,小鹏开始P5车型交付后,很多P5车主就在黑猫投诉等平台上反映自己遭遇到了订车后迟迟收不到车的情况。

面对车主的投诉,小鹏很快做出回应“由于受疫情影响,行业面临着包含磷酸铁锂电池等主要零部件供给的极度紧张,给小鹏P5车型的生产带来了极大的不确定性,造成了订单无法在下定时的预计交付周期内及时交付的情况。”

“由于动力电池锂、镍等原材料价格上涨,再加上零部件供应的短缺,进一步推高了小鹏汽车每辆车整体生产成本的上涨和延长了每辆车的流通效率,整车毛利率下滑自然会发生。”国内某头部车企研发负责人孙浩对连线出行表示。

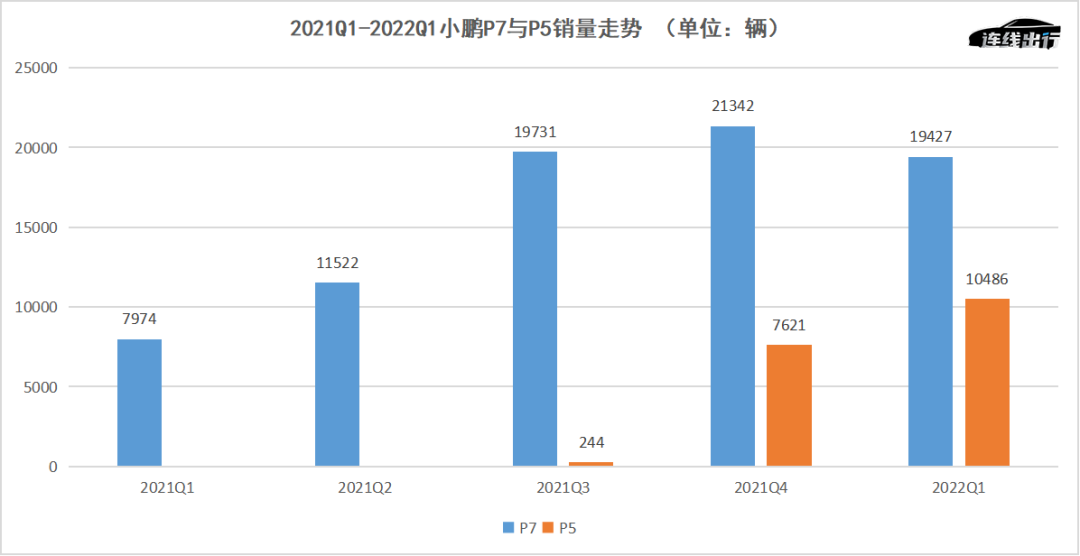

此外,在业内看来,让小鹏整车毛利率一直保持较低水平的原因,还在于其产品组合无法提供较高的利润。

还是从今年第一季度销量来看,在34561辆的总销量中,其中P7实现了19427辆的销量表现;作为于去年10月新上市的P5,实现销量为10486辆,而余下的4648辆为G3及G3i车型的销量。

从产品销量分布看,小鹏P7虽然依旧占据着总销量中的大头,占总销量比例为56.21%,但这一销量表现环比去年第四季度的21342辆却下滑了8.97%。反观P5,今年第一季度的销量环比去年第四季度继续增长为37.59%。

2021Q1-2022Q1小鹏P7与P5销量走势,数据来源于财报,连线出行制图

P7和P5,售价上有着较大的分隔。小鹏P7售价区间为24.99-34.99万元,小鹏P5的售价区间为17.79-24.29万元。由于P5售价低于P7,且智能化并不输于P7,自诞生以来就被视为小鹏产品体系中负责走量的车型。

结果证明,P5的销量确实正在随季度快速增长,而售价更高的P7销量却处于下滑中。国盛证券在其研报中认为,由于利润率较低的P5车型销量大幅增长,会进一步拉低小鹏的整车毛利率。

这也意味着,虽然在P5、P7等车型销量的支撑下,让小鹏在国内造车新势力中保持着较大的优势,但由于供应链成本上涨和零部件短缺、以及产品无法获得较高利润的影响下,让其整车毛利率和整体毛利率处于较低水平、乃至下滑中,以至于无法让小鹏获得较为理想的营收和净亏损表现。

面对这一所处的困境,小鹏之后的主要任务就是解决问题,来使其脱困。

03

涨价、推出G9、软件欲收费,能让小鹏脱困吗?

小鹏想要脱困,提高毛利率成为实现这一目标的前提因素。

在今年第一季度财报的电话会上,何小鹏公司的中长期目标是将整体毛利率提高到25%以上,这也是其自去年第四季度财报会上首次提出这个目标后,再次进行了强调。

为了实现这一毛利率目标,何小鹏和小鹏已经做了一系列布局。

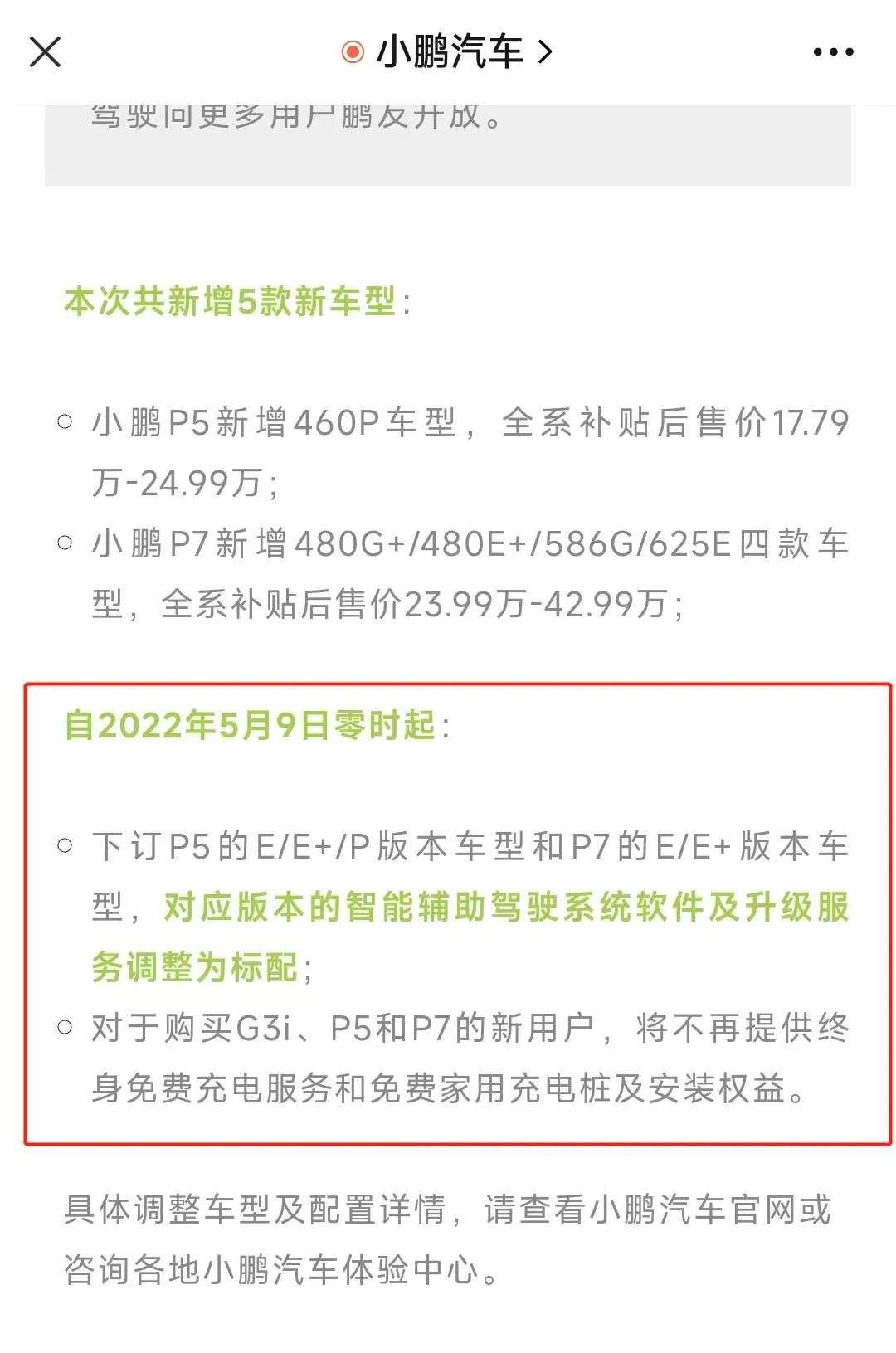

针对供应链原材料价格上涨导致成本增长的情况,小鹏一方面通过调整车主权益来减少成本支出。本月初,小鹏宣布购买小鹏G3i、P5和P7的用户不再享受终身免费充电、免费家用充电桩及安装的权益。

小鹏汽车对于调整用户权益的公告,截图自小鹏汽车官方公众号

另一方面,小鹏还通过对产品售价的调整来摊薄成本压力。今年1月,小鹏就表示要对旗下全系车型进行提价,平均提价为5000元左右。而在两个月后,小鹏再次发布公告表示,受上游原材料价格持续大幅上涨影响,小鹏汽车将对在售车型的价格进行调整,补贴前售价的上调幅度为10100-20000元不等。

以上的做法虽然在短期内有效,但也在一定程度上会影响小鹏在消费者群体中的口碑。由此,小鹏还在积极与更多电池厂建立合作,来应对原材料成本上涨的风险。

据搜狐科技报道,宁德时代、亿纬锂能、中创新航、欣旺达等主流动力电池公司都与小鹏保持着良好合作。“电池不够的情况会完全扭转,并且我们会在成本上做的更好”,何小鹏在财报会上表示。

除了供应链和原材料之外,要实现25%的毛利率,小鹏还在产品方面有了更多的计划。

由上文可知,小鹏旗下售价最高的车型是P7,其售价处于20-30万元的高端市场中,而小鹏P5和G3等车型,则处于10-20万元的中高端市场中。正因如此,小鹏下一款车型就是主打高端市场的G9。

G9,早在去年广州车展上亮相,而据何小鹏在本次财报会上透露,G9将在今年三季度正式上市发售和规模投产,并在四季度大规模交付。“相信G9将成为高端智能纯电中大型SUV市场的爆款。”他同时表示。

彭博相关分析师此前也做过类似的的预测,他们认为小鹏旗下新车型G9正式上市后,由于其车型售价会提高至35-40万元左右,随着这一车型的销量提升,或许可以改善小鹏整体毛利率的表现。

G9之外,按照何小鹏透露,小鹏还计划在2023年推出分别基于两个全新车型平台的新车型,会面向C级和B级车市场。他强调道,多款量产车型将完整覆盖15万元-40万元价格区间,来做到结构性改善毛利,以实现25%以上的整体毛利率目标。

在公布更多产品计划的同时,何小鹏也透露了小鹏正在考虑推出新的服务收费方式,这一信息也成为了此次财报会的一大亮点。

据何小鹏介绍,本月9日起,小鹏开始对部分车型标配智能辅助驾驶系统软件及升级服务。在他看来,当高等级的自动驾驶拥有足够的数据后,可能推出按时长或者里程收费的服务方式,例如以软件包加场景组合的新服务收费方式,以后会考虑推出。

在业内看来,何小鹏会有这样的考虑和计划,也是为了让小鹏整体的营收上有更多的收入来源,并且进一步降低研发投入的成本。毕竟在小鹏之前,特斯拉已经这么做很久了,通过对软件服务收费进一步让其营收有了更多的增长。

虽然何小鹏提出了这些计划,但在业内看来小鹏想要实现25%以上的整体毛利率、以至让小鹏脱困,在短期内是不容易做到的。

“鉴于小鹏目前12%左右的整体毛利率水平,想要做到25%的目标,无非只有两个办法,一是提升销量,尤其是高毛利车型的销量;另外就是减少成本支出的费用,比如研发、营销等费用,但这两条路都很难走。”中博联智库特聘专家张翔对连线出行表示。

首先对于即将上市的G9,虽然何小鹏对其十分看好,但这一车型真正上市后,大概率会受到理想ONE、蔚来ES8的阻挡,同时还会受到来自大众和宝马等传统车企旗下高端新能源产品的威胁。

与此同时,G9想要真正走向量产,依然会受到供应链和原材料等方面的制约。

何小鹏在此次电话会上预测道,动力电池供应难题大概率会在2022年底到2023年初得到一定程度的解决。这也意味着,G9今年第四季度交付时依然会受到不小的影响。

除此之外,由于小鹏要支持之后新车型的推出,以及在去年第四季度何小鹏曾提出Robotaxi运营计划,这意味着在这之后小鹏不可避免地需要花费更多的资金来支持研发。

而根据何小鹏的计划,小鹏汽车从今年四季度起大规模部署下一代超充,从180kW充电桩直接升级到480kW超充电桩,实现充电5分钟续航200公里的极致补能体验,这也就是说,这之后小鹏在三费上同样会有较多的投入。

小鹏超充站,图源小鹏汽车官微

对于之后的销量表现,小鹏总裁顾宏地在财报会上表示“销量在没有出行限制的地区已经恢复了,5月的订单还是很强劲的,如果供应链回到正常,我们可以在Q3追上产能,我们可以提升交付量。”

虽然看似小鹏对于未来并不担忧,但对于其而言,要想在未来的新能源汽车战场上继续保持优势地位,用亏损来换发展不可持续,关键还是要解决毛利率过低等问题,才能让自身在下半场角逐到来前,拥有更多胜算。

(本文头图来源于小鹏汽车官微,文中孙浩为化名。)