创投圈沸腾,上海狂飙,先投100个小目标

来源:融中财经(ID:thecapital),作者:祝余,编辑:吾人

长三角万亿基金盛宴。

近日,长三角二期基金正式揭牌,在创投圈引发震动。

这是一只由上海国际集团发起的市场化基金,拟募资100亿元,已完成签约71亿元。该基金将聚焦长三角地区,围绕集成电路、生物医药、人工智能三大先导产业,布局子基金和直投项目,促进长三角具有国际竞争力的优势产业集群加快形成,深化服务长三角一体化高质量发展。

至今,长三角地区的政府引导基金已成燎原之势,规模在全国一骑绝尘。这只超级产业基金的成立,与《上海国资国企推进三大重点产业发展行动计划》协同匹配,将加快构建长三角科技创新共同体,奔赴与国家战略同频、与时代共振的使命。

事实上,上海已经成为长三角地区乃至全国最大的LP之一,基金群蔚为壮观,撬动了万亿规模以上资金。作为中国创投的排头兵,上海政府引导基金的经验,可谓意义深远。

01 隐形千亿巨头组局,阿里入场

长三角二期基金,全称“长三角协同引领私募基金合伙企业”,于今年1月11日正式注册成立。与5年前成立的一期基金“长三角协同优势产业股权投资合伙企业”相比,它更像是升级版,命名上突出了产业“引领”角色,而产业协同的基因一脉相承。

从发起人来看,上海国资委出资比例超过50%,形成上海主导,苏皖浙国资、上市公司、金融集团呼应的纵队格局,同时LP之间资本运作密集,交叉控股繁多,体现了上海作为全国金融中心的特色。

无论是出资人数量还是出资比例,上海国资委和上海国企都是绝对的扛鼎者:

12个出资人中,6家具有上海国资委背景——上海国际集团资管、上海机场、上海机场投资、国方资本、国泰君安证裕、中国太保。上海国资委100%控股前三家,后三家也是大股东。

出资方面,上海国际集团资管公司认缴28亿元,占比超过39%;上海浦东新区出资13亿,是仅次于上海国资委的基石投资人;非上海本地的5家LP,杭州恒生电子、南京扬子国投、合肥长鑫芯聚、湖州产业投资,各出资1亿元至5亿元不等,合计占比16.9%。

图片来源:恒生电子公告

不难发现,该基金发起人上海国际集团处于核心焦点位置,其能量之大令人瞩目。工商资料显示,仅注册资金就有300亿,为上海企业之最。

据公开资料,这家隐形金融巨擘成立于2000年,是上海特大型国资金融控股平台,核心业务为“金融控股”、“投资与资产经营”双轮驱动。其前身为1981年成立的原上海市投资信托公司,2013年被上海市政府指定为国有资本运营公司。截至2022年9月底,上海国际集团总资产2258.49亿元,实现利润总额61.98亿元。

上海国际集团对于上海金融体系的稳定意义非同一般,业务横跨银行、证券、保险、基金、投资、资产管理等领域:

持有60%上海市属金融机构权益,投资了多家重点金融企业:浦发银行、国泰君安、上海农商银行、上海证券、华安基金、中国太保等;

上海保险交易所、上海票据交易所、上海数据交易所、跨境清算公司、上海股权托管交易中心等机构的设立,与之密不可分;

旗下金浦、国和、赛领、科创、国方五大基金,合计管理资产规模超1400亿元,投资组合项目境内外上市超过130家。

上海国际集团之于上海,正如招商局之于深圳。而巧的是,上海国际集团投资总监王他竽,就曾有过在招商局工作的经历。王他竽还身兼多个要职,担任上海国际集团资管公司高管,国方、国和、金浦三家基金法人,中国太保非执行董事。

如今,响应上海国际集团,在长三角二期基金聚首的LP,自一期复投的就有4家——中国太保、上海机场、南京扬子国投、国方资本,其他的新面孔,其实也早已是上海国际集团的老朋友。

比如,LP之一的金融科技服务企业恒生电子,是一家阿里巴巴成员企业,蚂蚁集团控股20.72%。上海国际集团2018年就投资了蚂蚁集团。由上海国际集团主导的长三角一期基金,曾与恒生电子联合出资,成立了一家产业基金,即数智启元股权投资公司。

又如,另一家LP合肥长鑫芯聚投资公司,是睿力集成电路的全资子公司。睿力集成旗下半导体存储芯片龙头长鑫存储,曾被长三角一期基金投资。

虽然国资基因浓厚,但长三角二期基金已经积累了丰富的市场化运作经验。截至目前,基金管理人国方资本共管理9支基金,包括国方一期产品、长三角一期基金2支母基金产品和华虹产业链基金等,管理规模超100亿元。管理合伙人孙忞及虞冰已有20多年的产业及金融投资经验。

在此之前,长三角一期基金投入资本增长率超30%,基金投资组合IRR高达27.24%,也让LP们对长三角二期基金的超高回报有了热盼。比如,上海机场、恒生电子等都在公告中表示,投资该基金,是为了开拓公司投资渠道,获得长期稳健的收益。中国太保则称,长三角二期基金管理人具有丰富的硬科技行业资源,这笔投资将为公司及其股东带来可观利润。

据悉,长三角二期基金配置方案为“F+D”,子基金、项目分别6:4,维持了较高直投比例;存续期8年,投资期、退出期各4年,将实现三轮利益分配的超额收益分享机制:第一轮按实缴规模收取1%管理费,以及直投项目1.5%的管理费;扣除管理费之后,LP将实现8%的优先回报;第二轮剩余收益的90%归LP,10%归GP。

02 一期基金斩获颇丰,资本放大超10倍

早在2018年6月,在上海国际集团牵头下,国方资本管理,苏浙皖多家一线产融机构参与,长三角一期基金横空出世。一期基金规模72亿元,为全国首支聚焦长三角国家战略的产业基金。

长三角一期基金的“金主”阵容同样豪华,除了上海国资委旗下的上海国际集团、中国太保、上海机场、国方资本等,其余LP还包括:上海城投集团(隶属上海国资委)、上海临港发展(上海国资委)、上海静投基金(上海静安区国资委)、南京扬子国投、绍兴城投集团(绍兴国资委)、安徽省三重一创基金(安徽国资委),仍旧是上海国资委控股近43%的强势主场地位。

数据来源:天眼查/制图:祝余

目前,长三角一期基金已完成全部投资,撬动了10.6倍资本。据公开资料,长三角一期基金共投资直接投资项目58个,子基金超过50只,覆盖近1000个项目。

其投资标的主要集中在集成电路、生物医药、人工智能等先导产业,覆盖第三代半导体、基因测序、创新医药、信息安全等十多个前沿领域,已培育出120多家国家级专精特新“小巨人”企业,近半投资于半导体产业。

长三角一期基金投资名录中,多家产业链“链长”现身,覆盖了华虹半导体、长鑫存储、恒生电子、万得资讯、泰格医药、盛合晶微、华大智造、汇禾医疗、派拉软件等一批拥有关键技术的企业。

在投资培育企业的同时,以投资促协同、纵深布局产业链,是长三角一期基金的典型打法。

长三角一期基金已经与地方政府、被投企业合作孵化了一批产业基金,发力产业上下游:与安徽省投集团、华米科技设立了“华颖智慧物联基金”,首期规模5亿元;与华虹集团成立芯片产业链基金;与云启资本、恒生电子,共同在南京江北新区设立子基金等,产业联盟协同效应充分释放,有助于母基金最大化发挥雷达效应,深入产业前沿,拓展合作维度。

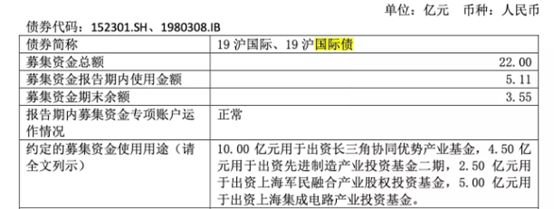

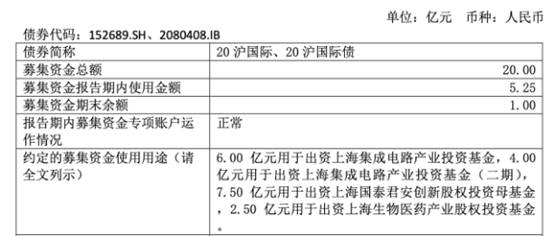

在募投管退的投资全流程中,长三角一期基金身段灵活。比如,募资不再依赖财政资金,主要通过发行债券获取大量资金,2019、2020年上海国际集团分别发债22亿元、20亿元,为参投的母基金募资;投资不只针对一家公司,而是点线面结合,产业集群全覆盖,如安徽滁州的显示面板产业、南京新药研发CRO/CDMO产业、浙江绍兴集成电路产业等;投后管理方面,长三角一期基金也在资金之外,链接企业各种政府资源、产业资源,服务企业的角色定位日益明晰。

来源:《上海国际集团有限公司·公司债券年度报告 (2021 年)》

长三角一二期基金所扎根的长三角地区,是我国经济的第一引擎,具有举足轻重的战略地位。长三角以上海为中心,覆盖苏浙皖三省41城,经济总量约占全国四分之一。该地区集成电路和软件信息产业规模分别约占全国半壁江山和三分之一,在电子信息、生物医药、高端装备、新能源、新材料等领域领跑全国。

而这些领域,同样也是上海的优势产业高地。据上海“十四五”规划,将重点打造9个战略性新兴产业,即集成电路、生物医药、人工智能等三大核心产业,以及新能源汽车、高端装备、航空航天、信息通信、新材料、新兴数字产业等六大重点产业。到2025年,上海战略性新兴产业增加值占全市生产总值比重达到20%以上,增加值超过1万亿元。

不过,上海“十四五”规划也指出,上海战略性新兴产业虽然发展迅速,但瓶颈也逐渐凸显:缺乏有竞争力的领军企业,新兴领域的龙头企业还不够多,独角兽企业仍需加大培育力度;支撑关键技术研发的产业创新基础设施仍需进一步加强;部分国有企业向新兴产业转型的动力不足,等等。由此,规划强调,强化天使投资引导基金、创业投资引导基金作用,优化基金运作模式,加快推动全面市场化改革,加大对战略性新兴产业种子期、初创期企业的支持力度。

此外,2019年,中共中央、国务院印发的《长江三角洲区域一体化发展规划纲要》,提出到2025年,长三角一体化发展将取得实质性进展,明确指出支持地方探索建立区域创新收益共享机制,鼓励设立产业投资、创业投资、股权投资、科技创新、科技成果转化引导基金。

03 长三角万亿基金盛宴

眼下,长三角一体化上升为国家战略至今已近5年。在政策红利下,长三角地区,尤其是上海的政府引导基金出现爆发式增长,成为了推动长三角一体化的强力催化剂。

以上海国际集团为例,这家金融航母平台正在加速构筑产业基金群生态圈,密集织网,极大发挥了资本聚集放大效应。

据公开资料,上海国际集团累计投资近百亿参投各类母基金,重点管理的基金有:上海科创基金(一期+二期)、长三角一期基金、长三角二期基金三大母基金,规模近300亿元。

上海科创基金,围绕“服务上海科创中心建设”功能定位,聚焦集成电路、生物医药、人工智能三大先导产业,成为精准捕获优秀科创企业的“超视距雷达”和“高灵敏探针”。截至2022年底,累计参股超160家子基金,投资超过1800个项目,登陆科创板企业达51家。

长三角一期基金,则围绕服务长三角一体化发展国家战略,推动长三角三省一市国有和民营资本协同合作,同样重点布局上述三大硬科技优势产业链,在攻克重要领域“卡脖子”技术等方面发挥了重要作用,引爆了长三角地区全球产业链核心节点和优势产业集群的核能量。

此外,上海国际集团参投的国家级/市级战略性主题基金还包括:上海集成电路产业投资基金(一期+二期)、先进制造产业投资基金二期、上海军民融合产业股权投资基金、上海生物医药产业股权投资基金、上海国资母基金等。其中,2019年成立的先进制造产业投资基金二期是由财政部牵头的国家级巨无霸基金,规模达498亿元。

如今,长三角地区的母基金正风起云涌,不断掀起巨澜,撬动资金规模总量达到万亿级别,从省市级到区级全面开花。在长三角影响力较大的超大型母基金除了长三角一、二期基金,还有上海国资母基金、长三角吉六零科创基金、合肥高质量发展引导基金等,目标规模都在百亿级。

据统计,2022年,江苏、安徽、浙江新设立的政府引导基金数量分别为14只、12只、7只,已认缴规模分别为447.61亿元、389.50亿元、166亿元,合计35只、规模超过1000亿元。

无论是数量还是规模,长三角地区的政府引导基金都位居全国之首。

沪苏浙皖三省一市政府对创新投入的重视,营造了良好的创业生态环境。据相关报告,2021年长三角一体化发展指数为192.56点,同比增长6.49%,实现近三年最大增幅。产业融合水平显著提升,显然离不开政府引导基金的源头活水。

与海外私募基金市场由私营资本主导不同,中国政府深度参与市场经济,催生了具有浓厚中国特色的政府引导基金,其承担着两大核心功能:吸引社会资本和投资战略产业。

伴随着经济腾飞、创投热潮涌动,自2002年至今,我国的政府引导基金日益成熟壮大,中国政府跻身为中国创投领域最大LP群体,出资总额占比50%以上。但成为合格的投资人,还有很长的路要走。

资本狂飙,引发了业界的冷思考。事实上,总量超6万亿的政府引导基金在运营中浮现了不少问题。比如,政府引导基金的身份出现“二元化”割裂,既提供私募股权基金的资金来源,又与私募股权基金竞争项目,可以说是既当裁判又当运动员,因此引发与社会资本GP争利,甚至挤出GP。此外,不乏募资规模虚高、募集困难、扎堆投资同类型项目、返投比例高、市场化运作水平低、专业人才匮乏等不足之处。

如今,长三角一期基金成功的市场化机制,或将对我国政府引导基金的未来发展起到良好的示范性作用。