八马茶业再战IPO,这次能打破茶企上市难吗?

来源:雷达Finance(ID:leizhuba) 作者:李亦辉 编辑:深海

徘徊在资本市场门外多年的八马茶业,又开启了上市之旅。

9月22日,据证监会消息,八马茶业股份有限公司(下称“八马茶业”)披露招股书,拟在深交所主板上市。

早在2013年,八马茶业曾经谋求在深交所中小板上市,最终选择了新三板,并于2018年4月终止挂牌。2021年4月15日,八马茶业创业板上市获受理,但在三轮问询之后,于今年5月10日撤回了IPO申请。

在上次创业板折戟后,这次八马茶业改道主板,拟募集资金从6.83亿元增加至10.08亿元。财务数据方面,2019年-2021年,八马茶业收入分别为10.23亿元、12.66亿元、17.44亿元,归属于母公司所有者的净利润分别为9188.16万元、1.16亿元、1.63亿元。

另外,八马茶业是典型家族式企业。近期特步和七匹狼的“豪门联姻”,也让八马创始人王文彬家族与福建其他企业间的联姻关系浮出了水面。

01 存货金额逐期增高

据招股书,八马茶业主要从事茶及相关产品的研发设计、标准输出及品牌零售业务。

设立之初,公司以研发、生产及销售安溪铁观音茶叶为主。经过多年发展,其产品转向全品类茶叶,并推行加盟模式,实现了跨区域经营。

截至目前,公司已建立起“直营+加盟”、“线上+线下”的渠道及自有品牌,产品覆盖乌龙茶(铁观音、岩茶等)、黑茶(普洱茶)、红茶、绿茶(龙井)、再加工茶等全品类茶叶以及茶具、茶食品等相关产品。

中国茶叶流通协会数据显示,2015年之前,我国茶叶内销总量年均增长率在两位数水平;从2016年起,行业增速开始放缓。过去的2021年,中国茶叶内销总量达230.19 万吨,同比增幅为4.56%;销售总额达3120亿元,增幅为8%。

不过目前国内茶叶市场较为分散,行业集中度较低。招股书援引中国茶叶流通协会数据,按照各家已披露的销售数据测算,2021年天福集团、澜沧古茶及八马茶业的市场份额依次为0.45%、0.16%和0.48%。

业绩方面,2019年到2022年一季度,八马茶业营业收入分别为10.23亿元、12.66亿元、17.44亿元、4.51亿元,归属净利润分别为9188.16万元、1.16亿元、1.63亿元、4514.69万元。

在销售端,公司通过“直营+加盟”、“线上+线下”的全渠道销售模式,其中线下加盟模式销售占比在2019年至2021年稳定在60%以上,线下直营销售比例逐步降低,直营模式下的网络销售占比逐步上升。以今年一季度数据为例,公司一季度线下加盟销售占比为56.41%;直营模式下,线下直营销售占比为13.42%,网络销售占比为30.05%。

截至报告期末,公司线下门店数量超2700 家,其中直营店合计拥有400家。

报告期内,八马茶业的毛利率分别为53.66%、53.49%、54.03%、55.85%,表现基本稳定。分产品看,乌龙茶的毛利率最高,其次是黑茶和白茶;按渠道划分,线下直营的毛利率最高,其次是网络销售,最后是线下加盟模式。

值得关注的是,八马茶业的存货占比较高,且金额逐年增长。据招股书,2019年至2022年一季度,公司存货账面价值分别为2.09亿元、3.2亿元、3.5亿元、3.8亿元,占流动资产的比例分别为 43.46%、54.27%、50.84%、56.08%。

对于存货账面价值逐年增长的原因,公司称主要是因为库存商品的增长所致。比如截止2022年3月末,库存商品增长贡献率为103.72%,主要系公司进行了部分普洱茶战略库存储备。

和中国茶叶和澜沧古茶等同行相比,八马茶业的库存商品也明显偏高。招股书解释称,上述两家公司生产模式以自主生产为主,存货结构中原材料、在产品、半成品规模相对较大。

而八马茶业除铁观音及部分岩茶等乌龙茶涉及自主生产外,其余产品以定制采购为主,使得公司存货结构中原材料、在产品、半成品规模相对较小。报告期内各年度,公司所销售的产品中定制采购产品占比均超过50%。

研发投入方面,2019年至2022年一季度,公司该项支出分别为570.22万元、328.01万元、664.12万元和148.85,占营业收入的比例分别为0.56%、0.26%、0.38%和0.33%。

截至今年3月末,公司研发人员数合计为11人,占公司总人数的 0.49%;核心技术人员6人,其中就包括两位实控人王文礼和王文超兄弟。

相比之下,公司的销售费用支出远高于研发投入,且占营收比重也高于可比同行公司。具体而言,2019年至2022年一季度,公司销售费用分别为3.58亿元、4.29亿元、5.76亿元和1.55亿元,占各期营收比例分别为35.02%、33.85%、33.04%、34.37%。

同期,可比公司销售费用率平均值分别为25.69%、22.62%、22.10%、22.86%,低于八马茶业。

02 家族企业特征明显

从控股权方面研究,八马茶业是家典型的家族企业。

据招股书,公司的控股股东、实际控制人为王文彬、王文礼、王文超、陈雅静及吴小宁。王文彬、王文礼、王文超为兄弟关系,陈雅静为王文彬的配偶,吴小宁为王文礼的配偶。发行前,五人共持有公司62.80%的股份。

雷达财经梳理招股书发现,实际上八马茶业管理层和股东层面的亲属关系不至于此。

比如公司董事、总经理吴清标持有发行前0.75%的股份,其与王文彬、王文礼、王文超三人是表兄弟关系;吴清标妻子黄琴,也有持有发行前0.73%的股权。

同时,持有公司0.5%股份的董事、副总经理吴庆祥,是王文彬和王文礼之妹、王文超之姐王小萍的配偶,其父吴基础持股0.0329%、其子吴俊晖持股0.83%,王小萍本人也持股0.66%。

另外,核心技术人员、持股0.05%的王艺生,与王文彬、王文礼、王文超为叔侄关系;王文彬、王文礼、王文超之堂弟王文吉,持有发行前0.0461%的股权;王文彬、王文礼、王文超之表妹徐芳玲,持有发行前0.0329%的股权。

任职方面,王小萍任茶器具事业部产品总监;黄琴电商事业部总经理;吴小宁于2014 年 9 月至2021年6月,担任公司工程部总监。

尽管公司股东间的亲属关系错综复杂,但在2019 年 8 月,控股股东、实际控制人及王小萍协商签署了《一致行动协议》,在报告期内,仅王小萍与控股股东、实际控制人在历次股东大会中均保持一致的决策意见。

董事会层面,除了三位独董和董事何磊外,目前其他5位董事均与创始人王文彬存在亲属关系,进一步反映出公司典型的家族企业属性。

值得关注的是,近期七匹狼和特步两家公司子女联姻的消息冲上微博热搜,不少网友称之为“强强联合”。

天眼查显示,特步、七匹狼两家企业均来自福建。据媒体报道,在福建当地,知名企业之间的联姻比较常见。

除了特步国际CEO丁水波的二女儿丁佳敏与七匹狼董事长周少雄之子周力源订婚之外,还有九牧王、安踏、高力集团和八马茶业等企业创始人家族的子女,也相互之间结为连理。

比如2020年初,八马茶业实控人之一王文彬之子王焜恒与安踏集团董事局主席丁世忠之女丁斯晴,在厦门国际会议中心举办婚礼。有知情人表示,王焜恒和丁斯晴是在英国留学期间相识。

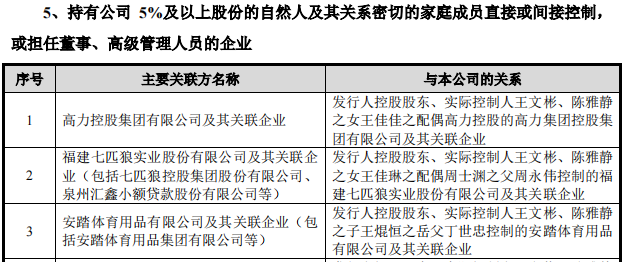

招股书也披露这层关系。除了王焜恒,王文彬两个女儿的结婚对象都是知名企业家或者企业家子女。

其中,王文彬、陈雅静之女王佳佳嫁给了高力集团控股有限公司的实控人高力。2020年8月份,高力的父亲高仕军曾凭借65亿的身家登上胡润财富榜。

王文彬、陈雅静另一千金王佳琳的丈夫,是福建七匹狼集团有限公司董事局主席周永伟之子周士渊,也就是周力源的堂兄弟。

招股书显示,安踏、七匹狼和高力集团除了与八马茶业有小额的关联交易之外,对方并不持有拟上市主体八马的股份。

03 茶企为何难闯IPO关?

天眼查显示,八马茶业成立于1997年,2014年至2021年期间,公司共披露了4笔融资,投资方有IDG资本、天图投资、同创伟业、神州创投、壹叁资本等。

尽管与资本市场结缘较早,但要实现公开上市并不容易。

据公开信息,2013年,八马茶业首次谋求在深交所中小板,不过最终于2015年在新三板挂牌交易。2018年4月,八马茶业终止在新三板挂牌,继续冲击A股IPO。

2019 年7 月,八马茶业对外公示A股辅导备案信息,后于2021年12月向深交所创业板递交了招股说明书。但在三次问询之后,公司又撤回了创业板上市申请。

在外界看来,这与公司创新属性不足、与创业板定位差距过大有关。创业板发审委的问询函中,就重点关注八马茶业是否属于成长型创新创业企业、是否符合创业板定位的问题。

此外,根据《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》,“酒、饮料和精制茶制造业”属于创业板推荐暂行规定“负面清单”禁入行业之一。

而八马茶业将自身定位为“茶及相关产品的研发设计、标准输出及品牌零售业务”,而非“精制茶制造业”。对于这一点,发审委曾要求发行人补充说明如此定位的合理性。

事实上,茶企上市不顺,八马茶业不是头一个。之前有澜沧古茶因A股终止而改道港股IPO,中国茶叶在2020披露招股书拟登陆上证主板至今未有动静。

此前曾在港股上市的龙润茶已经在2021年退市,目前港股茶企仅天福集团一家,A股的“茶业第一股”一直悬而未决,以至于市场有了资本“爱酒不爱茶”的说法。

在广东省食品安全保障促进会副会长朱丹蓬看来,传统茶业行业还没有进入一个规范化、专业化、品牌化、资本化以及规模化的阶段,目前中国茶企整体运营并不规范,内部审计及原始材料等均需要不断调整才能符合上市需求。

也有投行人士认为,中国幅员辽阔,不同的经济水平、饮食习惯造就了不同的茶饮文化,各地具有自己的代表性品种,如西湖龙井、安溪铁观音、云南普洱等,但很难成长出一个全国性品牌,造成了“有品类无品牌”的尴尬现状。

以此来看,如今八马茶业即便改道主板卷土重来,但能否就此解开茶企上市的难题,仍存在不确定性。