向换电权益动刀 蔚来加入价格战阵营

销量一早曝光之后,蔚来 2023 年一季度财报的「不好看」早就落在预期之内。

今年第一季度,在新平台车型交付仍在努力爬坡的切换期,蔚来仅交付了 3.1 万辆,约为 2022 年第四季度交付成绩的 3/4。

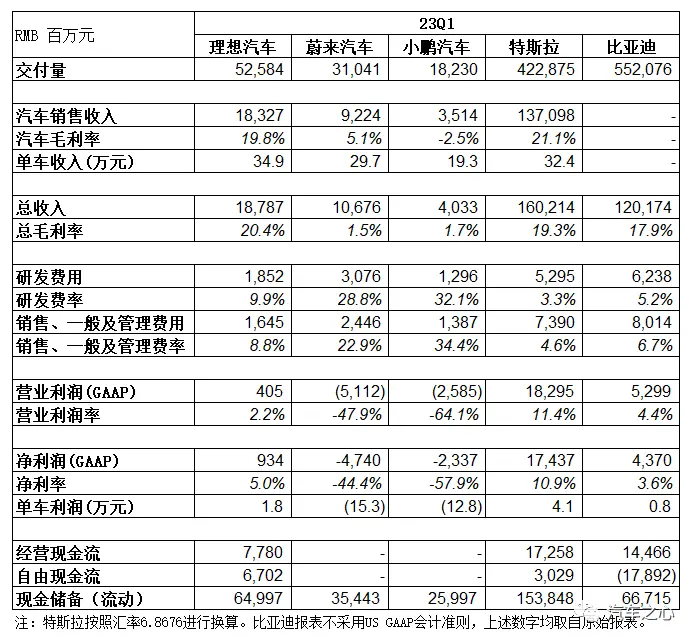

反映到财报上,一季度 汽车 业务销售额和总营收分别为 92.2 亿元和 106.8 亿元,两项数据均超过 30% 的环比跌幅。

虽然经营亏损和净亏损呈环比收窄趋势,但对比去年同期,亏损额仍扩大了 170% 左右。

亏损增加来源于毛利骤降、费用激增的双重打击。

受车型切换损失等影响,蔚来的毛利率罕见地掉到了 5.1%。在高举高打下,蔚来第一季度研发费用为 31 亿元、销售和行政费用 24.5 亿元,属于典型的主营业务收入没有显著增加、支出却异常迅猛。

多项核心数据出现大幅下滑,时刻警示着蔚来——这根细弱的钢丝已经崩得越来越紧。

残酷的财报数据终于劝动了李斌,蔚来在主力车型上加快交付节奏,并且也将「降价」的矛头指向了用户权益。

「蔚来所在的目标市场竞争非常激烈,这导致了一部分蔚来用户流向了其他品牌,近期会在渠道、组织架构和 营销 策略上有调整。」李斌表示。

01 毛利率新低,6 月销量重回「万辆」水平

新车爆量期极短、反复掉入换车的青黄不接期,这是蔚来目前最直观的状态。

2022 年 9 月,作为蔚来最受欢迎的车型,ET5 的交付在供应环节出了问题。

随着交付节奏的脱节,如今 ET5 的市场热度已经逐渐褪色。

从销量上看,前期订单量十分充沛的 ET5,受供应链和生产效率的影响,并没有显著提振销量,自身的规模效应也展开有限,至今累计交付量仅 37812 辆,平均月销量不足 5 千辆。

如今又正值新老平台切换期,处在换代中的车型 ET7、ES7 需求寡淡,蔚来只能选择再度押注新款 ES6。

于是,「增配降价」,也成了蔚来重塑新款 ES6 锋芒的法宝。

李斌表示,新款 ES6 订单转化率超过了内部预期,目标是在 7 月份实现生产和交付达到 1 万辆的水平。

对于二季度的销量,蔚来给出的指引是 3.1-3.3 万辆,除去 4、5 月已经交付的数据,6 月的销量大概为 1.1 万辆,重新回到万辆以上规模。

销量虽然能够重回一年前蔚来的交付水准,但下探至谷底的毛利率,这意味着蔚来很难在短期内实现盈亏平衡。

财报数据显示,蔚来一季度的毛利润为 1.6 亿元,同比下滑 88.8%,蔚来毛利率和汽车业务毛利率分别为 1.5% 和 5.1%,环比分别下降 2.4 个百分点和 1.7 个百分点,而 2022 年同期两项数据还分别维持在 14.6% 和 18.1% 的高位。

整车毛利率 1.5% 是什么水平?

李想替我们给了一个参考答案。

李想表示,一个有基本常识的汽车企业,在产品立项的时候普遍会把产品的稳定毛利率设定在 15%-25% 之间(对应标准定价的零售价格,而不是促销降价后的销售价格),最差也不会低于 15% 的毛利率,这是一个健康生存的汽车企业的基准要求,销量领先的比亚迪、特斯拉都是如此。

作为参考,理想近一年的毛利率,都稳定在 20% 左右。

蔚来 CFO 奉玮表示,一季度毛利率不及预期,主要是减价清老款车型,以及 ET5 和 75kw/h 电池组交付比例增加,预计三季度毛利率可以回到两位数的水平,在四季度超过 15%。

至于什么时候能够开启赚钱模式,以往李斌的回复是「今年四季度实现盈亏平衡」。

但如今,李斌却认为这个时间点要往后推,大概是在一年以内。

结合蔚小理三家一季度财报来看,销量低迷对一家车企不可承受,其会从毛利、库存、运营支出等各个环节,蚕食公司现金流。

2022 年深陷危机的小鹏,除了新车 G9 发布失利,其热销主力车型 P7 改款一直迟迟未到,毛利率直接跌至了历史新低。

好在今年改款 P7i 交付之后,虽然未能恢复到月销近万台的高光时刻,但已经稳定在单月 4000 台左右,稳住了小鹏的销量基本盘。

小鹏 G6 更是直接给出了一个「挽回口碑」的预售价。

理想则是以爆款取胜的代表,仅凭 3 款车型就支撑了单月超 2.5 万台的销量,甚至计划年内挑战单月销量破 4 万辆。

在愈加激烈的新能源市场,能否一路高歌猛进亦或是稳扎稳打,就要看蔚来、小鹏主力车型的表现了。

02 向换电权益砍刀,缩紧钱包过日子

蔚来的销量低迷,或许有两方面的原因。

一是产品线过于拥挤、重叠度大,产品之间会相互分走市场,比如 50 万元的价格可以买到高配的 ES6,中配的 ES7 和低配的 ES8。

二是正值行业的降价潮,车企除了直接的现金降价优惠,部分品牌还选择在车型配置上做文章——推出一款减配后的低价车,把更多潜在客户拉进自己的基本盘。

减掉配备空气悬架的理想 L7 Air(比 L7 Pro 低 2 万元),售价仅为 9.98 万元低配版的比亚迪秦 PLUS DM-i,都是其中的例子之一。

面对连续高开低走的车型表现,李斌承认:「面对购车权益的缩减和补贴政策的影响,蔚来确实有一部分用户因为价格竞争流向了其他品牌。」

毫无疑问,降低售价能够立竿见影地提升销量,蔚来也终于有了这个打算。

李斌表示,目前市场的价格变化确实很大,但蔚来不会用减配的方式调整价格,会有其他的灵活措施,比如针对不需要换电权益的用户,给出更好的方案。

换句话说,蔚来不会直接降价,而是通过换电等方式降低购买门槛和使用成本。

从这一点来看,蔚来或许会将换电权益作为一个选配配置,进一步拉低售价。

简单算一笔账,蔚来目前每月是 4 次免费换电,假设用车 7 年,每次换电 130 元,这期间的累计费用为 5.28 万元。

显然,在现阶段收入和增长严重不平衡的状态下,李斌能够向价格做出妥协,无疑是希望能快速打开销量规模。

据了解,蔚来目前工厂产能利用率只有 30%,而满负荷运转的产能是 24500 辆/月。

在财报电话会上,李斌表示,到了下半年,「5566」车型组合(ES6、EC6、ET5、ET5 Touring)月销量有机会达到 2 万辆目标。

为了实现这一目标,李斌透露,蔚来已经开始塑造新的组织架构,包括展厅布局、一线销售精力分配、渠道资源分配等方面做好准备,确保 8 款车型精准触及目标受众。

另一方面,为了管控成本,蔚来在部分固定资产 投资 、新项目研发和海外市场扩张三方面进行了不同程度的延后。

具体来看,蔚来近年不仅增加了自研电池、子品牌、 手机 等业务,还投资了近 10 亿元,进军核聚变发电。

这些战略新业务全年投入约 40-50 亿元,平均每季度约 10 亿元左右。

以电池研发为例,目前蔚来的电池研发团队超过 800 人,每年的研发投入预计超过 10 亿元。

这不是一笔小数目。

连续两年装机量排名第三(仅次于宁德时代、比亚迪弗迪)的中创新航,2021 年的研发投入不到 3 亿元,业内风格相对激进的蜂巢能源,2022 年也才刚刚超过 10 亿元。

虽然动力电池是电动汽车的核心零部件,在整车成本中占比颇高,但毕竟这是重资产大规模制造属性,也增加了车企的入局风险——如果没有足够规模,自制电池很难在成本控制上达到预期。

如今的蔚来,整体销量并未呈现出爆发的态势,但研发和业务布局在行业无出其右,本身已是一场「豪赌」。

好在,蔚来及时做了一些改革和调整。

从现金储备来看,截至今年一季度,蔚来持有的现金及现金等价物为 147.63 亿元,同比减少了 25.77%,小鹏的现金储备则跌到了 341.2 亿元的水平,而理想现金储备达到 650 亿元。

03 阿尔卑斯和蔚来共用换电体系,压缩品牌规划节奏

在蔚来的战略中,短期内研发和销售的费用支出很难牺牲,它们都是保证蔚来销量的必要支撑。

换句话说,缓解紧绷的唯一方式就是增加销量、提升毛利,这也是蔚来这一套重资产、重研发模式得以运作的基础。

从销量结构来看,均价超过 43 万元的蔚来品牌,难以支撑起庞大的研发和销售费用。

在超过 30 万的高端 SUV 市场,今年至今纯电车比例仅为 12%,插电混动(包括增程)为 18%,燃油车为 70%,显然高端纯电市场目前处于增势放缓状态。

在规模为王的汽车行业,盈利、活下去是重要的参考指标。

这也正是蔚来推出低端品牌阿尔卑斯的重要考量,售价更低的阿尔卑斯将更多地承担起销量任务,促使蔚来快速实现规模效应,快速走出亏损的状态。

从这一点来看,蔚来对这个项目的期待是月销 5 万辆,比特斯拉去年在中国的平均月交付量还要高。

作为聚焦 20-30 万价格区间的品牌,阿尔卑斯相比平均交付价格超过 43 万的蔚来品牌来说,购车门槛降低了不少,而更低的价格自然会带来更多的用户。

2022 年,中国卖得最好的 B 级轿车丰田凯美瑞总计交付了 24 万台,是蔚来全年 12 万台的两倍。

假设明年下半年开始交付的阿尔卑斯成为爆款,在销量上和凯美瑞平起平坐,李斌自然不愁亏损。

如何确保阿尔卑斯能够从特斯拉、比亚迪手上抢市场,换电的补能体验显然是逃不掉。

李斌表示,阿尔卑斯依然保持在明年下半年交付的计划,但时间会压缩得紧凑些,也会有 20 万价位产品的定义,并且换电站可以支持两个品牌共有。

对于一个一诞生就拥有庞大换电网络、成熟智能化平台和稳定供应链渠道的新品牌,这是阿尔卑斯最核心的竞争力。

从宏观市场而言,全国每年的乘用车销量预计在 2000 万辆左右,这是一个相对固定的数字,而去年新能源的渗透率也从 2021 年的 17% 增长到了 27%。

对主要耕耘 40 万以上区间的蔚来而言,并没有完全迟到渗透率的红利。

毕竟,新能源车型的渗透率提升主要在 20-30 万区间,而这个区间的直接受益者是特斯拉、比亚迪和小鹏为代表的玩家。

造车是一项征途路漫的马拉松,这已经是行业共识。

面向终点,新势力们选择了不尽相同的战略和打法,但蔚来是布局最广、投入最大的一家。

在面对几乎已经「触底」的财报数据,蔚来需要再继续打造盈利模型,在竞争激烈的汽车行业争取抢到更多蛋糕。

能否跑得更快、跑得更远,就看李斌这一次变革和调整有多大的决心了。

【来源:汽车之心】