跟百事斗了100年 可口可乐凭什么“赢”?

来源:36氪

在刚刚过去的二季度,可口可乐最出圈的新闻不是推出哪一款新饮料,而是在6月14日的欧洲杯赛前发布会上,C罗将面前的可口可乐挪走,示意大家多喝水,少喝可乐,随后可口可乐的股价应声下跌,市值一度在30分钟内蒸发40亿美元。

戏谑之余,值得思考的是,从企业成长的角度来看,这家百年饮料巨头还是否健康?

近期,可口可乐公布了今年二季度财报。整体而言,在去年同期业绩遭受疫情重创的低基数下,可口可乐实现了较高增长。

二季度,可口可乐营收录得101.3亿美元,同比增长42%,超出市场预期的94亿美元;每股收益为0.68美元,同比增长61%,高于市场预期的0.56美元。可口可乐还上调了2021年全年业绩指引,预计全年有机营收增速为12%至14%,每股收益增速为13%至15%。此前的业绩指引为预计2021年有机收入将实现高个位数增长,每股收益将实现高个位数到低双位数的增长。

与此同时,在软饮料行业的激烈竞争下,从毛利率及净利率两大指标来看,可口可乐依然超越多数同行,保持着较高的盈利能力。

通常情况下,软饮料公司盈利能力提升的一个重要原因是产品涨价。然而,根据国盛证券研报,可口可乐自1990年以来,产品售价并未出现明显的上涨,1990-2019年,其产品单价的复合增速仅为0.42%。

在此情况下,可口可乐是如何保持高盈利水平的?它的战略布局具备怎样的优劣势?

剥离装瓶厂是关键

前有百事可乐,后有农夫山泉、元气森林,仅在中国市场,可口可乐的竞争对手就一天都没消停过。

但从财务数据来看,近三年,可口可乐的销售毛利率、净利率均高于百事可乐和农夫山泉。

图1:可口可乐、百事可乐、农夫山泉毛利率对比;来源:Wnd,36氪

图2:可口可乐、百事可乐、农夫山泉净利率对比;来源:Wnd,36氪

对于可口可乐来说,2017年是一个关键的分界点。这一年,可口可乐营收同比下滑15%至354.1亿美元,净利润同比下跌81%至12.83亿美元,同期百事可乐净利润同比下滑23%至49.08亿美元,反超可口可乐。

2017年的业绩之所以出现大幅下滑,是因为2016年可口可乐在业务上出现了很多变动。这一年,可口可乐将北美及世界各地的装瓶业务出售给特许经营合作伙伴,严重影响了业绩,而这些“负面”影响延续到了2017年。

不过,剥离装瓶厂虽然在短期内冲击了可口可乐的业绩,但长远来看,这正是其后来维持高盈利水平的关键之举。

可口可乐以碳酸饮料起家,随着消费升级和人们健康意识的觉醒,碳酸饮料市场逐渐疲软。以中国为例,根据前瞻产业研究院数据,2014年,中国碳酸饮料产量增速就由31%同比大幅下滑至5.41%,次年起甚至进入了负增长阶段。

图3:中国碳酸饮料产量及增速;来源:前瞻产业研究院,36氪

碳酸饮料市场的低迷走势直接影响到了可口可乐的销量和业绩。

销量方面,公司碳酸饮料代表“可口可乐”商标饮料的单箱销量在全球单箱销量中的占比逐年下降,2016年这一占比已由五年前的近50%下降到46%。业绩方面,2016年之前,可口可乐的营收、营业利润均已连续下滑三年。

在此情况下,可口可乐开始打包出售各个市场的装瓶厂,以达到大幅缩减成本的目的。例如,2016年底,可口可乐将中国的装瓶业务正式交由中粮和太古两大集团运营,有报道称,在此之前可口可乐约三分之一的装瓶业务都聚集在中国。

成本缩减的逻辑在于—— 当剥离装瓶厂业务后,可口可乐的主要业务就是销售原浆,从而把生产、装瓶、运输、分销等一系列重资产业务全部转嫁给了装瓶厂。 得益于销售原浆所带来的超高毛利润,“轻装上阵”的可口可乐整体盈利能力得以再上一个台阶。

销售原浆和装瓶业务的毛利率差距有多大?对比可口可乐和其装瓶业务运营主体之一中国食品来看,在出售装瓶厂后的2017-2020年,中国食品的平均毛利率(算术平均)为36.7%,可口可乐的平均毛利率(算术平均)则为61.4%。

图4:可口可乐和中国食品毛利率对比;来源:Wind,36氪

从数据上来看,由于剥离资产产生较多相关费用等原因,可口可乐的净利率在2017年触底(3.62%)后,于2018年反弹至20%,此后一直保持20%以上的净利率水平,而在2011-2016年,可口可乐的平均净利率(算数平均)约为17%。

如果说较轻的资产模式是可口可乐盈利水平高于农夫山泉等饮料深加工企业的原因,那么同样将中国装瓶厂业务出售了的百事又为何不敌可口可乐?

公司抗风险性不敌百事?

近年来,可口可乐纵向拓展饮料品类,力求成为全品类饮料集团。而百事可乐早在1965年就与休闲食品公司菲多利合并组成百事公司,随后在饮料业务的基础上,逐步进军餐饮、零食行业。

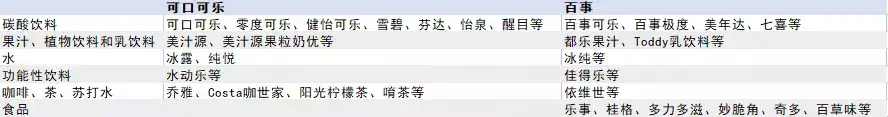

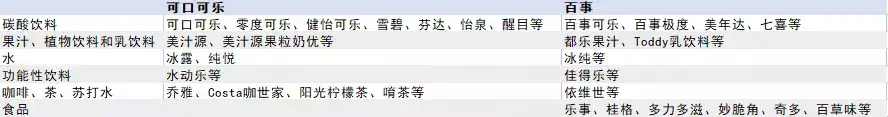

图5:可口可乐、百事旗下品牌对比(不完全统计);来源:公开信息,36氪

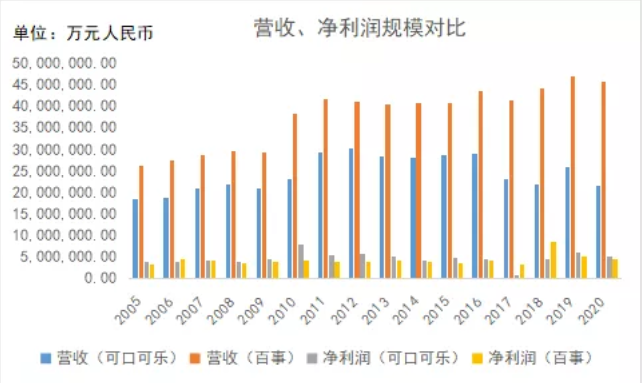

可口可乐和百事的不同扩张策略,决定了二者的毛利率及净利率水平。可口可乐的主营业务只有饮料,各种品牌的饮料几乎都可以复用“只生产、销售原浆”的业务模式。而百事在生产、销售饮料原浆的同时,还要兼顾毛利率不敌饮料的零食业务,因此,相较可口可乐,百事自然会常年呈现“营收规模远超可口可乐,但净利润规模低于可口可乐”的局面了。

图6:可口可乐、百事营收、净利润规模对比;来源:Wind,36氪

不过,可口可乐的“全品类饮料”战略虽然盈利空间大,但抗风险性相较百事偏弱。

2020年的疫情黑天鹅就是很好的例子。疫情的爆发使餐厅、电影院等即饮场所关闭,饮料行业遭遇冲击,2020年上半年,可口可乐营收同比下降近16%。受业绩下滑影响,可口可乐还在2020年年底宣布将在全球范围内削减2200个工作岗位,裁员比例达到12%,员工遣散费最高达5.5亿美元。

同期,手握饮料、零售两大业务的百事就显得从容许多。2020年上半年,百事的营收非但没有下降,还实现了同比增长1.68%。

总体而言,作为百年饮料巨头,可口可乐具有强大的盈利能力,但若久久不能给市场带来新故事, 投资 者未必会持续买账。