国产机器人的三大投资逻辑

机器人渗透率是衡量一个国家工业智能化水平的重要标准,由于起步晚等因素,我国机器人市场,尤其是工业机器人发展水平远远落后于主要发达国家,为此国家高度重视,致力于突破技术瓶颈。

目前阶段下,我国机器人市场有哪些突围机会?

不平衡的发展

谈起 " 机器人 ",大众最容易想起的是各种 " 人形机器人 ",比如 2014 年与孙正义在发布会上互动的 Pepper,是一台安装了 " 情感引擎 " 能识别人情绪的机器人。

后来,各种人形机器人频繁亮相,包括去年引人注目的 "Waker X",这款由国内厂商优必选开发的人形机器人,能在跑步机上跑步,拧得开保温杯盖,给人按摩,甚至还能坐下来与人对弈。

其实,人形机器人仅是机器人庞大产业的冰山一角,那些非人形机器人才是市场的主体,它们分布在 汽车 智能工厂里,3C 电子产品精密加工生产线上,以及食品饮料的封装线上。

据 IFR(国际机器人联合会)统计,2021 年,我国机器人市场规模预计将达到 839 亿元,2016-2023 年的平均增长率达到 18.3%,这其中工业机器人 445.7 亿元,服务机器人 302.6 亿元,特种机器人 90.7 亿元。

▲ 2021 年我国机器人市场结构

▲ 2021 年我国机器人市场结构

工业机器人是我国市场占比最高的机器人种类,广泛应用于汽车、3C 电子的装配、搬运、码垛、焊接等环节,并向金属加工、光伏、锂电池、食品饮料等行业扩展。

此外,我国还是全球最大的工业机器人应用市场,占比近三成。

然而,一个可怕的现实是: 我国新安装的工业机器人中有七成以上来自外国供应商,自给率低的惊人。

2020 年,我国制造业机器人密度为 246 台 / 万人,远不及韩国的 932 台 / 万人、日本的 390 台 / 万人、德国的 371 台 / 万人。

这种现实意味着我们仅仅是一个工业大国,距离真正的工业强国还有不少距离。

对此,十五部门关于印发《" 十四五 " 机器人产业发展规划》通知(下称:十四五规划)中明确提到: 必须抢抓机遇,直面挑战,加快解决技术积累不足、产业基础薄弱、高端供给缺乏等问题,推动机器人产业迈向中高端。

但与工业机器人面临严重卡脖子的境遇不同,我国服务机器人,在技术和产业化水平方面与国外公司差距不大,甚至部分产品市场化应用已经领先于全球,具备先发优势。

从 2021 年机器人领域一级市场的融资分布结果看,服务机器人遥遥领先,医疗机器人等特种机器人相对次之,工业机器人则居后,一级市场对机器人的加码侧重于没有包袱的优势部分。

差距悬殊

差距悬殊

虽然身在全球最大的机器人消费市场,但供应端却高度依赖进口,这成了我国工业自动化亟待解决的难题。

从产业链环节看,我国工业机器人具体落后在哪?

将一台工业机器人分拆开来,其组件包括上游核心零部件、中游机器人本体、下游系统集成三大部分。

其中上游核心零部件不仅成本占比高达 7 成,而且技术难度最大;中游机器人本体技术难度跟随上游核心零部件,成本占比约 20%;下游系统集成技术难度较低,主要取决于落地场景。

产业链技术难度决定了核心零部件是工业机器人获胜的制高点。

不过遗憾的是,目前国内机器人公司在包括 " 控制器 "" 伺服系统 "" 减速器 " 的工业机器人三大核心零部件话语权均不高。

不过遗憾的是,目前国内机器人公司在包括 " 控制器 "" 伺服系统 "" 减速器 " 的工业机器人三大核心零部件话语权均不高。

首先是控制器,这个被称为机器人大脑的装置上,主要由软件与硬件两部分组成,硬件包括机身、操作界面等,国内与国外的差距并不大;但在软件方面,外资在软件算法、反应速度、兼容性等方面的表现明显胜于国产。

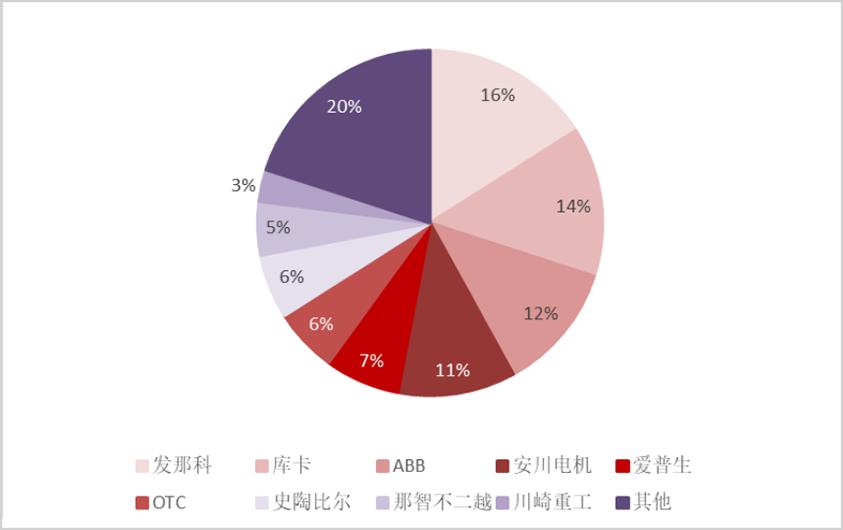

这样导致的结果是,以发那科、库卡、ABB、安川电机在内的机器人四大家族占据我国控制器的 53% 的份额,加上其他二线外资,外资在该领域的合计占比超过了 80%,而 国内厂商在控制器领域占比在 16% 左右。

其次是伺服系统,作为工业机器人的小脑,伺服系统通过接收控制器发出的运动指令,驱动机器人本体去精确执行。

伺服系统的主要由伺服驱动器、伺服电机两部分构成,当前交流伺服驱动器设计中普遍采用基于矢量控制的电流、速度、位置三闭环控制算法,对闭环系统的设计、调试要求都很高,这也是伺服系统中核心难点所在。

这种难点也决定了研发历史较长的外资占优势。据统计,2019 年,国内伺服系统领域,以日本松下、安川以及欧系西门子、施耐德等外资企业合计占比超过 52%, 内资企业仅占 26% 左右,排名靠前的有汇川 科技 (10.7%)、雷赛智能(2.3%)。

目前国产伺服系统与国际先进水平在动力输出功率方面大体相同,没有明显差距,差距主要体现在响应速度、大小和稳定性等方面,技术的突围还在继续。

最后是减速器,作为伺服系统的搭档,减速器相当于安装在连接伺服电机和执行机构之间的刹车。

减速器的核心难点主要在于精密加工、齿面热处理、装配精度、大规模生产与检测等工艺环节上,恰恰是我国制造业基础配套体系中最薄弱的部分,需要长期的经验积累。

目前,市面上加速器包括 RV 减速器和谐波减速器两款主流减速器及 Spinea 特用减速器,三者占比分别为 4:4:2。其中 RV 减速器与谐波减速器在应用上呈互补关系,前者主要应用于 20KG 以上的机器人关节,后者则在 20KG 以内的机器人关节。

目前国内的减速器主要集中在谐波减速器领域,而 RV 减速器领域声量不足。市占率方面,目前 RV 减速器和谐波减速器领域分别由纳博特斯克、哈默纳科垄断。外资占比 70% 以上, 国产减速器份额占比不足 30%。

大体上看,机器人三大核心零部件中,减速器与伺服系统国产的占比相对有起色,控制器方面落后较多。这种背景下,机器人国产化的机会不仅要求要在外资卡脖子的硬核技术上去突破,还有其他优势领域的另辟蹊径。

三大突围方向

尽管,国产机器人企业与外资差距悬殊,但并不能阻挡我们奋力追赶的脚步。

近期,十四五规划提出机器人发展的两项目标:到 2025 年,我国成为全球机器人技术创新策源地、高端制造集聚地和集成应用新高地;到 2035 年,我国机器人产业综合实力达到国际领先水平。

我们基于目前的行业格局及发展趋势,梳理以下三条突围方向。 其一核心技术的攻关、其二布局高增长的细分领域、其三拓展服务机器人的大蛋糕。

首先是核心技术的攻关。

在卡脖子的三大核心零部件方面,除控制器之外,伺服系统与减速器领域均出现了国产厂商迎头赶上的苗头。

其中伺服系统领域上,国产厂商埃斯顿伺服驱动器产品与安川电机 " Σ 系列 " 产品均具备免调谐功能、最高转速基本相同,公司也是国内少数具备机器人全产业链的企业之一。

雷赛智能的部分伺服技术已达到世界级水平,并与比亚迪、大族激光、立讯精密等企业建立长期合作关系。2020 年,公司利用光伏、锂电、物流、防疫相关等行业需求高增,伺服系统类业务大增 22.6%,录得 1.66 亿元收入,为公司第二大业务。

汇川技术伺服系统在中国市场份额处于前五名,位居内资品牌第一名。2021 年上半年,公司凭借供应链保供、芯片库存策略、抓住外资缺芯机会,大幅抢占市场份额,通用伺服业务收入大增 133%,市占率也由去年同期的 10%,提升至 15.4%,继续领跑国产伺服市场。

减速器领域,绿的谐波在谐波减速器领域优势明显,在国产机器人品牌中的份额约为 60%,为埃斯顿、埃夫特、GSK、新松等企业提供服务。

减速器领域,绿的谐波在谐波减速器领域优势明显,在国产机器人品牌中的份额约为 60%,为埃斯顿、埃夫特、GSK、新松等企业提供服务。

除此之外,公司业务聚焦,谐波减速器及金属部件业务收入占比约 95%,受疫情催化 " 机器换人 " 的需求,公司去年前三季度营收增速超过 115%,有券商预计国内仅数控机床领域,2021-2025 年谐波减速器的市场规模年复合增速就达 45%,天花板较高。

其次,高增长的细分领域,主要包括两部分:

第一,一些技术壁垒相对较低的机器人本机,如 AGV 机器人,由于 AGV 机器人核心技术门槛不高,国内外技术水品无明显差距,因此国产 AGV 机器人成为国内市场主流。

但该细分市场增速迅速,数据显示,2015 年 -2019 年 4 年该市场年均复合增速达 57.7%,未来随着电商渗透率提升及智慧物流的发展,该类机器人有望继续保持高增速。

第二,一些增速较快的长尾市场。工业机器人历来的重点市场是汽车与 3C 电子领域,但近年来,这两块市场逐渐饱和,增速放缓严重。而包括食品饮料、光伏和锂电等细分市场迎来高增长。

2019 年,我国工业机器人下游行业应用中,食品饮料、光伏和锂电的占比分别同比增长 127%、55% 和 24%,目前我国光伏发电累计装机规模仍然连续 6 年位居全球首位,新能源车渗透率为 7% 左右,距离 2025 年 20% 的目标尚远。

押注在这些高增长的细分应用场景,将会给国产工业机器人厂商一些突围的捷径。

最后,服务机器人将是翻盘的大蛋糕。

据 IFR 预测,到 2023 年,国内服务机器人市场规模将突破 600 亿元,超越工业机器人成为第一大机器人市场。

与工业机器人被外资压制的被动局面不同,服务机器人完全是轻装上阵,目前国内服务机器人不仅在技术和产业化水平方面不输于外资品牌,甚至部分产品市场化应用已经领先于全球。

国内服务机器人在清洁、餐饮、酒店、医疗、派送等领域的应用趋向成熟,不过除了清洁机器人领域有科沃斯、石头科技等上市之外,其余服务机器人企业均在一级市场上。

要知道,目前仅医疗服务机器人直觉外科(达芬奇手术系统母公司)一家市值(1200 亿美元)就几乎超过了工业机器人四大家族的总和,从 投资 角度,要关注服务机器人企业的 IPO 机会。

对于机器人的突围,国产品牌既要敢于冲锋陷阵、迎难而上,又要在一些高增长领域,服务机器人上重点下注,两方面结合提升智能化水平,打造工业化强国。

来源: 钛 媒体