互联网货运众生相:横向满帮 纵向福佑

来源: 商业 数据派

一个要更多的用户,一个要更大的客户

文|张艺

6月22日晚,满帮集团正式在纽交所挂牌上市。据悉,此次发行价19美元,市值达206亿美元,成为今年IPO规模最大中概股。

两个月内,福佑卡车、满帮相继冲击二级市场,争夺数字货运第一股,低调的公路货运走入大众的视野。

但同处于同一大赛道,但财务数据表现却差距甚远。

在营收方面,两家企业“不约而同”保持收入增长,但却持续亏损。福佑卡车2019年、2020年净亏损分别约为 2.34 亿元、1.16 亿元。而根据满帮更新后的招股书显示,其2021年Q1,净亏损则达到 1.97 亿元,比去年同期的 6360 万元扩大了 211.2%。

耐人寻味的是,2020年,满帮毛利率为49.01%,福佑卡车毛利率却只有3%。同一赛道的玩家,两者毛利差距为何如此之大?

此外,两者的成本机构差异亦非常明显。满帮的收入成本在2020年达到占总收入的51%,2021年Q1,满帮主营业务成本同比增长117.6%。有数据显示,我国物流企业一般毛利率为 4%-6%,物流陆路运输行业的毛利率 20% 左右。与同是 互联网 平台的滴滴网约车的80%司机成本相比,满帮的生意也显得“暴利”。

这种巨大的盈利空间在福佑卡车成本结构的对比下,更加令人诧异。2019年,福佑卡车的收入成本为34亿元,甚至超越了总营收额,占收入比重达到100.29%;2020年福佑卡车的收入成本为34.58亿元,占收入比重96.99%。

这种差距究竟是由于企业经营能力导致,还是商业逻辑不同?

01 二者出发点相同,终点不同

福佑卡车为“纵向深耕“类型,除了将车和货物匹配,还做了全流程跟踪,直到最终交货;满帮则为“横向拓展”,提供货源信息但不参与交易,属于更轻型的中介平台。

玩法不同,财务数据自然有所差异。

从数据上来看,比较有意思的一点是 满帮的托运人和司机,以及订单量明显多于福佑卡车,但是后者的收入却远高前者。

显然,福佑卡车的客单价更高,以披露数据计算,满帮平均客单价为28元,而福佑卡车这一数字达到1103元;满帮一个托运人产生的平均收入为1500元,福佑卡车为35.3万元。

福佑卡车的大客户模式,而满帮更偏个人用户和小商户。

福佑卡车覆盖了 “匹配+承运” 的全流程,其推出了经纪人竞价模式,切入交易,完成了信息流、物流、资金流的闭环,成为行业内首个 “全履约交易平台”。这是典型的深度服务类型,对于头部客户的依赖度较高。

其招股书也证实了这一观点:福佑卡车以德邦、长城 汽车 为代表的重点客户、大客户为主的 KA 托运人业务占公司收入绝大一部分,占比达到 95% 以上,以中小企业为主的 SME 托运人业务收入占比较低。

大型客户需求是密集的,这可以为平台提供了稳定、大笔的收入来源。2020年,在福佑卡车总收入中,运输服务占比99%,而大客户收入96.6%。而满帮尽管也是以运输服务为主,但其同期占比为75.5%,相对来说,并没有“All in”。毫不夸张的说,福佑卡车的生存策略就是“抱大腿”。

不过,无论是物流企业还是长城汽车都属于大B,他们最终还需要交货物交付给自己的客户,所以需要通过平台跟进货物运输的细节情况。大客户就像是我们常说的"VIP",这不难理解福佑卡车推出一条龙全跟踪服务。

当然,为例服务好这些"VIP",福佑卡车必须要打造一个稳定的服务团队。因为与中小客户相比,大客户的需求量一般较大,且更频繁,对于福佑卡车来说,平台上司机规模不用重点突破“量”,而是要把控好“质”,这样才能以及时满足托运人需求,防止大客户流失。

截至今年一季度,福佑卡车累计货物交付量达到 320 万,其平台上的注册司机数量达90.55 万人。如果将年收入超过 5 万元的司机定义为忠诚司机,那么其忠诚司机运送了订单价值的由 2018 年的52.9%提升至2020年的69.8%。

而这样的成果或许是由于福佑卡车压低毛利所换取。根据招股书解释,福佑卡车的营业成本构成中,包含了支付给货车承运人的报酬、需要缴纳的保险费、云服务成本以及其他成本,其中支付承运人的报酬占据了绝对比重。

作为大客户和司机的中间平台,福佑卡车在议价权方面稍显尴尬。一方面,大客户是生存的大腿,平台无法在调价方面有大幅度的优势。另一方面,为了拉拢承运人,提高忠诚度,福佑卡车更不能轻易动司机的蛋糕,只有不断含泪让利于他人。所以,福佑不仅毛利低,甚至出现过2019毛利率分别为-0.3%的倒贴现象。

尽管福佑卡车也尝试向平台上的运营商提供融资租赁服务,但是该领域所代表的其他收入仅在2020年占总收入的1%,甚至与2019年的1.1%相比还有略微下降。全力奔赴运输业务,福佑卡车并没有其他业务线可以中和减缓低毛利的状况。

相比之下,满帮更综合的商业模式在提升毛利率方面起到显著效果。

与福佑卡车相比,满帮对于车货匹配则是浅尝辄止,并没有进行深度全流程跟踪,打的是典型的互联网牌:通过匹配平台连接托运人、承运人,基于这些核心群体辐射挖掘其周边的应用场景,如为托运人和卡车司机提供信贷解决方案,并为保险公司、高速公路管理局、加油站运营商、汽车制造商和经销商提供其他增值服务,以帮助他们满足托运人和卡车司机的各种基本需求。

(图片来源:满帮招股书—其商业模式)

根据招股书,满帮平台总交易额截止2020年12月底达到1738亿元、占据中国数字货运平台市场64%的份额,是全球最大的数字货运平台。从2021年第一季度业绩来看,其GTV同比增长108.0%至515亿元。

满帮旨在横向发展策略,核心增长密码则是“广”,包括平台用户数量大,应用场景广。

因为对于匹配业务的轻度干预,满帮可以节省许多福佑面临的收入成本,从而实现高达49%的毛利率。如:减少匹配交易整个过程中的运营成本和对于司机忠诚度的维护成本,从而提升自身的利润空间。此外,在平台逐渐成熟后,增值业务起来后,也会提升客户终身价值。相当于满帮不仅仅只是赚中介费,可以在同一个人身上开发出不同的价值点,这也可以大大提升毛利率。

不过,值得一提的是,尽管满帮在成本上没有做太多让步,但是其以“买买买”扩大自身朋友圈阵营的方式进行大规模圈地的方式也是极其烧钱。

满帮在2020年宣布进入同城货运市场。去年8月,其收购了同城货运领域的省省回头车,11月,以新品牌 " 运满满 " 开展同城货运业务。

2020年,满帮的一般与行政开支猛增,从2019年的12亿元增至39亿元,增幅达69%,其中应该包含了收购同城货运业务的成本。因为通常在收购案列中,为了留住被收购公司的管理层,更偏向以类似期权的方式进行分期支付。

“1+1大于2”的打法是满帮非常擅长的市场拓展策略。满帮实际上是由早期运满满和货车帮合并成立。

当年,两个公司是竞争对手,打的“头破血流”。直到一天,今日资本徐新给满帮的天使 投资 人王刚说:“你投资的运满满跟货车帮应该合并啊,两家烧钱下去没有意义。”

于是,在网约车滴滴、快的合并的案例,再次出现在货运打车平台。

02 从流量竞争到服务竞争

“从宏观来看,中国的物流成本占GDP的13%-14%左右,但在一个比较发达的国家,物流成本可以通过效率的提升降到10%以下。所以,我们中长期还是很看好物流效率提升的空间,当然短期压力还是挺大的。”货拉拉创始人兼CEO周胜馥曾直言。

各企业都获得了自家的“一亩三分地”,如何在这块地上种出成果?互联网货运平台已经从货源流量竞争过渡到服务竞争,具体到两家企业的下一阶段,重点也会有所不同。

对于福佑卡车来说,大客户模式是喜也是忧。截至 2021 年Q1,其前 30 名 KA 托运人分别贡献了总收入的 96.4%、90.7% 和 81.8%,大客户可以带来大笔订单,但是与小额订单相比,大额订单的支付周期较长,且平台为了吸引大客户,也需要在帐期上给予一定的让步。托运方资金可能无法实时间到账,但对承运人的分成却需要按时支付。所以,福佑卡车容易在资金上遇到短暂的“入不敷出”情况。

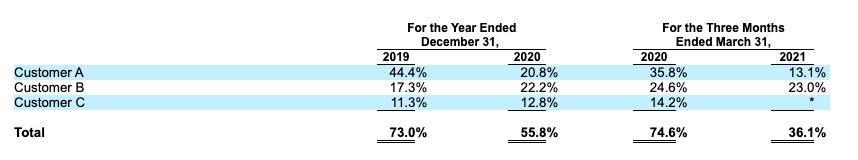

(图片来源:福佑卡车招股书—其部分大客户产生的收入占比)

开辟新的现金流业务应该是福佑卡车的重要需求,以中小企业为主的 SME 托运人业务是一个客户多样化的方向。

在2021全球智慧物流峰会上,阿里巴巴集团董事会主席兼首席执行官张勇曾提出,物流业呈现越来越“融合”的趋势。中国物流业过去这些年的飞速发展,正源于整个生态的同频共振。一方面,电商C2C和B2C正全面走向M2C,最终会走向C2M,被快速设计和生产出来的商品,得以更快地到达消费者。另一方面,随着“移动互联网让所有人变成了网民,疫情让所有商店变成了网店”,整个商业设施的末端也越来越融合,越来越数字化。

张勇的观点中透露一个关键的信息,当电商及中小企业或个人品牌涌现,势必出现了更多的零散的物流需求。

“中国的中小企业的爆发式增长在未来几年会非常明显,未来,全球70%~80%的品牌可能都是中国的。”谦谦汇创始人、百度前高级副总裁向海龙也曾如是预测。

福佑卡车在2021 年 3 月,其SME 托运人贡献了订单总数的 22.8%。未来,这个订单量占比还有一定的增长空间。

福佑卡车也可以在大客户群体中挖掘更多的增值服务空间。2020 年,其拥有约 230 名 KA 托运人,基于交易全流程跟踪的特点,福佑卡车可以通过对技术进行优化并提供更精细化的服务,在流程中的每一个环节寻找新的价值点。

当然,无论是技术驱动的增值服务,还是要从满帮嘴里争夺更多的中小企业,福佑都需要更多的资金支持,这或许是其上市的理由之一。

对于满帮来说,则是流量的转化问题以及锦上添花的服务体验升级。

作为连接属性的平台,互联网的作用不仅限于仅仅是中介匹配,平台上的资源都可以进行合理挖掘。满帮的策略则是迎合物流价值链中的每个活动部分,包括扩大运输地位,入局同城货运,扩大我们的增值服务。

在运输业务的精细化运营中,企业主要基于互联网的基因,借助大数据和人工智能技术来实现更精准的匹配;基于各种因素,例如距离、货物重量、托运人需求和卡车司机供应等进行动态定价;根据司机和用户需求优化路线等。显然,具有成熟的新技术优势的平台,在行业发展中将更具潜力。

满帮涉足同城货运的决定让很多人并不看好,因为满帮以重型和中型卡车的货运为主,在同城货运中优势并不明显。况且市场上玩家众多,货拉拉、滴滴等虎视眈眈。目前看了,满帮的同城货运业务也尚未在行业中杀出血路。

从满帮招股书中可以看出,其野心并非是在同城货运争夺一二名,而是仅把其作为“物流大网络”重的一环。“我们计划建立专门的团队,为零担和同城服务设计和开发专业的用户体验和运营,更好地满足这些垂直领域的独特用户需求。”招股书中说道,零担物流也将是其发力方向。

无论是从整车物流到零担物流的筹谋,还是从车货匹配到围绕人的生态服务,满帮想做的事情是建立一个物流 科技 生态,慢慢将该领域的不同环节都纳入到自己的领地。

两家企业路线不同,多样化的商业模式也正说明公路货运市场潜力并不单一,挖掘空间非常大。两家公司的上市也将进一步刺激该市场,或许还会出现更多的模式创新。

截止发稿前,此前备受争议的货拉拉也秘密提交了IPO申请,货运行业又将掀起一场资本的腥风血雨。