古茗重启 IPO 背后:越长大,越是「赚钱为王」

" 新茶饮第三股 " 还是要来了。

在今年初的递表失效后,古茗近期再次向 IPO 发起冲击,港交所文件显示,古茗于 12 月 15 日更新招股书。而在不久前,证监会披露这家茶饮品牌已完成港股上市备案,计划发行不超过 4.41 亿股普通股。此外,小菜园也于日前通过港股聆讯,沉寂已久的餐饮 IPO,或许将重新回暖。

这份招股书是观察当下茶饮市场的最佳窗口。无论是 GMV 还是门店数口径,古茗均居于行业第二。古茗的客单价在 10-18 元之间,这是品牌最多、竞争最激烈的红海市场。此外,古茗的门店多位于下沉市场,奶茶、果茶销售占比相当,还挤进了热门的咖啡赛道。

这一年下来,古茗仍然保持增势。根据招股书,古茗 2024 年前三季度 GMV 为 166 亿元,同比增长 20.4%,对应门店数为 9778 家,距离万店仅差临门一脚。

但今年的门店扩张增速明显放缓。前三季度仅净增 777 家店,平均每个月净增 86.3 家,远低于去年每个月平均净增 194.3 家的水平。

古茗曾在去年喊出 " 万店 " 口号,实际情况来看,内部在今年并没有追求门店增长的绝对值,而是踩了刹车。今年前三季度新开门店不足去年全年的一半,且 2023 年开、关店比例尚为 9.8:1,到今年前三季度,这个比例已经变为 2.76:1。

降速的一个原因是,同店 GMV 增长已经出现放缓。

降速的一个原因是,同店 GMV 增长已经出现放缓。

除福建及江西两大市场外,2024 年前三季度,古茗在核心城市的同店 GMV 出现小幅下滑,最终全国整体同店 GMV 微跌 0.7%,而去年全年这一指标为 9.4%。当然,去年的高增长,部分是建立在 2022 年的特别行情之下,但扩张进程中,今年同店增长放缓也是不争事实。

这是古茗过去四年首次出现同店 GMV 负增长,高速扩张的负面效果开始显现。降速换来的正反馈是,利润水平保住了。

2024 年前三季度,古茗经调整利润为 11.5 亿元,较于去年同期的 10.4 亿元有所增长。对应经营利润率为 20.9%,尽管较于去年同期减少了 2.3 个百分点,但仍明显高于行业 10%-15% 的平均水平。

相比于解锁万店里程碑,他们更想保住存量门店的盈利能力。

增长集体放缓的一年

对于 2024 年新加入的古茗加盟商来说,这一年要面临更大竞争压力。

从招股书来看,2024 年前三季度,古茗每笔订单的平均 GMV 和日均订单数均有少幅下滑,这最终体现为,每家新开加盟店的日均 GMV,从去年同期的 5800 元降至 5200 元。

奶茶行业的价格战在这一年明显升温。霸王茶姬是今年最大的变量,在他们带火鲜奶茶之后,古茗、瑞幸相继以 9.9 元的形式跟进,瑞幸直接延续 9.9 补贴,古茗则一度将鲜奶茶系列产品降价至 9.9 元。

古茗在这一年花了更多钱做 营销 。来自销售及分销的支出,占古茗销售收入比重从去年前三季度的 4.3%,增至今年同期的 5.5%。其中,最大的变量来自于广告及宣传费支出,占收入比重从去年前三季度的 0.8%,大幅增至 1.8%,金额破 1.1 亿元。

激烈的价格战之下,并非谁都能扛过这个夏天,一线的加盟商最先感受到市场冷暖转变。在今年前三季度,古茗加盟商流失率达到 11.7%,去年全年这一数字为 8.3%,而疫情影响的 2022 年,也仅为 6.7%。

激烈的价格战之下,并非谁都能扛过这个夏天,一线的加盟商最先感受到市场冷暖转变。在今年前三季度,古茗加盟商流失率达到 11.7%,去年全年这一数字为 8.3%,而疫情影响的 2022 年,也仅为 6.7%。

古茗并非个案,奶茶饮品整个行业,这一年也在加速洗盘。窄门餐眼数据显示,截至 11 月 12 日,全国奶茶饮品门店约为 41.3 万家,近一年新开 14.2 万家,净减少约 1.8 万家。也即是说,近一年关闭了约 16 万家。

而在此之前,茶饮门店整体仍处于净增长。窄门餐眼统计,不含咖啡专门店,2023~2024 年 3 月,茶饮类在全中国营业中门店数约 41.3 万家,期内新开约 23.0 万家,关店约 22.1 万家,净增 8272 家。

造成如今的红海局面有多个方面,茶饮行业已经明显饱和,由增量转为存量,咖啡奶茶化的趋势,加上 9.9 元价格战,也瓜分掉了一部分奶茶的蛋糕。对于一些人来说,咖啡奶茶都不过是一杯有味道的水。

开店策略转向保守的不止古茗。此前,喜茶在一封给合伙人的内部信中提到,不会追求短期的开店速度与数量,而是看重开店质量和运营品质。

门店数遥居第一的蜜雪冰城,规模增长也出现放缓,并在日前对北京、深圳、广州部分区域的门店产品门市价提价 1 元。这已是他们今年第二次提价,此前今年 3 月,蜜雪冰城对上海部分区域的门店产品提价 1 元。

在 2023 年时,伴随扩张步伐,古茗的毛利和经营利润率同步提升。但过去一年,当行情调转向下时,扩张和盈利只能选择一个。而保住盈利,成了头部品牌们共同的选择。

从果茶到奶茶,茶饮洗牌还会提速

增速放缓背景下,古茗的扩张重心则进一步 " 向下 "。在 2021 年时,他们在二线及以下城市的门店占比已经达到 78%,是 TOP5 里比例最高的品牌,而到今年前三季度,这个比例进一步提升到 80%。

从新增门店来看,下沉市场里的低线城市是扩张的重心。今年前三季度,他们在三、四线及以下城市开出的店数最多,合计占了今年新店的 7 成。

这种高占比背后,延续的是古茗的加密开店策略。跟其他头部茶饮全国布局不同,古茗的门店网络呈现典型的单中心结构,浙江大本营持续加密,并围绕此向周边地区开拓,且多数门店位于福建、江西、广东、湖北、江苏、湖南、安徽等中东部市场。他们也是头部里唯一的区域性品牌,到目前为止都没有在北京、上海开店。

乡镇门店也有着较高占比。截至 2023 年,古茗开在乡镇的门店占比达到 38%,而到今年前三季度,这个比例提升到 40%。

乡镇门店也有着较高占比。截至 2023 年,古茗开在乡镇的门店占比达到 38%,而到今年前三季度,这个比例提升到 40%。

这种加密措施,是为了让其冷链效率最大化。相较于合作社会物流,自建冷链的优劣势都很明显,仓配更加可控,但成本较为固定,效率提升只能赖于自身业务的区域密度不断提升。

以浙江为例,区域内 94% 的门店,均在其仓库 150 公里辐射范围内。其全国 97% 的门店,可以实现两日一配的冷链配送。

下沉市场的高占比,以及在冷链的先期布局,和 10-18 元的价格带,决定了他们做的是下沉茶饮消费升级的路线。但近些年产品主线也在跟随市场行情转变。

在 2021 年时,古茗的第一大品类还是果茶,包括芝士葡萄、芝士桃桃、香水柠檬、满杯杨梅等,彼时,果茶占到他们售出总杯数的 44%,奶茶占 39%、咖啡及其他饮品则占 17%。

彼时,霸王茶姬还是区域网红品牌,果茶才是市场的流行品类,以喜茶、奈雪为代表,且后者在 2021 年成功 IPO,成为 " 新茶饮第一股 "。但彼时他们还未放加盟,且门店集中在一、二线城市。古茗闷声做起了下沉生意。

这两年伴随奶茶的崛起,古茗的奶茶比例也逐步提升。奶茶饮品销量占比,从 2021 年的 39%,逐步提升至 2024 年前三季度的 47%,期内销量达到 4.668 亿杯。

从喜茶到霸王茶姬,茶饮的热门趋势品类,古茗这个行业老二都没有错过。

咖啡的布局也在扩大,此前 36 氪曾报道,古茗的咖啡产品上线门店数从 9 月份的 500 家,扩大到上个月的超 2000 家。

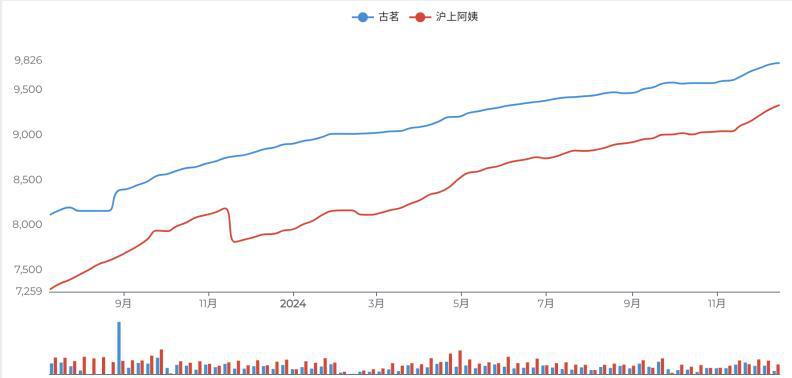

从规模来看,下一个万店花落谁家仍然未有定论。追赶最紧的是沪上阿姨。根据极海品牌监测,沪上阿姨的最新门店数达到 9333 家,上个季度门店增幅高于古茗。

与霸王茶姬靠鲜奶茶大单品疯狂扩张不同,沪上阿姨主切的是鲜果茶赛道,直接把 " 鲜果茶 " 后缀到线上门店名,以增加产品辨识度,并在近期推出果蔬茶系列。

茶饮做的是年轻人的生意,口味尝新是不变的主题。也因为此,茶饮带有典型的 fashion risk,业界也曾有过鲜奶茶和鲜果茶究竟谁更代表行业趋势的争论,但无论是产品还是价格带,都已经足够拥挤。

存量洗牌的趋势下,茶饮市场显然会进一步向头部品牌集中。而除了古茗,沪上阿姨、霸王茶姬、茶颜悦色等一众头部品牌,也多次传出重新冲刺 IPO。而真正的估值分化,更多会在赚钱能力层面体现。

来源:36氪