十年一觉手机梦:大盘回落 3 亿内,中国市场没王者

2 月 5 日, 苹果 iPhone 14 系列公布降价计划,全系下调 700 元左右,降价范围几乎覆盖所有授权门店。

苹果开年的大幅降价,拉开了 2023 年 手机 市场残酷物语的序幕。

刚刚过去的 2022 年,中国手机市场同样衰声一片。

研究机构 IDC 的数据显示,中国市场连续四个季度出货量降幅达到双位数;全年手机大盘更是时隔十年,再度回落 3 亿以下(2.86 亿台),同比下降 13.2% 达到历史最大降幅。

这家机构对于 2023 年中国市场的十大洞察依然悲观:出货量仍将出现同比降幅,产品同质化现象将延续,换机周期将继续持延长。

从出货量维度统计,Top5 入围名单与 2021 年大体相同。2022 年四个季度成绩单,只是苹果、荣耀、vivo、OPPO 和小米五个厂商的不同 " 排列组合 ",但具体到 Top5 排名,和上年已经大有不同。

对于 2023 年,虽然 IDC 的预期比较悲观,但除非被打趴下,没有厂商甘心躺平。

OPPO 官宣进入双品牌时代,未来三年百亿投入一加;小米宣布卢伟冰晋升为集团总裁,其权力将延展至手机部、生态链部、大 家电 部,以及中印两区;2022 年逆袭的荣耀将高端和国际化定为新目标;" 销冠 "vivo 追求 " 质 "" 量 " 双高,继续突围高端化等等。

艰难的日子还将持续,2023 年,手机厂商如何突围?

苹果稳扎:接盘华为,善打时间差,创新力被质疑

在中国市场前五大厂商中,根据 IDC 报告,苹果表现稳定,出货量同比降幅最小,仅为 4.4%。

苹果稳定的表现,很大程度上在于其,承接了华为退出的机会。

在华为曾经呼风唤雨的高端市场,其他安卓系厂商的表现尚欠火候。而在国际市场与苹果分庭抗礼的三星,自 Note7 事件后在中国市场一直没有找到合适的抓手。于是乎,苹果乘虚而入,其 2022 年的市场份额不减反增,从 15.3% 小幅上涨至 16.8%。

根据 Counterpoint 发布的数据,去年 10 月,在中国售出的每四台设备中就有一台是 iPhone。就在其他厂商销售额都在下降的时候,苹果的销售额环比增长了 21%。

根据 Counterpoint 发布的数据,去年 10 月,在中国售出的每四台设备中就有一台是 iPhone。就在其他厂商销售额都在下降的时候,苹果的销售额环比增长了 21%。

iPhone 14 系列的良好开端,尤其是 Pro 系列真正做出了高端配置的变化,让中高端用户愿意为其买单,大屏策略不仅符合延续了其以往 商业 卖点,更是符合其市场销售趋势,主摄像头像素的大幅提升也让苹果在影像体验上弥补了部分短板。

上述优化,也是普通消费者最容易感知,且最容易激起购买欲的卖点。

而且,在产品组合策略上,苹果两条产品线做到了差异互补。

第一季度,iPhone 13 Pro 占比回落的时候,性价比更高的 iPhone 13 顺利接棒,超出整体出货量半数,而到第三季度,iPhone 13 和 14 两代产品同时在售时,又利用发货时间差—— iPhone 14 早期供给不足,保证了 iPhone 13 仍能走量出货。

2022 年的稳定表现,也让苹果高层高看 2023 年的中国市场,其在苹果 2023 财年第一季度财报电话会议上表示,随着中国市场解封,苹果门店客流量有了明显提升。

但对于苹果而言,困境亦是明显。

去除新品上市首季度的热度效应,其在中国市场的份额占比平均约为 15%,这意味着,苹果的消费人群相对固定,如何下探市场,拓展新客,成为其进一步扩大中国市场营收的关键。

其次,虽然 2022 年新品发布会上,苹果公布了让人眼前一亮的 " 灵动岛 " 软件层面的创新,但整体缺少硬核创新,仍使其面临指责,有 媒体 甚至形容其发布会为 " 颜值有余,硬件不显 "。

一众安卓:战略地盘逐渐明晰

四家入围 Top 5 的安卓厂商,出货量就像成绩单一样验证着各自商业策略的正误。

荣耀凶猛 : 低基数高增长,中高低端集体发力

2022 年,荣耀是进步最大且唯一正向增长的 " 绩 优生 " ——市场份额从 2021 年的 11.7% 猛增至 2022 年的 18.1%,仅次于 vivo。

好成绩背后,既是因为 2021 年荣耀品牌独立后较低的基数,另一方面也是因为主力机型在 2022 年几乎全年都有增幅,且产品之间阶梯定位,低至 1699 元,高至 16999 元,全面横跨了中高低端市场。

好成绩背后,既是因为 2021 年荣耀品牌独立后较低的基数,另一方面也是因为主力机型在 2022 年几乎全年都有增幅,且产品之间阶梯定位,低至 1699 元,高至 16999 元,全面横跨了中高低端市场。

荣耀 X40 系列成为爆款的同时,旗舰级 Magic 4 系列拿下部分政府订单,高性价比的畅玩 30 系列和 Play 6 系列则向下参与入门级竞争。

在打法上,荣耀和其他中国安卓手机厂商的策略类似,就是在产品上堆叠核心技术,同时抢占苹果新品面世前完成发布。

荣耀的逆袭,还离不开供应链的支撑。

走出华为影子后,荣耀在许多手机关键零部件采购上摆脱困境,截至去年 8 月,荣耀的供应链已经 100% 恢复,与 AMD、英特尔、美光、三星、微软等供应商完成了供应协议的签署,这为荣耀的全年逆行打下了基础。

OPPO 双品牌并行:高开低走,站稳中端,全渠道协同

2022 年,OPPO 的全年表现有些高开低走。

OPPO 在 Reno 和 A 系列中热门产品的出货量突破了百万部,尤其是前者单季度出货量超过了两百万部,助力 OPPO 在中端市场站稳脚跟,也力撑 OPPO 拿下 2022 年上半年中国智能手机市场销量冠军。

Find N、Find X5 Pro 采用了差异化的产品设计,建立了新的品牌认知,并且通过子品牌和多款产品向其他价位区间竞争,形成较强的价格竞争力。

眼下看来,与高端市场的集体冲击不同,OPPO 继续巩固了 2000 元以下价格段的竞争优势,这也让小米等竞争对手退无可退。

在渠道布局上,OPPO 的固有优势来自于货源、 营销 等扶持政策,以及三级阶梯的渠道,但 2021 年下沉县城的拓展计划,刚刚行至中途,与此同时,内卷之下,县域市场 Hard 模式已打开。

当下,OPPO 与一加正在加速全渠道协同 2021 年,一加国内 200 多万部手机出货量里,线下销售占比不到 10%。到了 2022 年 11 月,一加宣布,其手机已全面进驻 OPPO 线下渠道,覆盖 90%+ 地级市、2800 个区县、4000+ 核心商圈的 5000+ 门店。

面对未来,马里亚纳芯片、潘塔纳尔系统、安第斯智能云,这些颇具卖点的自研项目,让 OPPO 提升了品牌形象,也增强了在中高端市场的胜算。

" 发布会之王 "vivo:出货量学霸,高端化待解

" 发布会之王 "vivo:出货量学霸,高端化待解

2022 年上半年,vivo 连开五场新品发布会。

急速狂奔之下,vivo 高端 X 系列和折叠屏的布局收获不错,更为重要的是子品牌 iQOO 的投放带来正向价值,高性价比拿下高出货量,尤其是在电竞领域的投放,吸引了年轻用户的关注,子品牌 iQOO 全年出货量同比增长 26.9%。

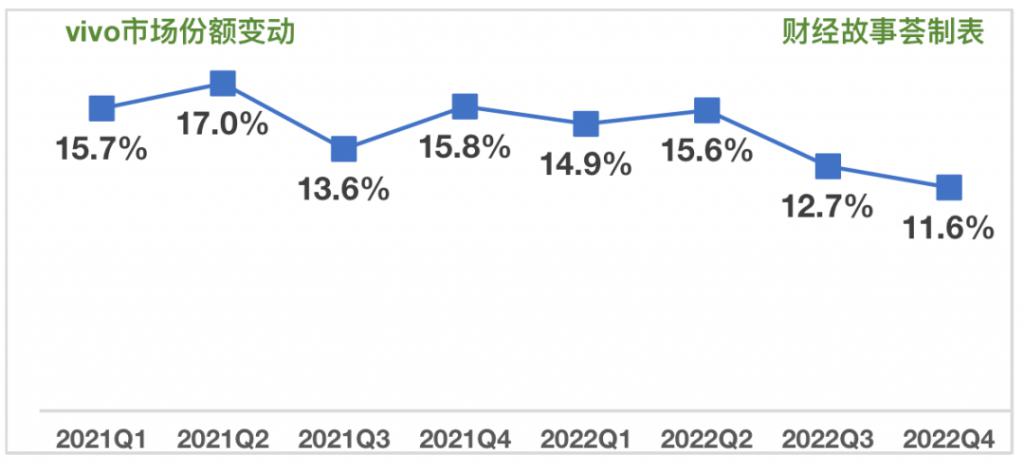

IDC 报告显示,2022 年,vivo 以 18.6% 的成绩单,成为 2022 年中国智能手机市场份额第一。

疫情对高端产品线的影响远小于其他价格区间。" 往高端走才有活路 ",也成为这几个头部玩家普遍的策略。

然而,vivo 的高端面临叫好不叫座的窘境,NEX 虽被投入了海量营销资源推广,但这个系列和事业部随后被裁撤。而在布局折叠屏手机上,vivo 身位并不靠前且动作较慢,市场尚未出现弧光。

2023 年,能否在高端化上成为 " 学霸 ",是 vivo 的必答题。

小米 " 亚历山大 ":造车高投入,手机往下走

眼下小米亚历山大————造车投入不菲,手机业务下滑,2022 年,小米自第一季度首次出现收入同比下滑和净利润为负之后,第二和第三季度收入持续下滑,投行麦格里将其目标价大幅下调。

2022 年,小米的出货量较 2021 年缩减,其库存压力有所升高,半年时间账面存货增加了近 16%,总营业周期也延长了 25 天。

2022 年,小米的出货量较 2021 年缩减,其库存压力有所升高,半年时间账面存货增加了近 16%,总营业周期也延长了 25 天。

出货量上重度依赖红米,高端化还在中途,与此同时,处理库存的急救措施也会导致高端产品在上市一刻,面临贬值压力。

而在上游,供应链痛点是芯片短缺,这导致其缺口被不断撕裂。雷军的蓝图里小米只需要做好营销和设计这样擅长的环节,制造商交给供应商,这恰恰使得小米面对全球性上游缺货时显得又些被动。

下游渠道也在逼迫小米必须反攻线下,因为线上渠道的红利只是在节点促销时让人感到亢奋。

小米小店失败后,卢伟冰曾通过调研推出了被解读为 " 千县计划 " 的措施,然而下沉渠道成本和低毛利商业模式之间的矛盾,不易解决。

当下的小米,亚历山大。IDC 数据显示,相比 2021 年,其市场份额继续下滑,排名 Top5。

过去一年中,安卓系四大厂商之外的品牌,仍然占有者近一成的市场份额,这部分市场也是风起云涌好不热闹。

倔强多年的魅族最终被吉利收编,年底的 " 魅友大会 " 上除了宣布千家门店建设计划外,就只有展示了一个 Hi-Fi 播放器,未来的半途中手机的概念目前看已被弱化。

其他品牌则在竞争中逐渐消声遗迹。

压力看点俱在:折叠屏、自研芯片、端云协同 ……

手机大盘下行的主要内因,就是硬件缺乏革命性创新。

不过,折叠屏则是少有的亮点,根据 IDC 的数据,2022 年中国市场,折叠屏手机全年共出货 330 万台,同比增长 118%,增速高于预期。

其实,折叠屏手机并非新鲜事物,最早的产品发布于 2018 年。眼下,全球头部厂商中,除了苹果,集体布局折叠屏。而产业彻底变道的砝码,半数依然压在苹果身上,分析师郭明錤多次爆料,预计苹果折叠屏手机将在 2025 年后才会发布。

其实,折叠屏手机并非新鲜事物,最早的产品发布于 2018 年。眼下,全球头部厂商中,除了苹果,集体布局折叠屏。而产业彻底变道的砝码,半数依然压在苹果身上,分析师郭明錤多次爆料,预计苹果折叠屏手机将在 2025 年后才会发布。

如今,随着折叠屏高度内卷,技术门槛不断下降,市场又变成了价格竞争。

OPPO 在 2022 年上半年将价格拉到了 7699 元,有行业人士测算整体均价已比 2021 年下降了约 2000 元,万元折叠机时代早已过去。

价格门槛大幅压低,是折叠屏手机出货量大涨的主要原因之一。

内卷之下,为了提升差异化,安卓厂商们开始叠加厚度、防水等展现各自技术的硬货,一系列产品相继问世。

2022 年底更是掀起了一波发布潮,荣耀 Magic Vs 系列,华为 Pocket S,小米新配色的 MIX Fold 2,OPPO Find N2 系列等陆续发布。

其中,一些带动影像能力等维度提升的产品,得到热捧,但修不起的折叠屏,正在成为新一代 " 手机刺客 "。

2023 年,在手机大盘依然不甚乐观的预期里,折叠屏将会继续一枝独秀。根据调研机构 CounterpointResearch 预测,2023 年全球折叠屏手机出货量或同比增长 52%。

另一个被中国厂商标榜创新的实力是自研芯片。尽管厂商满腔热场,但目前来看,上市芯片尚未触及到手机的核心也就是 AP 和 BB(基带芯片)。

比如,OPPO 发布的马里亚纳 Y 是一个蓝牙音频 SoC 芯片,而马里亚纳 X 则用于影像方案,以匹配哈苏影像能力。

vivo 也在小规模尝试后,将影像 ISP 芯片不断迭代,以便配合其不同价位的产品。

一个新的概念应运而生—— " 双芯 "。意思是在传统 "AP+BB" 为核心的系统级芯片之外,手机还需要一个辅助芯片,以此提升用户的用机体验。

目前来看,第二颗芯片的路线主要分为影像和独显两个思路,前者偏重包括夜间拍摄和图像降噪在内的影像优化,后者侧重 游戏 帧数优化,让普通手机具备游戏手机的性能等。

手机增长不易,厂商开始多方发力,横向扩张打造产品矩阵,不放过每一个可能的增长点——手表、耳机、平板等," 端云协同 " 持续升级,但从营收结构来看,这些都是小打小闹的配餐,手机品类依然是 " 正餐 "。

不过,在存量竞争大势下,微创新的差异化优势,会被迅速拉平,同质化不可避免地出现每一个竞争点上。

而且,大环境萎靡之下,摊子铺得开,未必就是好事。

比如,小米还将智能电动 汽车 放入了自己业务的核心版图中,尽管内部也有反对声音,但雷军却很坚定。

眼下,小米造车,到底是又一次抓住产业风口,还是执拗老骥最后的体面,依然未有定论,却成为了手机大盘难有大气色的萧条中,头部厂商变轨突围的典型例证。

没谁能躺赢,没谁敢躺平,接下来的 2023 年,手机厂商还要继续修炼。

来源:钛媒体