下一个福耀玻璃,很有可能诞生在轮胎行业

被低估的中国轮胎,正在卖爆全球。

中国 汽车 在海外市场攻城略地,势不可挡。当前,全球新能源纯电市场份额被国产车企拿下 60%,插电混动市场更是高达 80%。

此外,国产客车、货车在海外市场同样表现出强劲增长势头。为之配套的玻璃也大为受益,福耀玻璃夺下全球 34% 的份额,大幅超过板硝子、圣戈班以及旭硝子等百年外资品牌。

另外,过去多年被外资碾压的中国轮胎业也迎来了春天,同样上演着本土市场国产替代、海外市场大爆发的故事。

赛轮轮胎作为 A 股市场中最大的国产轮胎企业,营收规模已上升至全球轮胎业第 12 名。未来,赛轮轮胎还有没有更大成长空间,值得跟踪与探讨。

01 基本面大 PK

今年前三季度,赛轮轮胎营收为 236.3 亿元,同比增长 24.3%,归母净利润为 32.44 亿元,同比增长 60.2%。这快于行业平均表现—— A 股轮胎板块营收增长 14%,归母净利润增长 45%。

中国轮胎业业绩均实现高增,主要原因是出口保持很高的景气度。

拉长时间看,赛轮轮胎营收历年基本维持稳步增长态势,而净利润放量是从 2018 年开始的,从当年 6.68 亿元大幅增长至如今的 30 多亿元,而此前数年均维持在很低水平上,并没有跟随营收增长而增长。

2018 年之前,赛轮轮胎净利率水平大多维持在 2%-3% 的极低水平。究其原因,2013-2017 年,中国国内轮胎市场增长放缓,叠加贸易摩擦加剧,导致出口受阻,国内胎企纷纷开启去产能,从最高 11 亿条大幅降低至 8 亿条,轮胎价格羸弱。

赛轮轮胎历年净利率走势图,来源:Wind

赛轮轮胎历年净利率走势图,来源:Wind

2017 年之后,中国胎企龙头纷纷出海,一来可以抢占海外市场蛋糕,二来可以规避一些贸易方面的争端。海外市场轮胎毛利率水平明显高于国内,带动整体毛利率回升。加之赛轮轮胎三费费率保持下滑趋势,净利率从 2018 年开始持续回升,净利润表现更为强劲。

截止 2024Q3,赛轮轮胎净利率为 13.96%,较 2017 年末大幅上升 11.67%。期间,2021-2022 年有所回落,主要是因为原材料中的橡胶价格大幅暴涨,加之海运价格大幅攀升,毛利率显著下滑所致。

与海外巨头对比看,截止 2024Q2,米其林、普利司通、固特异、倍耐力净利率分别为 8.63%、9.33%、0.24%、-1%,均弱于赛轮轮胎。

国内外轮胎龙头净利率对比,来源:Wind

国内外轮胎龙头净利率对比,来源:Wind

国内龙头中,截止 2024Q3,玲珑轮胎、贵州轮胎、通用股份、森麒麟净利率分别为 10.73%、7.2%、7.63%、27.2%。森麒麟定位更高端,主要应用在 17 寸及以上大尺寸乘用车、轻卡轮胎上,利润率水平最高。

可见,国内胎企龙头整体盈利水平普遍高于海外,主要原因是海外胎企三费费率处于很高水平,控制不下来,而国内胎企却持续下滑。虽然海外巨头业绩规模远高于国产胎企,但国产胎企盈利能力后来居上,也是竞争实力此消彼长的一种体现形式。

分红层面,赛轮轮胎只能算是中规中矩。今年三季度,公司意外分红 4.93 亿元,系历史上首次季度分红。近四年来,公司累计分红 19.5 亿元,平均分红率为 27%,且股息支付率有下降态势。主要原因是公司开启了新一轮资本开支——目前在海外五大扩产项目合计 投资 了近 100 亿元。

整体看,赛轮轮胎业绩保持较好增长,盈利能力持续修复,是股价走好的重要驱动力。

02 量升价平模式

中长期看,赛轮轮胎成长性又如何?我们从量、价两个维度去进行剖析。

据 QYResearch 数据显示,2023 年全球轮胎市场规模为 1729 亿美元,预计到 2029 年将达到 2252 亿美元,年复合增速为 4.5%。

市场格局方面,米其林、普利司通、固特异、德国马牌市占率分别为 16%、15%、10%、7%,合计占据全球市场份额的 48%。而国内胎企基本处于第二、第三梯队。其中,中策橡胶、赛轮轮胎、玲珑轮胎分别占比 2%、2%、1%。

2023 年全球轮胎企业市占率,来源:轮胎

商业

2023 年全球轮胎企业市占率,来源:轮胎

商业

中国胎企销量放量抢占全球市场份额的趋势较为明显。2006 — 2022 年,中国胎企进入全球 75 强的数量从 11 家增加至 36 家,合计市场份额从 5% 提升至 18%。而海外三大巨头份额从 2003 年的 56% 下滑至 2022 年的 39%。

全球 75 强中中国大陆企业销售额占比,来源:华鑫证券

全球 75 强中中国大陆企业销售额占比,来源:华鑫证券

当前,中国越来越多胎企走出国门,在海外市场建设产能。据统计,目前有 12 家胎企在海外投产 18 家轮胎工厂,另有多家正在筹备之中,主要去向聚焦在泰国、越南、柬埔寨等地。

比如,赛轮轮胎在越南工厂在建产能包括 100 万条全钢胎、300 条半钢胎,柬埔寨工厂在建产能包括 1200 万条半钢胎。此外,墨西哥在建有 600 万条半钢胎。

玲珑轮胎在塞尔维亚在建 1200 万条半钢胎,森麒麟在西班牙、摩洛哥分别在建 1200 万条、1200 万条全钢或半钢胎。

与之形成鲜明对比的是,海外巨头多呈现收缩产能之势。比如,米其林关闭德国与法国工厂,固特异关闭德国、马来西亚工厂,普利司通关闭比利时翻新工厂等等。

除量升维度外,赛轮轮胎为首的中国龙头胎企能否从中低端跨入中高端之列,价格利差也保持上升趋势呢?

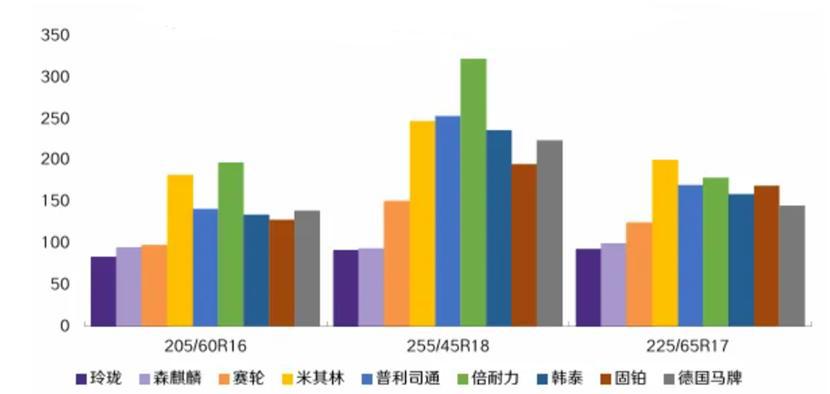

在美国半钢胎市场中,205/60R16、255/45R18、225/65R17 等主力轮胎型号中,赛轮轮胎单价均明显低于海外三大巨头。在国内半钢胎市场中,赛轮轮胎 205/60R16、225/65R17 单价又高于主要竞争对手,255/45R18 处于较高水平,但低于米其林和普利司通。

赛轮轮胎海外价格相较于外资品牌偏低,具备性价比优势,亦是抢占市场份额的杀手锏。但对比国内外看,赛轮海外单价依然高于国内,海外毛利率也更高一些。

2016 — 2023 年,赛轮轮胎整体单价从 259.9 元 / 条大幅上涨至 441.3 元 / 条,累计涨幅为 69.8%,年复合涨幅为 7.86%。看似价格整体表现亮眼,但拆开细看并不算乐观。

2022 年,赛轮轮胎单价高达 459 元 / 条,同比大幅上涨 24.4%,是一个异常值。究其原因,包括橡胶在内的原材料价格持续大涨,驱动终端价格大涨。要知道,2022 年公司毛利率水平仅 18.4%,较 2020 年大幅下滑了 8.8%。

轮胎原材料主要包括天然橡胶、合成橡胶、炭黑、钢丝帘线、胎圈钢线等,占企业总生产成本的 70%-80%。其中,橡胶占原材料价格的比重大致为 50%。可见,橡胶价格对于赛轮轮胎盈利能力影响较大。

过去这些年,赛轮轮胎终端价格上涨主要源于原材料被动上涨,而因品牌实力导致的主动涨价贡献较小。

其实,国产胎企想要依靠品牌主动涨价都比较困难。主要原因在于产品技术壁垒不算太高,行业整体门槛不高,以致于行业大量存量玩家可以实现产能快速扩张,导致价格无法持续上涨。

综上来看,赛轮轮胎未来销量放量的确定性较强,价格利差维度保持平稳概率更大,成长性不算差,但商业模式比不上福耀玻璃的 " 量价齐升 "。

03 低估值之谜

截止 11 月 19 日,赛轮轮胎 PE 为 11.41 倍,处于最近 10 年估值下线区间下方,看似处于非常低估的水平。

赛轮轮胎历年 PE 走势图,来源:Wind

赛轮轮胎历年 PE 走势图,来源:Wind

对比同行看,玲珑轮胎 PE 为 13.6 倍,森麒麟为 12.5 倍,贵州轮胎为 10.2 倍。此外,米其林为 11.44 倍,普利司通为 12.3 倍。

外资龙头估值倍数偏低很好理解,业绩成长性不佳,加之市场份额不断被蚕食,估值给到 10 多倍并不算便宜。

内资龙头成长性、盈利能力更好,为何估值也仅仅只有 10 倍出头呢?市场可能会有两个方面的担忧。

首先,美国作为全球最大轮胎市场,是内资胎企兵家必争之地。从 2009 年开始,美国针对中国轮胎出口实施了多轮贸易保护政策,包括双反调查、贸易摩擦直接加征关税等。

这些政策导致中国胎企直接出口至美国市场基本归零,转而去泰国、越南等地建立工厂,间接出口至美国。特朗普上台后,会不会像光伏产业一样,针对这些国家出口的轮胎施加新一轮关税,有较大不确定性。

其次,包括赛轮轮胎在内的中国胎企仍然聚焦在中低端市场,缺乏针对高端市场的明确战略,品牌认知度、忠诚度不高,难以匹敌海外品牌。

比如,国内比亚迪轮胎供应链上,10 万元以下以及 10-20 万的车,主要供应商包含玲珑轮胎、赛轮轮胎等,而 20 万元以上的车,主要供应商均为外资品牌,包括马牌、米其林、倍耐力。

国产胎企迟迟无法顺利进行高端化,估值上自然会有折扣。不过,赛轮轮胎为首的中国龙头胎企未来业绩成长性不差,市值继续膨胀的确定性偏高,值得密切跟踪。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

来源:锦缎