2024 互联网大厂广告生意指南

随着各大 互联网 公司 2023 年财报发布,过去一年的大厂生存情况有了更清晰的全局。在几乎所有的大厂财报中都有一个重要收入:广告(含在线 营销 )。广告业务的健康状况在很大程度上反映了大厂当下的实力,更决定了他们在后续 AI 时代的竞争力。

我们整理了国内 13 家广告年营收在 50 亿以上大厂的广告营收等数据,以此来看看 2023 年的广告市场发生了哪些变化?又有哪些没有改变的底层逻辑?2024 年,广告市场还会有什么新的走势?

先上数据。

备注:1、字节、小红书未上市所以没有官方财报数据,表格中数据为第三方

媒体

或机构预估;2、由于各家公司对广告口径的不同,所以这里采用的是广义的广告收入,如阿里、京东把广告 + 佣金统称客户管理收入,无法精准拆分其比例,可能存在一定偏差,但不影响大的格局和趋势判断;3、第一梯队营收规模 1000 亿以上,第二梯队营收规模 500-1000 亿,第三梯队 100-500 亿,第四梯队 50-100 亿

备注:1、字节、小红书未上市所以没有官方财报数据,表格中数据为第三方

媒体

或机构预估;2、由于各家公司对广告口径的不同,所以这里采用的是广义的广告收入,如阿里、京东把广告 + 佣金统称客户管理收入,无法精准拆分其比例,可能存在一定偏差,但不影响大的格局和趋势判断;3、第一梯队营收规模 1000 亿以上,第二梯队营收规模 500-1000 亿,第三梯队 100-500 亿,第四梯队 50-100 亿

首先从宏观数据来看:

1、在线广告市场有所回暖,但大盘增速不高,2024 年存量竞争明显

2023 年,国内在线广告市场规模达到 1.2 万亿以上,同比增速 11% 左右,增速不高且是在 2022 年下滑的基础上实现的,所以 2023 年广告行业的主题是止跌回升,还没有实质上的回血。 存量竞争将是大家现阶段共同面临的核心问题。

也因此,降本增效是大家在 2023 年统一的动作,囤积更多资本以应对接下来的 AI 大战。不论营收是否增加,提升净利润率都是首要目标,互联网资本换规模的时代已经一去不复返,仅剩 B 站还深陷亏损的泥潭难以自拔。

2、市场二八效应明显,腾讯跨入千亿俱乐部

字节、阿里、拼多多、腾讯四个 " 千亿广告俱乐部 " 成员拿走近 80% 的市场份额。剩下的市场里的 80% 又被京东、快手、百度拿走。

其他中小厂争抢剩下不到 5% 的市场份额,这里面尴尬的是中等规模平台,他们跟大厂竞争更直接,但是没有成本优势,比如 B 站、微博,反倒是一些更小众的平台闷声发财,比如斗鱼、美图等。

腾讯虽然整体营收规模很大,但是其广告营收是第一次突破千亿。这也是腾讯的一个转折点, 游戏 失利的情况下,广告等业务也要开始担起养家的重任。

小米是所有广告平台里最会卖 手机 的,也是手机厂商里最会卖广告的,200 亿的广告营收规模、11.2% 的增速表现稳扎稳打。

3、电商和短视频平台红利依旧明显

电商和短视频平台要么规模大、要么涨幅大,字节、快手同时抓住了这两个方向的红利,所以在广告营收规模和增速上都有明显优势。腾讯视频号也算是赶上了短视频和电商红利末班车。

" 内容平台电商化,电商平台内容化 " 也是这一年的关键战役,短视频平台们赢得了这场战争的上半场,不论是抖音、快手,还是 B 站、小红书,都以更快的增速碾压了阿里、京东。

4、百度微博老矣,小红书 B 站崭露头角

2024 年的市场格局会有什么大的变化?

百度颓势依旧,营收增长乏力,市场份额还在持续下降。小红书、B 站等新兴平台早就盯上了搜索广告这块肥肉,也是 2024 年广告市场新生力量的一大看点,比如 B 站广告收入基数不算大,但是 20% 以上的增量也算是中上等成绩。腾讯更是直言,2023 年广告营收的两大增量之一就是搜一搜广告,另一个来自视频号广告。不过最麻烦的地方在于大模型时代,将率先对搜索广告带来颠覆性改变。

当然,眼下最拉胯的是微博,头部平台中唯一一个负增长的,照此趋势下去,明年可能从第三梯队掉入第四梯队。

下面是细分市场 2024 年的一些关键走向和特点:

AI/ 大模型革谁的命?

作为接下来互联网行业的最大变量之一,AI(更准确说是大模型)将如何改变在线广告是大家都关心的问题。从最近发布的一系列财报中,大厂们也急于讲 AI 赋能广告增收的故事。比如百度、腾讯都在财报中提到,过去一年通过通过 AI 产品(如百度轻舸)提升了广告的准确度和转化率。

此外,大模型在营销链路上帮助广告主降本增效也是重要的应用场景之一,比如文生图、文生视频都可以帮广告主提升效率。

降本增效只是故事的开端,AI 对广告行业的真正影响远不止于此,大模型的影响很可能是颠覆性的,比如搜索就会首当其冲。

大模型在 C 端落地最快的产品之一就是替代搜索的对话类工具,如最近热门的豆包、Kimi 等。他们已经可以在很大程度上替代传统搜索,或者说是向下兼容搜索。当搜索产品被颠覆之后,搜索广告市场也势必迎来大变天。这也是百度所面临的最大危机,虽然百度也有文心一言,但从用户体验、用户数据等多个维度来看,百度都不再有他在传统搜索上的优势。QM 数据显示,豆包上线后仅用了两三个月就反超百度文心一言半年积累的用户数。

事实证明,重做一个百度是不可能成功的,360、搜狗都验证过。但是 AI 时代,抖音、小红书都是在新技术和产品上降维攻击传统搜索,比如视频搜索在此前面临巨大的技术难题之一就是对视频内容理解,而随着大模型技术成熟,这个问题将迎刃而解;小红书基于人为核心的内容生产,解决了百度一直以来被用户吐槽的内容老旧等问题。这对百度来说都是颠覆性的。

虽然六七年前就对外宣称 All in AI,但百度的广告营收这些年一直都处在 700 亿上下,甚至出现了几年连续同比下降的情况。做大模型这件事并非谁的声量越大,谁就做得越成功。有时候反而是因为产品不好、焦虑,才喊的越凶。

虽然六七年前就对外宣称 All in AI,但百度的广告营收这些年一直都处在 700 亿上下,甚至出现了几年连续同比下降的情况。做大模型这件事并非谁的声量越大,谁就做得越成功。有时候反而是因为产品不好、焦虑,才喊的越凶。

当然,受大模型影响的不止是百度, 马云 也在焦虑,错失内容电商之后,能否抓住 AI 电商时代是阿里的生死考题。虽然目前还没看到显著成效,但阿里在大模型赛道上的激进投入是有目共睹的,不仅 投资 最多,也是最先开放 1000 万字规模上下文大模型产品的厂商。

总之,大模型不是为广告而生,但不要低估 AI 对广告市场接下来几年的影响。

2024 年的短视频红利在哪?

短视频创造了过去几年在线广告市场最大的增量,字节是其背后贡献最大、也是受益最大的平台。据外媒报道,字节 2023 年营收达到 1200 亿美元(8640 亿人民币),超过腾讯的 6090 亿。虽然无法准确获得其中广告营收的数字,但是按照字节的业务模式来看,其广告和在线营销收入应该在 4000 亿以上,首次超过阿里巴巴,成为国内最大的广告营销平台。

据中关村互动营销实验室数据,视频平台广告市场份额从 2022 年的 23% 增长到 2023 年的 25%,是增速最大的媒介形式。

那么 2024 年的短视频红利又将在哪?

那么 2024 年的短视频红利又将在哪?

第一,短视频内容电商是必争之地。

存量竞争的核心是用户的深度运营,短视频电商化是目前实践下来最成功的。

2023 年字节跳动的最大增量来自两个方面:一个是全球化,另一个就是电商。快手 2023 年的电商 GMV 突破一万亿,成为第五大电商平台。腾讯和小红书起步相对较晚,但在 2023 年也有一定进展。今年 1 月 30 日的腾讯年会上,腾讯首席执行官马化腾曾将视频号视作 " 全鹅厂的希望 ",并表示今年将全力发展视频号直播电商。和百度总是 " 起大早赶晚集 " 不同的是,腾讯总是能够后来居上。

当然,内容生态建电商闭环也并非易事,比如 B 站限于 商业 生态建设的进展缓慢、平台用户特性等原因,短时间还难以建立电商闭环,只能采用大开环的战略,给淘宝、京东售卖用户流量变现,这显然不如电商闭环的变现空间大。不过,这大概率是 B 站的过渡性方案,借助淘宝、京东的合作,B 站 2024 年的重点是培养用户的电商消费习惯。随着电商基础设施完善,B 站打造电商闭环只是时间问题。

最难的还是百度,有钱有人有技术,也有内容生态,反反复复进军了几次电商,用户就是不在百度上购物。

第二,短剧是 2024 年确定性较高的广告增量市场。

短剧的爆火是从 2023 年下半年开始的。来自 QM 的数据,短剧月活用户从 2022 年底的 1682 万暴增 782%,达到 1.48 亿。微短剧市场规模预计达到 300 亿元。

快手短剧布局相对更早,也吃到了第一波红利。

快手短剧布局相对更早,也吃到了第一波红利。

根据快手财报,截至 2023 年底,快手星芒短剧上线总量近千部,其中播放破亿作品达 326 部;快手短剧日活已达 2.7 亿,占全站 3.83 亿日活的 70%;每天观看 10 集以上的重度用户达 9400 万。这为快手带来了大量头部广告主下单,如天猫国际在 618 大促期间冠名《美颜成真》,京东新百货植入了《东栏雪》,美团则品牌植入了《妻子的品格》。

抖音作为最主要的短剧投流平台,也在去年靠短剧赚了个盆满钵满。今年 1 月,抖音发布 2024 年精品微短剧 " 辰星计划 ",进一步用现金和流量扶持短剧生态。

可以肯定的是,2024 年的短剧市场还有一波增量市场,除了抖音、快手,爱奇艺、优酷、腾讯也已经下场。

电商大变局

第一,新老代际之争。

市场份额最大的电商一直是广告行业竞争最激烈的战场。阿里、京东两大主角度过了不容易的 2023 年,两家广告营收增速均在 3% 左右。除了微博,他俩基本算是垫底,从曾经的死对头变成了难兄难弟。

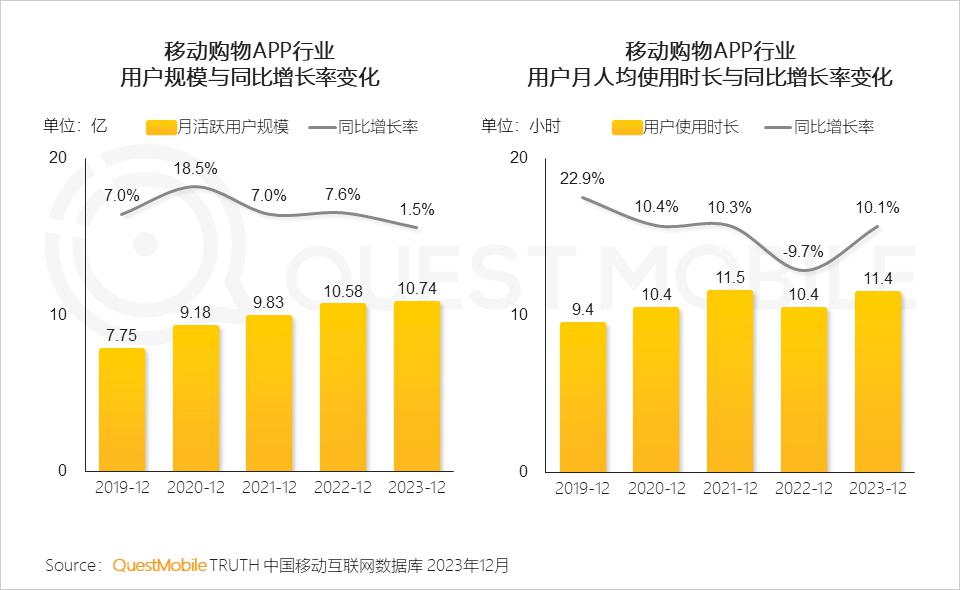

这首先跟行业大盘有关。据 QM 数据,2023 年 12 月,移动购物用户同比增长仅为 1.5%。

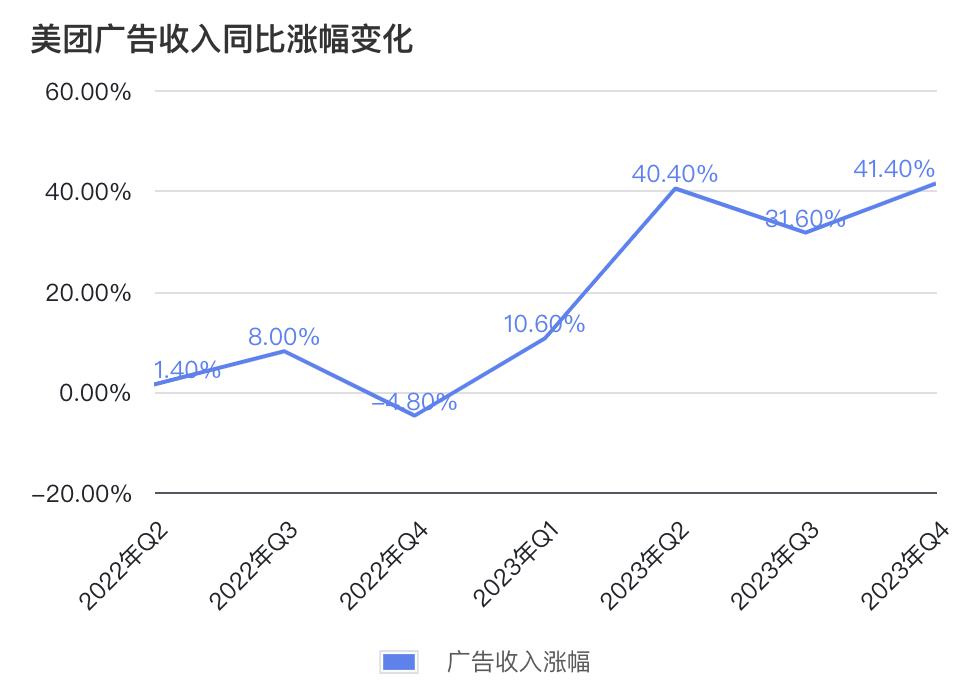

不过跟这些外部因素相比,更多的问题还是发生在组织内部。抖音在 2022 至 2023 年也对本地生活服务发起了猛烈的进攻,但是美团就阻击有效。得益于商家回归,美团 2023 年广告收入实现了 30% 的增长,上一年的增幅还是个位数。

与战略防守相比,阿里、京东更需要战略出击。

第二,直播带货模式生变。

直播带货依然火热,但 2023 年的头部主播接连出现问题,李佳琦连续直播翻车、东方甄选董宇辉的小作文事件、三只羊产品问题等等,一系列的事件让头部主播模式开始退烧。平台、品牌方都在重新审视和主播的合作模式。

直播带货的起步阶段,头部主播在市场教育上贡献了很大价值,但是随着存量竞争时代来临,大厂们开始明显的去头部化(当然这里面也有一定成分是主播自己不争气,或者主播担心风险增加而退网)。平台都不想失去主动权,更不想把大部分利润拱手给头部主播,快手就吃过这个亏。以东方甄选事件为例,看似俞敏洪在前端控制了一切,但真正掌握命脉的是抖音。东方甄选又是做 App,又是进军淘宝,一通操作下来,还是得在抖音的规则下 " 给平台打工 "。

不过头部主播们也不是待宰的羔羊。退居幕后是明修栈道,转型 MCN、培养更多的腰部主播来分散风险是暗渡陈仓、以量取胜。三只羊就在这么做,俞敏洪也想这么做。

平台、广告主和主播们的关系就在这种动态博弈中走向新的平衡。也因此,以 社交 为核心的 微信 视频号直播在 2024 年也许会有更大的机会,经过 2023 年的蓄力以及友商们的市场教育,马化腾对视频号也有了更大的信心。

广告新势力能否崛起?

在所有的广告平台晚辈中,B 站和小红书显然是最受大家关注的,这两个平台能否成为广告新势力将会在 2024 年有更清晰的答案。

小红书虽然没有披露财报,但是有媒体报道其 2023 年盈利达到 5 亿美元,远超预期的 5000 万美元,并且首次登上春晚舞台。在用户端,小红书搜索、直播等业务都在 2023 年有了显著的进展,比如 70% 的搜索月活用户占比,42% 新用户第一天就使用搜索。这使小红书更有底气跟百度硬刚,不仅拿到了更多品牌广告,在直播电商等业务上也有明显进展。

B 站作为独具特色的中视频平台,在年轻人群中有极强的影响力。在 B 站的财报中,广告业务也是过去一年表现最突出的业务,不仅增幅在 20% 以上,还上升为 B 站贡献第二的收入。

但他们俩遇到的问题也比较类似:用户规模增长难、商业生态的基础建设以及在 AI 上的布局缓慢。

但他们俩遇到的问题也比较类似:用户规模增长难、商业生态的基础建设以及在 AI 上的布局缓慢。

B 站日活突破 1 亿之后不增反减,虽然降幅不大,但是这终究不是一个好势头。小红书日活在 2023 年也经历了一个先降后增的过程,全年也基本在 1 亿左右徘徊,且据媒体报道,其参加春晚的效果也没有达到预期。B 站、小红书、百度的单个用户广告价值都在 200 多,如果用户规模不增,其营收增量也非常有限。

而这两个平台用户增长困难,一方面是因为大盘的用户红利消失,一方面是因为这两个平台的用户定位相对更窄,这种小众的定位帮助他们早期获取用户、建立壁垒,但是也让他们难以破圈。

商业生态建设缓慢在 B 站身上体现的更加明显,2023 年 B 站发力电商,但其电商生态至今无法完成生态内闭环,而只能把用户导到站外。

接下来,大模型对 C 端用户的影响将首先体现在内容平台上,小红书、B 站都不可能置身事外。但截至目前,小红书、B 站尚未在大模型上有明显的进展。无奈的地方在于,大模型是一个极其烧钱的事情,而这两家公司还处在扭亏的边缘。当然,这是远虑。

近忧是,最新的消息,阿里减持了 B 站的股份,虽然最近阿里减持的股份很多,但是无论如何这对 B 站都不是一个好消息,当天 B 站股价再次跌超 9%。

新人光环褪去,剩下的全是残酷现实。

来源:强调商评