Soul“悲壮”赴港IPO,社交元宇宙是否迎来黎明前的黑暗 | 速途网

“社交元宇宙”虽然钱途无量,但企业却可能倒在追梦的路上。

6月30日晚间,社交平台Soul(Soulgate Inc.)向港交所提交上市申请书。这也标志着,在折戟美股IPO后,Soul又开启了港股上市的计划。

早在2021年5月11日,Soul便向纳斯达克提交IPO招股书,冲击中国“社交元宇宙第一股”。然而,两个月后,Soul突然在6月23日中午宣布暂停上市。关于原因,Soul方面表示,“在IPO过程中,公司也收到了其他资本运作的可能性,经过慎重思考,管理层先暂停IPO的定价流程。大股东腾讯也支持这一决定。”

如今,Soul再度冲击港股IPO,依旧高举着“社交元宇宙”的大旗。

三年巨亏、现金流吃紧,Soul急于IPO

在招股书中,Soul更新了公司的运营状况,2021年Soul月活跃用户及日均活跃用户数分别为3160万名及 930万名,分别同比上一年增长51.6%及55.8%;平均月付费用户数达170万名,同比增长83%,每月每付费用户平均收入为人民币60.5元。

然而,Soul的月活用户数量与金额消费虽然快速增长,但公司却始终未走出亏损的泥淖。

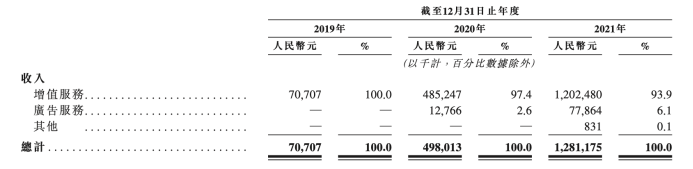

招股书显示,Soul平台于2019年开始实现变现,2019年-2021年收入分别为7071万元、4.98亿元以及12.81亿元。2020、2021年增长率分别为604.3%和157.3%,能够看出,随着收入基数的快速增加,Soul的营收增长率开始明显放缓。

另一方面,伴随着营收的快速增长,Soul亏损也在同步快速扩大。2019年-2021年,Soul净亏损为3.53亿元、5.79亿元以及13.24亿元,2020、2021年增长率分别为116.3%和103.4%。

究其原因,在于Soul营收规模过小,且营收不足以覆盖成本。招股书显示,2021年,Soul仅销售及营销开支成本就高达15.13亿元,超过全年营收收入,此外,行政开支、技术及开发开支成本也分别高达2.03亿元、4.15亿元。

从营收结构来看,2021年Soul总营收93.9%来源来自于“增值服务”, 而来自于广告服务的营收仅为6.1%,过于单一的营收组成,不仅限制了Soul增长的想象空间,同时广告服务占比偏低,在一定程度上说明在现有的用户月活基数下,商业化价值并未能完全开发。

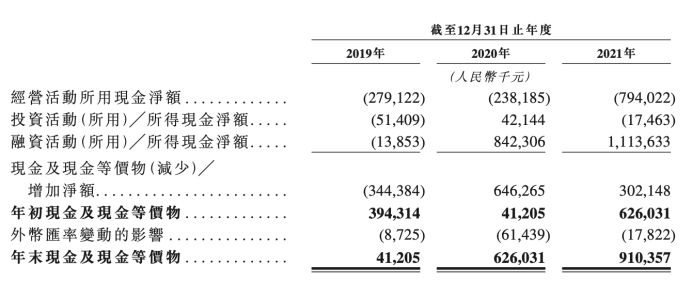

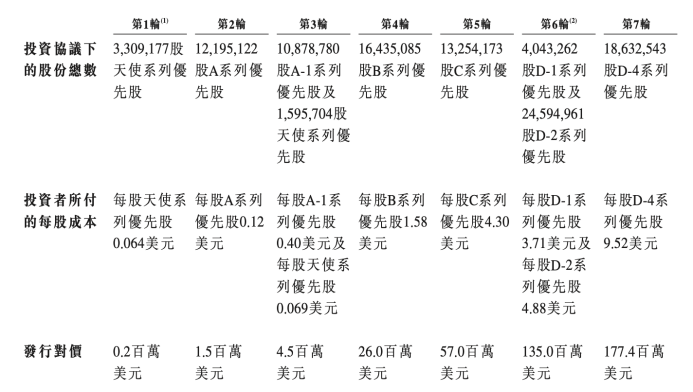

在巨额亏损之下,Soul经营活动所需的的资金,则主要来自于融资。招股书显示,2016年10月至今,Soul共完成7轮融资,总融资金额达4.016亿美元(约合26.9亿元人民币)。2021年,Soul完成了1.774亿美元(约合11.88亿元人民币),成为了Soul这一年维持正向现金流的力量。

唯一值得欣慰的是,Soul在2019-2021年,毛利率分别为48.6%、79.9%、85.2%,上涨的趋势意味着Soul的业务盈利能力正在加强。

然而,Soul在招股书中还表示:展望未来,将继续评估及监控我们品牌及营销活动的有效性及效率,以进一步提升Soul的品牌知名度及以可持续方式吸引更广泛的用户基数。这不仅意味着Soul为了“拉新”,在销售及营销开支金额将进一步增大,同时为此付出的成本将抵消毛利率提升带来的盈利能力增加。因此,Soul在短期内可能很难走出亏损。

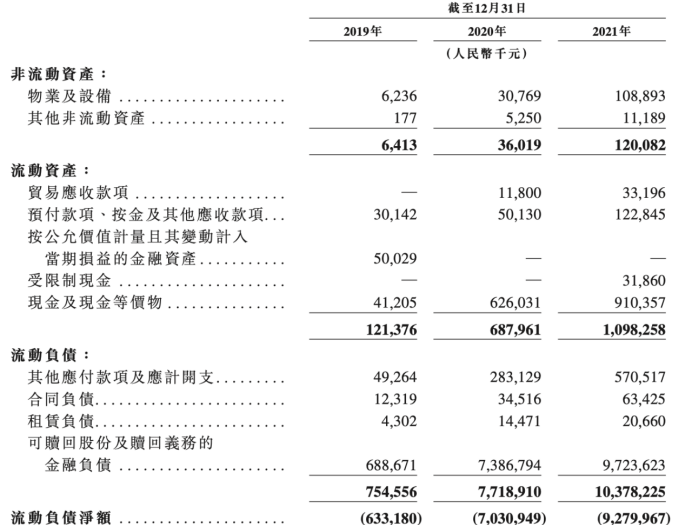

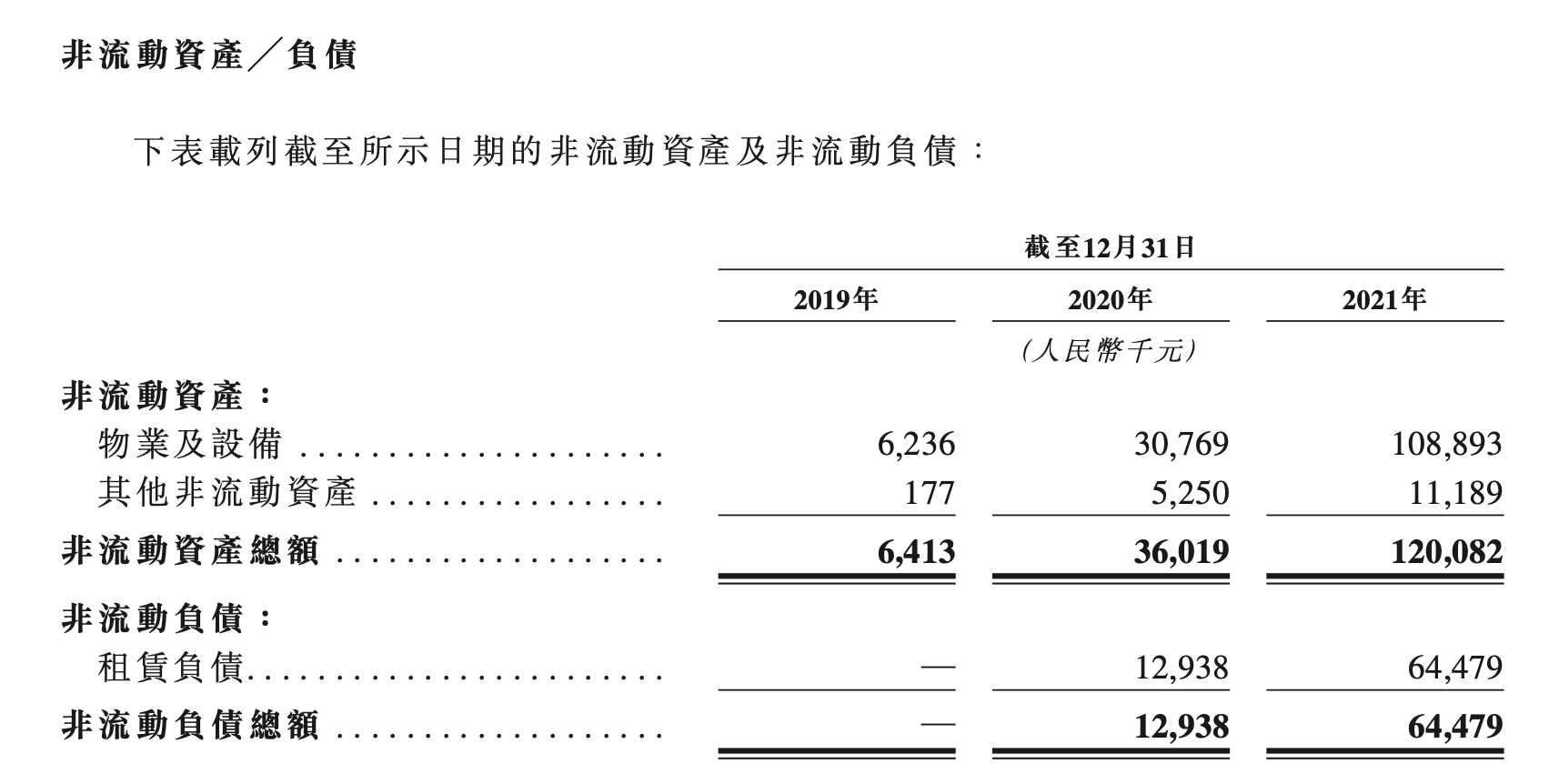

而在速途元宇宙研究院看来,迫使Soul急于上市的直接原因,在于如今公司现金流已经高度紧张。招股书显示,截至2021年12月31日,Soul所拥有现金及现金等价物仅为9.10亿元。如果以2021年Soul净亏损13.24亿元计算,Soul现金流恐在年内发生断裂。

而另一方面,招股书还显示,截至2021年末,Soul公司总资产为12.18亿元,流动负债总额却高达103.78亿元,此外,同期公司非流动负债为6448万元,以此数据估算,Soul负债率高达857.13%。远高于业内普遍认为的40%~60%的健康水平。这也意味着,Soul对短期资金的依赖性极强。

从目前国际形势的博弈来看,中国企业赴港IPO无论在成功率与时间时间成本上,都相较于美股更加具备优势。但在“大厦将倾”的财务数据来看,Soul在这一时间点宣布赴港IPO,体现出了其需要借上市“力挽狂澜”的急迫。

元宇宙社交钱景虽好,但盈利尚远

在Soul的招股书中,Soul还指出自己将致力于与用户共同建立一个以“soul”为链接的社交元宇宙,使用户获得真正的快乐及归属感。并指出元宇宙的关键组成部分是社交领域的虚拟镜像、海量密集的互动场景、基于存在的沉浸式体验、共创生态系统及持久空间。

而根据Soul的展望,“‘社交元宇宙’凭借着一个人的物理身份及虚拟身份的可互换性,以及于元宇宙共享体验中的整体存在感,将有望帮助未来的网络突破当前的每日用户参与度徘徊于约8小时的上限。于元宇宙上花费的时间绝对更长,其将转化为更有利可图的收入机会。”

Soul还指出,随着“Z世代”在消费世界中占据中心位置的主要角色,元宇宙的出现亦将为创造者经济的成长创造一个新的市场。招股书显示,2021年Soul月活跃用户中有74.9%为Z世代。每名日活用户的日均花费时长为45.3分钟。

速途元宇宙研究院在《2022虚拟人产业研究报告》指出,据元宇宙的“社交第一性”原理,未来在元宇宙中,每个人都将拥有自己独特的数字化身,既相对于现实独立,也存在于叠加空间。速途元宇宙研究院分析师乔志斌认为,“社交元宇宙”的出现将产生海量密集的互动场景,并颠覆社交与内容生态的形式,Soul的市场空间极具想象力。

然而,乔志斌还指出,目前元宇宙社交赛道仍处于起步初期,新业务形态还处于孕育期,前期投入仍然较大,且短期内盈利能力还相对羸弱,这也为现金流紧张、还处在亏损中的Soul带来了一定挑战。

值得注意的是,在短期技术缺乏突破的当下,社交平台的主要模式仍然是以增值道具、广告营销、视频带货等传统途径为主。

而元宇宙社交的实现,无论是借助5G、XR、区块链等技术,实现虚拟与现实空间叠加,还是通过新的内容创作手段,探索新的商业模式,前期仍然需要较大的技术投入,而在技术方面,Soul旗下虽然有自主研发的灵犀智能推荐系统与Nawa引擎,但想要实现“社交元宇宙”的宏图,Soul仍然需要在技术方面大量且持续地投入。

而在去中心化生态建设上,Soul目前的运营模式仍然以陌生人兴趣社交平台为主要基底,虽然提供了多种游戏化及沉浸式功能,但并不能实现平台外的扩展与链接,因此Soul仍然要高度依赖于自有平台的生态建设与用户规模。

而在UGC内容生态方面,Soul目前主要以强兴趣标签导向的“贴文”形式为主(通过发表短文字、语音、视频、表情包等的内容创作),内容更加偏向于“短平快”,较为单一的UGC内容生产模式不仅降低了平台去中心化属性,也制约了Soul开展更多内容变现、直播打赏等时下主流的营收模式的途径。

从招股书的展望来看,Soul表示将凭借开放平台能力,我们计划继续探索新方式及推出新功能,并扩展我们的广告服务。可以预见的是,未来短期内,Soul平台的商业广告成为营收的重要增长引擎,但广告数量、频次的显著增多,是否会影响到用户体验,还要看平台的运营能力。

当然,对于Soul平台而言,凭借着现有成熟的商业模式与技术,短期内并非不可能加入直播、短视频、专栏等新的内容形式,但毫无疑问,这些新业务想要度过“冷启动”阶段,需要额外的资金投入,这对于现金流本不充裕的Soul而言,无疑是雪上加霜。

在并不理想的财务报表、以及短期内盈利希望仍然渺茫的叠加下,Soul的港交所IPO显得急促且悲壮,其能否顺利IPO?当下现金流能否支撑到IPO那天?上市后“社交元宇宙”又能否支撑股价?目前来看答案并不明朗。