市值近1000亿的四家美妆公司,前三个季度谁“赢”了?

今日,随着丸美股份三季度报出炉,国内包括上海家化、珀莱雅、御家汇在内的4家化妆品上市公司均已交出前9个月的成绩单。对比来看,今年1-9月增长最快的为御家汇,其营收同比上涨48.53%,扣非净利润则暴涨1149.61%;丸美股份和上海家化两家则双双下滑。

窥一斑而知全貌,这4家总市值加起来近千亿的上市公司今年各季度的起伏波动,或许也代表着国内绝大多数化妆品企业的生存状态。同时,从这些企业的一举一动中或许也能找出些许行业发展的启示。

本土化妆品企业的得与失

长久以来,以CS为首的线下渠道是诸多本土化妆品企业赖以生存的根基,在消费逐渐分流而向线上迁移的背景下,各大企业都在有意识地收紧与优化线下而加大对线上渠道的投入。对于这些新渠道的重视和了解程度,则成为企业今年跨越疫情危机,甚至绝地反击的一大关键。

通过比对青眼发现,就今年来看,线上占比在5成以上的企业相对更有韧性,弥补着线下渠道的损失。最具代表性的莫过于御家汇,自2018年2月登上股市,公司业绩增长的高光也就戛然而止,2018年和2019年,御家汇的扣非净利润同比分别下滑28.43%和94.14%。然而,在今年疫情带来的特殊形势下,御家汇前期在线上渠道的投入终于拉了企业一把,从一季度的5.17亿元,到三季度的9.27亿元,每个季度都在刷新着去年的记录。

同样的,今年上半年时,珀莱雅线上占比达到63.55%(2019年同期为46.01%),也是从二季度开始,珀莱雅开始摆脱困局,步入增长。今年1-9月,珀莱雅总营收为22.91亿元,同比增长10.14%,扣非净利润也增长了21.14%。不仅如此,珀莱雅的市值也屡上新高,超越上海家化和丸美股份。截止今日收盘,其市值达到346.49亿元,稳坐国内化妆品公司市值第一交椅。

市值被反超的上海家化,同时还面临着品牌老化、线下渠道下滑、增长乏力等多重问题。据了解,今年1-9月,上海家化在百货渠道的业绩同比下跌了50%,而线上取得20%以上销售增长。至于丸美股份,由于其品牌较为单一,加上三季度为化妆品销售淡季,所以公司业绩也相应下滑。

不过,对御家汇和珀莱雅而言,公司业绩得以冲高其背后的逻辑还在于,以互联网思维在品牌孵化、爆品打造、营销传播、供应链整合等方面,探索出了一条新的发展路径,开始由品牌企业逐步向平台企业转型。

投资入股/代理运营,外部品牌吃香

据了解,依托于在品牌管理、渠道运营上的本土优势,上海家化早在2012年就代理销售过花王的部分产品,此后也通过投资、代理等方式打开了口腔护理业务。截至目前,上海家化合资及代理品牌包括片仔癀、艾合美、碧缇丝、芳芯等,今年三季度的营收收入为0.94亿元,占比5.6%。

对于有着几十亿体量的上海家化来说,合资与代理业务虽贡献极小,但青眼发现,此种模式却为珀莱雅、御家汇带来了新的转机。据了解,珀莱雅这几年通过投资入股、设立合资公司以及签约中国地区总代理等方式拿下了彩妆品牌彩棠、西班牙护肤品牌SingulaDerm等多个国内外小众美妆品牌,这些外部品牌组成了珀莱雅在线上增长的一股重要力量。

珀莱雅前不久提到,公司在彩妆领域曾走过一些弯路。但目前来看,将彩妆打造成为公司重要品类的目标正在一点点实现。珀莱雅财报显示,三季度公司彩妆类营收为1.32亿元,占同期公司总营收的14.6%,已成为第二大品类。据悉,珀莱雅拥有INSBAHA、彩棠两大主要彩妆品牌。

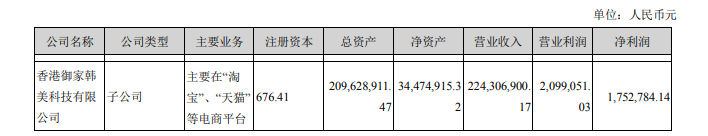

无独有偶,御家汇也在通过自主培育和外延式收购不断发展新品牌,并以独家代理、采销为主的模式发展海外品牌的代运营业务。据御家汇2020年半年报显示,公司旗下负责从事代理品牌销售业务的两家公司——香港御家韩美科技有限公司和香港御强有限公司合计营收5.38亿元,占到御家汇总营收的38%。对比去年来看,其中香港御家韩美的几项数据指标都有大幅提升,也难怪今年御家汇能够逆市上扬。

▍截自御家汇2020年半年报

▍截自御家汇2019年半年报

御家汇在财报中介绍,公司于2019年开始全面承接强生代理业务,陆续接手了强生旗下大部分品牌,包括露得清、城野医生、李施德林等。按照御家汇的规划,今年与强生公司的合作要奔着10亿的目标而去。除强生系品牌,御家汇还负责韩国品牌丽得姿、意大利时 尚彩 妆品牌KIKO等品牌的运营。

不过,御家汇的代运营业务也曾经历过发展的阵痛期,而并入丸美股份的恋火品牌,如今正逐步被市场边缘化。从这点来看,营销创新固然不可或缺,品牌自身的成长价值也尤其重要。

国货化妆品均价迈不过100元的槛

某种意义上,价格是品牌价值的投射,往往呈正相关性。然而,国货护肤品单价鲜少有超过200元(详见 《国货护肤品单价为何迈不过200元的坎?》 ),这就直接导致,在产品均价上,本土品牌迈不过100元甚至50元的门槛。

上海家化、珀莱雅和丸美股份在发布三季度报的同时,还披露了公司各类产品的平均售价情况。其中,上海家化和珀莱雅各类产品第三季度的平均售价均在50元以内,而丸美股份的产品均价从30元到80元不等。

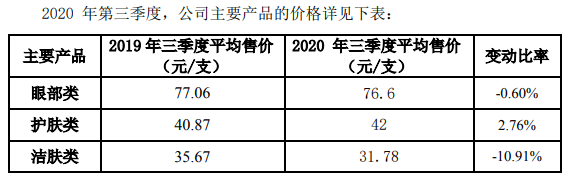

▍截自丸美股份财报

数据显示,上海家化美容护肤类包括双妹、 佰草集 、玉泽、典萃、高夫,该板块第三季度的均价仅为24.29元/支,同比下降11.79%,同期公司主要的高端品牌佰草集业绩下滑了50%。珀莱雅则表示,公司洁肤类产品均价上升的原因在于线上直营销售占比上升且售价较高,且新开发的洁肤类产品售价也比较高。

所以说,在一定时间范围内,如果企业高价格带产品销量大幅提升,平均售价会相应上涨,反之,如果是低价格带产品占绝大多数,自然就会拉低平均值。于国内大多数化妆品品牌而言,一方面,由于种种原因,品牌自出生就带着“大众、平价”这一标签;另一方面,在当前的竞争环境下,本土品牌间的价格竞争也时有发生,更加深着消费者的固有认知,这也会进一步造成,即便品牌拥有一定历史沉淀,也具备开发高端产品的实力,却始终难以有实质性的突破。

好在,国内主流化妆品企业们已经意识到产品力和品牌塑造的重要性,也坚定地带领着部分主力品牌朝着中高端方向迈进。因此,未来化妆品行业的竞争,也将更多是在于品牌力、产品力上的较量。