【多图详解】一个完整的增长项目复盘案例

编辑导语:复盘是项目完成后必不可少的一步,有效的复盘,能帮助我们找到问题和解决方法。那么,如何有效复盘实施的项目呢?本篇文章中,作者以自己的一个从0到1的增长项目为例,分享了自己的项目复盘,感兴趣的小伙伴不妨来看看。

一场好的项目复盘,不仅可以让我们以从宏观到微观的视角去回顾整个项目的成长过程,还能在复盘过程中提取经验,为下一阶段去放大项目优点或缩小项目缺陷做分析支撑,亦或还能在复盘中,推测出项目后续会持续产生的累计价值。今天同样以一个实际案例给大家分享项目该如何做好复盘,觉得有用的朋友可以顺便关注一下。

之前的文章给大家分享过一个关于激活注册流失用户的增长项目,在该案例中我分享了如何从0到1做一个增长项目,项目上线后需要运行一定的时间才能收集到足够的数据做复盘,所以本次复盘的案例的数据部分会以该项目的数据为例(非真实数据,仅做计算参考。)

本次分享复盘案例将从以下几个方面进行阐述:

- 项目总结概述

- 项目变更日志

- 增长方向的定义和结果验证

- 用户模型的搭建和结果验证

- 增长策略的孵化和结果验证

具体复盘如下:

一、项目总结

ps:一开始先跟老板汇报项目信息和带来的业务结果,后面再逐个讲解验证思路及演示数据

1. 项目背景

面向注册后从来没有下过任何订单的用户,策划一场增长活动,通过促销尝试对该类用户的召回,提升首次购买的转化率。

2. 目标用户

在2020/11/16~2021/09/16期间注册成功的用户,且目前账户内已经不存在任何优惠券的用户,通过数据统计共计约180000人(这里介绍下选择2020/11/16作为起始时间的原因是在这个时间开始公司切换了神策数据平台,所以我们只能统计到神策上线以后的数据)。

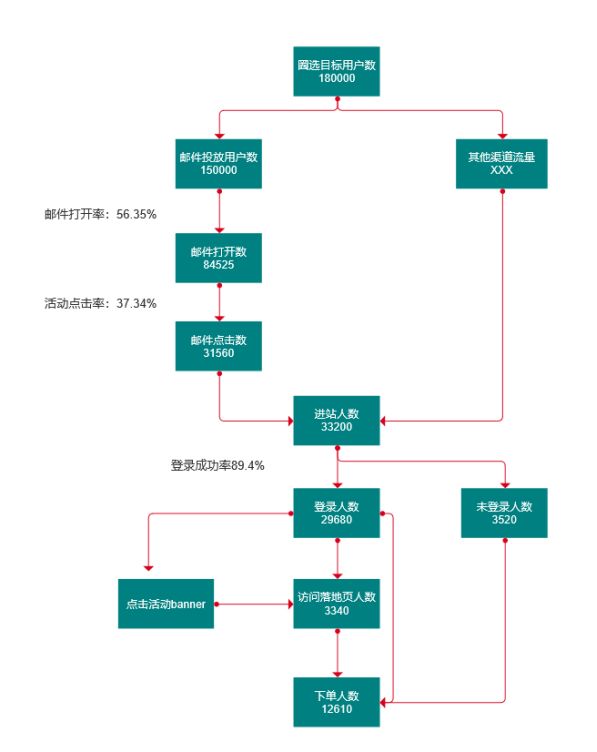

3. 活动数据

2021/09/17~2021/10/13,活动上线后27天,召回登录人数29680人,完成首次下单人数12610人,站内成交转化率42.5%,共产生GMV约$953700,整体召回率7%。

4. 收益测算

经过一个月的数据验证,注册时长为1个月以内的召回率为10.24%,召回率随注册时间变长而递减,超过三个月的召回率仅0.72%。

参考2020/10/1~2021/10/1期间,产生的目标用户数为500000人。策略迭代触发时间点为新用户注册满1个月仍未下单时触发。参考项目的全部数据,预计该项目全年可带来增量GMV为$3870720

PS:后期收益测算这一项也许并不是所有项目都需要做的,但大家可以根据实际情况考虑是否需要做项目后期收益的推算,这里分享一下这次项目的测算思路。

在做这个项目的时候我们圈选了一群目标用户并搭建了一个用户模型,所以后期可以根据用户模型下的表现数据做迭代优化。

我们统计出这次活动投放的目标用户中,91.2%的注册用户是已经超过三个月的,而经过数据验证,注册时间在一个月内的用户整体召回率是最高的,约10.24%,而超过三个月的用户召回率仅0.72%,召回率随注册时间增加而递减。

所以迭代策略中,参考本次数据的表现,可以把自动触发策略的节点设置为新用户注册满一个月且未产生下单的用户。

若按照这样的配置,我们拉取一下去年同期数据为参考,全年产生的目标用户约为500000个,所以可以做个初步估算,预计该项目迭代后,全年产生的GMV=目标用户量x召回率x客单价=500000×10.24%x$75.6=$3870720。

二、项目期间变更日志

这里主要是记录项目开发或上线期间发生的对项目有影响的事件,在此给大家做个模板演示。

如上面表格的例子,我们需要把项目实际进程中发生的各类影响事件,根据发生时间节点、发生原因、如果不发生该事件时我们预期的效果是怎样,发生该事件后产生的影响是怎样,以及发生影响事件后我们采取了怎样的措施,这里我只给大家做个参考案例即可。

我们的项目是在9月15号开发完成的,而项目中有一个需求是在活动落地页有推荐商品模块,我们打算做一组实验。

对照组让运营根据历史销量数据来筛选商品进行推荐,而实验组是根据每个用户访问商详记录、收藏记录、加入购物车记录但从未购买过的商品。

搭建一个综合评分模型来做千人千面的商品推荐,但后来开发告知由于神策的原因,无法获取用户行为数据,所以这里的A/B实验就无法按计划上线。

三、增长方向复盘

1. 增长需求挖掘

这里主要阐述为什么要做这个需求,该需求是基于怎样的调研/数据分析而来。

以本次项目为例,我们统计了商城的各项历史数据:(以下数据需求仅供大家参考,需根据实际产品类型和业务模式调整):

- 用户基础数据:总访问量、已注册用户量、注册未购买用户量

- 首次购买数据:首次购买转化周期分布、首次购买金额分布

- 复购数据:复购频次分布(以年为单位)、平均复购周期

- 注册未购买数据:注册后的行为数据(是否领取优惠券、浏览了哪些商品、页面停留时长)、再次登录的用户数、登录频次分布、再次登录后的行为数

- 商品销售数据:价格区间销售分布、首次购买商品偏好、热销商品数据

- 会员数据:会员等级分布、购买力分布(GMV,不同会员等级做区分)、购买力分布周期(年为单位,根据会员等级做区分)

- 渠道数据:不同站外渠道曝光率、不同站外渠道转化率、引导进站后的流量分配、

- 历史活动数据:(策划方案、复盘报告等)

- 转化漏斗数据:(以某一渠道为例,从站外到最终转化的漏斗表现)

- 留存数据:7日、14日、30日留存

最后根据众多数据调研的结果,我们得出了如下结论:

从收集的数据表现来看,可以得出如下结论:

- 注册后未下过单的用户占新注册用户约在30%~60%之间浮动。

- 用户平均停留市场上月20min左右(无图)

- 订单比例大部分来源于首次购买

所以建议的增长方向是:根据用户的行为数据,对注册后从未下单的用户群进行促销投放,以提升首次购买的转化率。

2. 增长结果验证

根据活动数据统计,得出如下结论:

- 目标人群整体召回率约为7%,活动期间共产生增量GMV为$3870720,客单价为$75.6。

- 站内购买转化率为42.5%。后期可以尝试根据用户行为偏好数据的选品策略做A/B实验,有助于提升站内转化。

- 邮件渠道触达效率偏低,活动点击率偏低,建议持续优化邮件标题和邮件内容。

四、用户建模复盘

1. 建模思路梳理

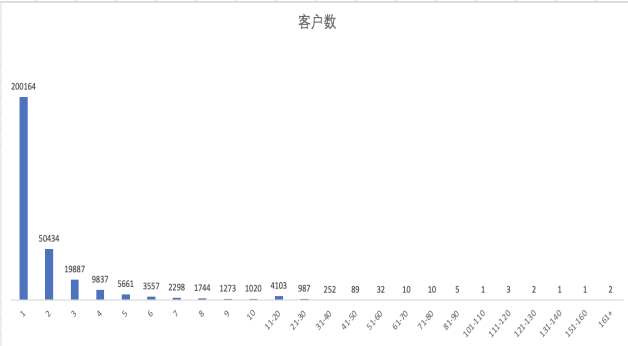

(之前的文章有详细介绍过关于该项目用户模型过程,感兴趣的同学可以看看)根据数据统计结果如下:

结论:

- 所有的注册未购买用户中,仅有一次登陆事件(即注册)的占比约75.4%,说明如果不进行新的外部刺激,注册当次未产生购买,就很难触发第二次登录行为,很大概率会演变为流失用户。

- 注册未购买用户随着时间的流逝,距离注册日期越久,则发生登陆事件的数量越少。

建模思路:

- 注册后登陆的频次(75.4%仅登陆1次)是否会对激活概率产生影响?

- 距离注册日期的远近,是否会对激活概率产生影响?找到适当的临界点。

2. 模型结果验证

结论:

1. 从登陆次数维度来看,高登陆组的召回率(1.45%)比低登陆组的召回率(0.64%)好;

建议: 通过刺激手段提升新注册用户登陆频次,如:注册后规定时间段内再次登陆领取奖励金等。

2. 从近期是否有登陆维度来看,近期有登陆的召回率(4.32%)比近期无登陆的召回率(0.72%)好;

建议: 进一步细化分析三个月内召回率情况,选择合适的召回活动投放时间点。

3. 另外一个有趣的数据发现:相比高登陆组和近期有登陆组,低登陆组和近期无登陆组的用户虽然召回率低,但站内转化率更高。

建议: 说明低登陆组和近期无登陆组用户一旦再次登陆购买确定性更强,刺激点应该放在如何引导提升用户再次登陆上。而高登陆组和近期有登陆组用户,则刺激点应更多放在如何提升登陆后的站内转化。

结论:

在之前搭建的用户模型中,登录次数≥2+最近3个月有登录的小组中(后面简称高高组),该组的召回率(召回率=下单人数/小组圈选人数)约为6.25%,远高于其他小组。

对高高组的用户按近期登陆的时间做进一步拆分分析,高高组中距今1个月有登陆的召回率(10.62%)最好,距今2个月有登陆的用户召回率为5.5%,距今3个月有登陆的用户召回率为3.89%。

建议: 后续活动日常自动化迭代,如果设定距注册日期一个月作为目标用户的投放时 间点。按一个月作为投放时间点来计算的呼哈,可以算出如果项目迭代后低高组和高 高组用户的 平均召回率为10.24%。

五、策略复盘

1. 策略定制思路

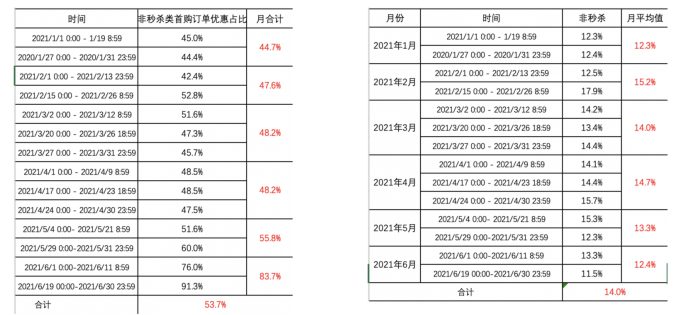

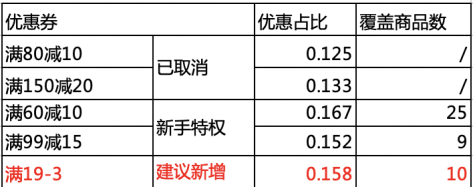

根据下面两份数据统计表可以看出,有53.7%的用户在首次下单时使用了优惠券,且优惠券使用额度占首次购买订单总金额的14%。

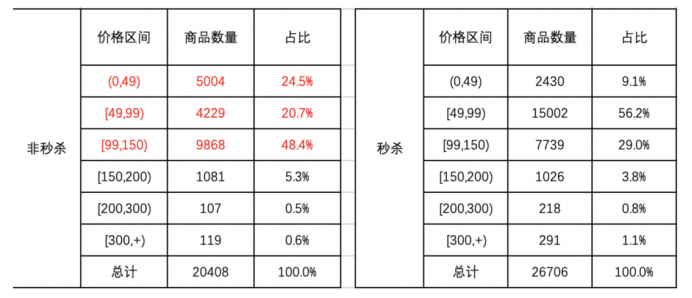

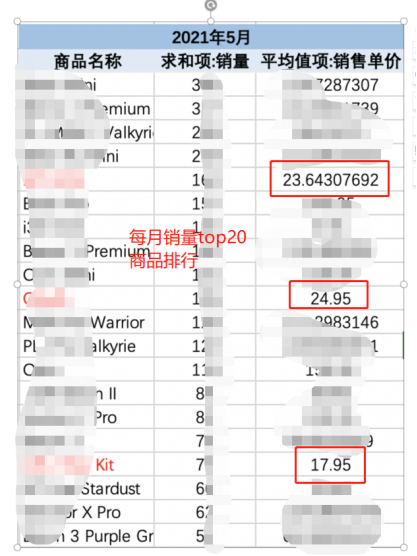

从下图中可以看出:无论秒杀或非秒杀期间0-49低价商品的销售占比都在较靠前的位置。非秒杀期间的0-49区间商品销量占比24.5%(第二名),秒杀期间9.1%(第三名)。

特殊说明:由于商城定位,每个月都会有一次秒杀大促

各月销量top20商品不乏价格低于60的单品,所以针对目标用户群,60以下的商品具有很大吸引力(这里特别拿售价在60以下的来做分析,是因为公司之前的促销活动最低门槛都是针对60以上的商品,可能因为60以下的商品利润低所以没有引起重视)。

从下图可以看出:

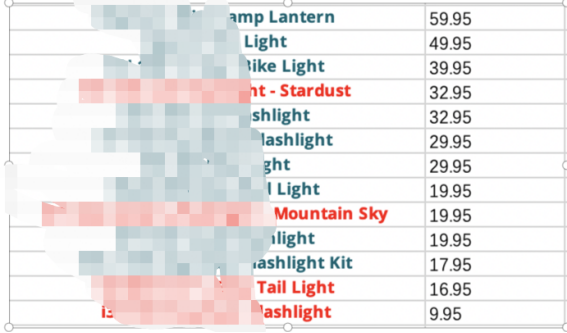

统计了6月份在售商品数量,SPU共47款,其中60元以下单品13款。

目前商城针对新用户会发放两张优惠券分别为60-10和99-15,分别覆盖25、9款价格区间商品。

综合上述数据,用户首次购买49元以下价格区间商品倾向度较高,且该价格区间商品销量和在售商品数量也不低,所以建议新增19-3优惠券覆盖这部分用户,提升激活转化概率。

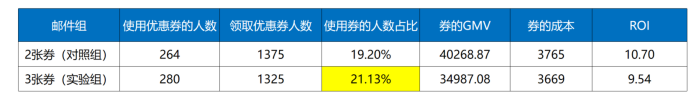

为进一步验证19-3优惠券作用,通过设置A/B test实验的方式来对比验证转化效果。

2. 策略效果验证

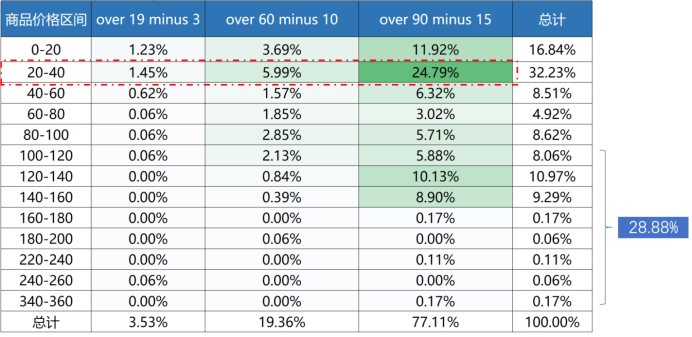

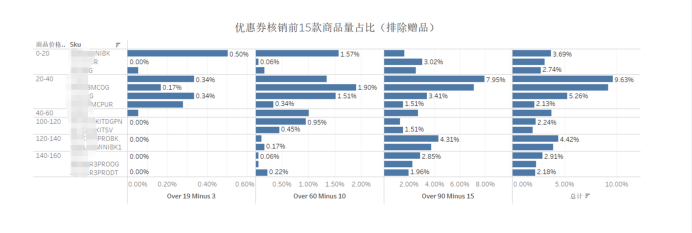

不同类型优惠券在不同商品价格区间的使用情况:

可以看出,3款优惠券在购买20-40价格区间的商品占比(32.23%)最多,其次为0-20区间的商品(占比16.84%)。

优惠券核销前15款商品量占比(排除赠品):

- 满19-3的券核销量最大的商品为OPEN,商品价格区间为0-20;

- 满60-10的券核销量最大的商品为OBULB,商品价格区间为20-40;

- 满90-15的券核销量最大的商品为I5R,商品价格区间为20-40。

结论:

实验组3张券的使用人数占比(21.12%)比对照组2张券的使用人数占比(19.2%)略高。满19-3的券的ROI(16.99)最高,单笔订单金额远高于优惠金额。

建议: 保留满19-3的券,覆盖低价长尾商品和低客单价倾向用户。

以上是本次分享的增长项目复盘内容,实际的复盘报告篇幅会比本文少一些。

本复盘模板只能作为参考,更重要的是我们如何用数据去验证项目带来的结果,觉得本次分享有用的朋友可以帮忙关注一下,或点个帮忙分享一下,后期我会陆续给朋友们分享一些关于如何搭建项目的数据指标体系,以及如何搭建增长模型等案例。

作者:张一文;公众号:产品经理的取经路

本文由 @张一文 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议