中国遍布各地的二维码支付,为何在日本寸步难行

在中国遍布各地的二维码支付,为何在日本寸步难行?本文通过日本的电子支付概况和国家层面两方面的分析回答了上述问题。

在谈论二维码支付前,需要和大家达成一个共识:目前移动支付最大的市场在第三方支付平台的手中,如支付宝、PayPay等。

各大银行或因为机构臃肿、转型太慢;或因为在传统行业浸淫太久、缺乏互联网思维;或因为业务未涉及电子商务,错失移动支付第一波红利。

总之,因为各种各样的原因,传统银行与移动支付失之交臂。

一、日本电子支付概况

根据日本MMD研究所于2020年1月针对手机移动支付的研究报告[1]显示:在所有支付方式中,日本人最青睐的还是现金,其次为信用卡。使用手机作为日常支付方式的人只占29.6%。

样本数48208,可多选

与中国二维码支付一统天下不同(近些年,以云闪付为代表的NFC支付也开始逐渐兴起),日本的移动支付是二维码支付与近场支付(以NFC和FeliCa技术为主)分庭抗礼。

根据调查报告显示:只有29.3%的人使用过二维码支付,25.2%的人使用过近场支付。

二、没有市场的二维码

若要了解为何二维码支付在日本打不开市场,我们还要从上图日本支付的现状着手,找到其他占比较高的支付方式抢占市场的原因,用排除法进行分析。

根据这个思路,我们可以将“日本为何不用二维码支付”分解成三个问题:为何日本人那么喜欢用现金;为何日本人那么喜欢用信用卡;为何日本的近场支付发展这么迅猛。

1. 现金支付

日本推崇现金交易早就是一个共识了,常看到有人分析,这是因为日本人对安全、隐私的重视。

但我却认为这个观点有待商榷,如果稍微在日本生活过一段时间就能知道,日本的现金交易到底有多么的不安全、不隐私。

在这里讲一个关于日本的小常识,日本纸币最低面值是1000日元,硬币最低面值是1日元。

据FamilyMart的官方统计,日本便利店平均单次消费金额为500~600日元。这代表着在日本有很大一部分的消费场景,是用不到纸币的,完全用硬币进行交易。

而日本的商品支付金额由商品价格+消费税两部分组成,消费税有时还会变动。因此,即使商品价格都是整数,最终顾客要付的钱也经常是108、499之类的数目,有零有整,十分不方便。

日本的硬币,最大面额500日元,相当于人民币33元。

想必大家都清楚,硬币是多么容易丢,找硬币是多么费事。不仅耽误时间,而且在翻找硬币的过程中,会将钱包完全暴露在他人面前,毫无隐私可言。

那些认为现金支付能够保护自己消费行为隐私的观点更是无稽之谈,因为信用卡支付在日本大受欢迎,却和移动支付一样会暴露自己的消费行为。

因此,我认为日本对现金交易的推崇,与安全、隐私关系并不密切。日本推崇现金交易的真正原因,是银行的推波助澜。

在日本,从ATM机里取钱,是需要手续费的,而且手续费并不低。有一些比较特殊的银行,其主要利润来源就是手续费。

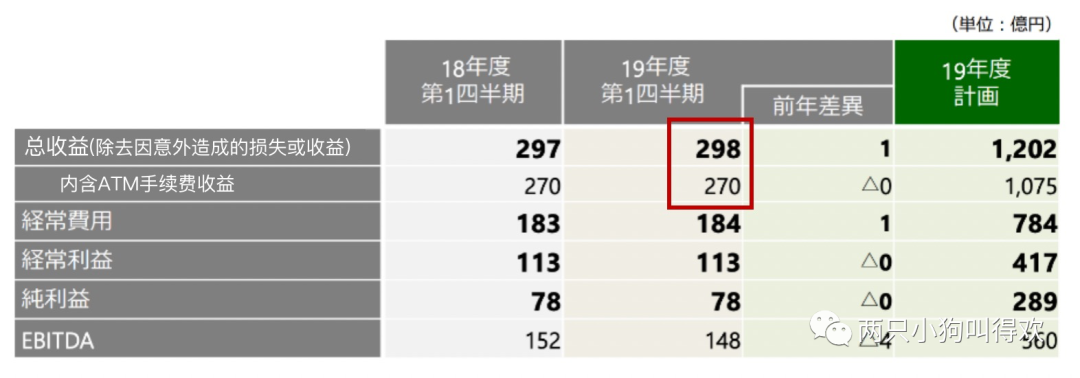

这里用最特殊的Seven銀行(7-11背后的银行,主要靠ATM机手续费盈利)举例。2019年Q1,Seven銀行营业收入298亿日元,其中有270亿来源于ATM机的手续费。[2]

银行通过ATM手续费获得的收入占其营业额的90%以上。

即使是业务综合性极强,ATM取款手续费最低(工作时间取款免手续费)的邮政銀行。

2018年通过ATM机手续费获得的收入也高达145亿日元,虽然只占总营收比重的1%,但百亿级别的市场也不是能够轻易放弃的。

基本不收手续费的邮政银行每年通过ATM手续费获得的收入也有上百亿

有如此大的利润和市场在背后,银行自然不愿意推广无现金交易。

2. 信用卡支付

在之前的调查中可以看到,日本信用卡的使用占比高达73.2%,是除了现金以外最多的。

这无疑会大大影响二维码支付的推行。首先要明白,在上述几种无现金支付方式中,信用卡是唯一一个不仅不会损伤银行利益,反而还会为银行带来营收的方式。

这很好理解,因为你若不用信用卡,那你就要缴纳信用卡年费;你若常用信用卡,银行就能从你的消费中获取1%~2%的佣金。

因此,信用卡是一个不存在银行阻力的无现金支付方式。日本信用卡的使用历史要远长于中国,因此各个银行都建立了一套完善的信用机制,可以通过信用卡带来十分可观的利润。

如果使用第三方平台支付,势必会对银行的收入产生冲击。但第三方平台若是想介入支付,又必须与银行进行合作。

因此,银行作为既得利益者并不愿意主动推广第三方支付平台,目前主要由第三方支付平台占主导地位的移动支付自然也就没有足够生存的土壤。

与国内不同,日本的信用卡大多数是各个商家发放的。很多商家都和银行推出了其特有的信用卡,该卡除了进行一般的刷卡消费外,也是商家的会员卡、积分卡和优惠卡。因此,在没有额外推广活动的前提下,想让顾客从刷卡消费转变为刷手机消费有着不小的壁垒。

除了银行和顾客两方面的推广壁垒外,日本的低储蓄欲望或许也是原因之一。

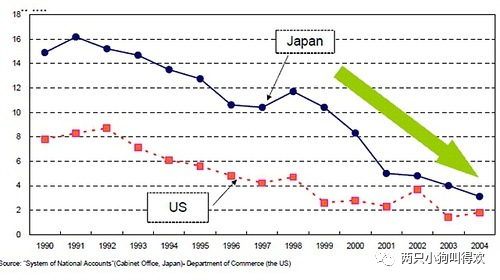

自从上世纪90年代,日本经济步入“消失的三十年”以来,日本的家庭储蓄率逐年降低,2013年更是达到了负值。

图片来源知乎用户@石川风

家庭储蓄的降低是日本低存款利率、低贷款利率带来的必然结果。相信各位读者也一样,如果存款不给利息,贷款无需缴纳利息,大家肯定都会更愿意贷款消费。从家庭储蓄的降低可以看出,日本的年轻一代正在逐步走向“月光”社会,花未来的钱并不需要背负上额外的债务。因此,信用卡这种透支未来进行消费的方式,比各类移动支付需要先存钱再消费的方式更适合日本社会。

3. 近场支付

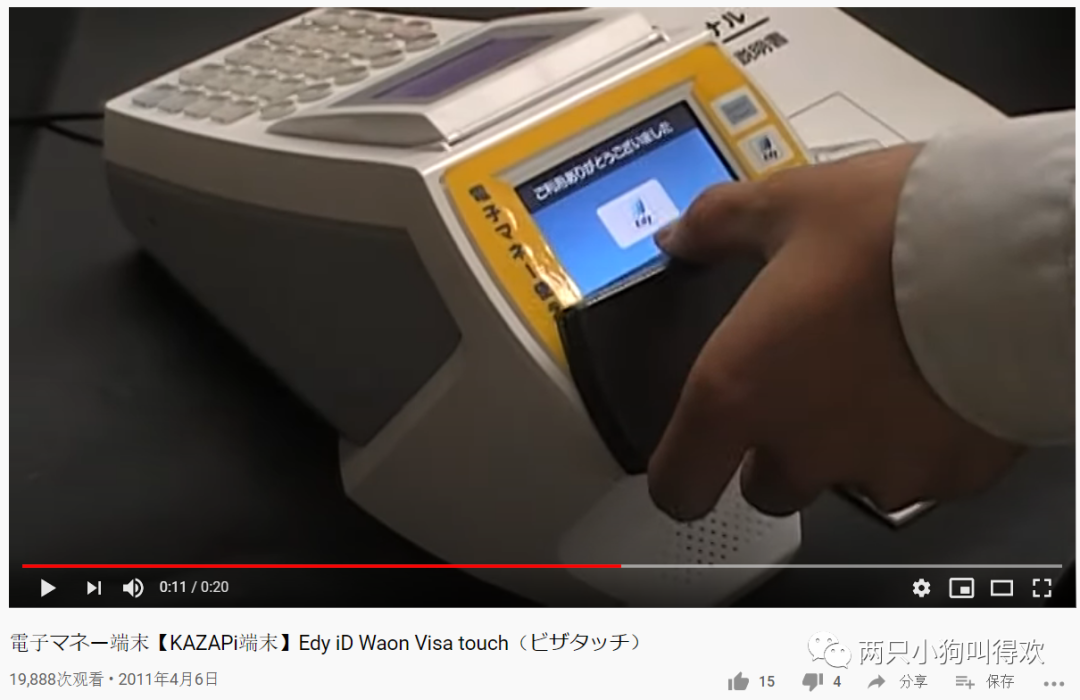

我在YouTube上简单地搜索了一下,能找到的最早关于日本用手机进行近场支付的视频出现在2011年4月6日。而国内的支付宝,则是在2011年7月1日才开始推出二维码支付业务的。

在YouTube找到的手机近场支付视频,视频上传日期为2011年4月6日

二者都用过的人可以很明显的感受到,近场支付比二维码支付要更加便捷。

因此,从使用者的角度来讲,没有必要舍近求远,去使用并没有更方便的二维码支付。同时从商家的角度而言,商家已经在引入近场支付的过程中,投入了大量的成本进行设备购买和市场教育,自然没有太大动力再引入新的支付方式。

从技术供应方的角度而言,近场支付中最主流的两种方式:NFC和FeliCa(NFC规格的一种)都是SONY的专利。

日本的手机也均搭载NFC功能,以SONY为首的一系列公司自然会不留余力地对这项技术进行推广。

二维码虽然同样为日本专利,但其技术专利是免费的,技术供应方并不能从二维码中获利。

最后从国家的角度看,NFC实际上是比二维码更加安全的信息交换方式,因此在二者同时出现的情况下,国家自然更愿意推广更安全的支付技术。

二、国家层面的支持

通过以上三点的层层剖析,我们明白了为何日本更愿意使用现金和信用卡,而在无现金交易方式中,又更愿意使用近场支付。

但还有一个因素我们没有考虑到:既然移动支付这么便利,虽然短期来看,对银行的利益是有损伤的;可长期来看,对国家促进经济发展和国民消费却有着积极作用。那为什么国家不出面支持移动支付的推广呢?

1. 市场需求

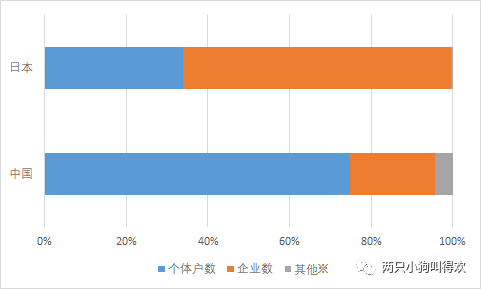

根据国家统计局数据显示:截至2017年年底,我国注册的法人单位(主要是企业)总个数为1809.77万个,而普通个体户数却达到了6579.37万户,是企业法人数量的3.6倍以上。

个体户涉及的就业人员高达14225.3万人,可以说个体户是我国市场经济体系中不可或缺的一环。

根据日本総務省統計局「日本の統計2020」显示:截至2016年年底,日本共有个体经营户200万个,而注册的企业法人单位总数多达385.65万个,个体户的数量只有私人法人单位数量的52%。

从企业注册类型的分布可以看出,在日本市场中,有一定规模的企业占据了主要地位,而在国内,更多则是个体商贩。

中日关于经营主体注册类型的对比

中国的数据由“法人单位数-企业法人单位数”计算得到;日本数据由其统计报告中“法人でない団体”查询得到。该部分主要包括各类公益团体、公共管理单位等。

观察身边的生活也能发现,在国内的日常生活中,我们接触到的营业主体有很大一部分是个体商户,包括卖菜卖水果的摊位、早点铺、卤菜店、夜市中的小商贩等。他们中还有部分人虽然做着个体户的生意,却没向国家申报。

现实中,个体户的数量甚至还要远大于国家统计局得出的数量。而在日本则不然,日本的买菜多在超市,而早餐、小菜等商品则在便利店购买,夜市也远没有国内发达。

虽然近场支付在顾客用来更加的方便、快捷,但因为其需要进行硬件设施的投入,每一笔支出也会扣除相应的手续费,对于小商贩来说有着难以接受的成本投入。

因此,国内市场环境亟需一个更能方便小商贩交易的方式出现。这种交易方式就是二维码支付。

相比于对消费者支付习惯的改变,二维码真正改变的还是商家,尤其是小商贩的收款方式。只需要简单张贴一张二维码,不需要任何额外的投入,就可以节省出收费找零的人手和时间,这能够极大地提高营业效率。

2. 制度的优越性

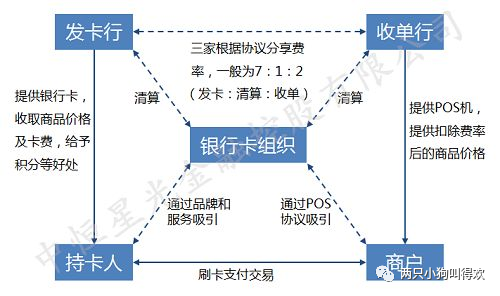

在移动支付的过程中,需要涉及五个方面。其一为银行,二为商户,三为第三方支付平台(收单行),四为卡组织,五则为持卡人。其中推广最大的阻力来自于银行和卡组织。

图片来源知乎用户@ASIABILL

先说银行

在移动支付刚发展起来的2015年,根据中国银行的报告,全部上市银行的总收入为27413.9亿元,而国有五大行(工农中建交)加起来的营业收入为18924.8亿元,占比高达69%。

这个占比在今天虽然已经大大下滑,但在当时来说,国有银行在国内银行界还是保持着高度垄断的态势。

银行的高度垄断——尤其是由国家主导的垄断——意味着只要有着国家政策的支持,在推行移动支付时将会无比迅速。因为银行要考虑的,不仅是自己的盈利,还有对国家政策的响应。

同时,从技术方面来讲,因为国有五大行的客户覆盖面极广,且国人都有着格式统一的身份证。因此,在我国的国情下,移动支付最重要的身份认证环节得到了相当一部分的简化。

再看日本,虽然日本也存在巨头银行的说法,银行业也存在垄断现象,但日本四大银行集团共计11家银行,加起来也只占全部市场份额的50%。

更重要的是,其背后都由各大财团控制。[10]这就意味着,日本的银行不仅数量多,用户分散,沟通起来工作量大;而且背后都纠缠着各大财团的各种利益关系,沟通起来难度更大。

不仅各个财团互相鏖斗,日本更是没有全国统一的官方身份证。(2016年后有My Number Card,类似我们的身份证,但无法作为身份证明使用)。因此,身份认证将化为巨大的成本压在各个银行身上,但客户的存款却从银行流到了第三方,银行自然是大大的不愿意。

移动支付的推广,必然伴随着第三方支付的成长,而第三方支付平台损害的则是财团的现有利益,因此在利益的推动下,财团也很难接受移动支付的快速推广。

再说卡组织

国内只有一家卡组织,就是银联。

卡组织是转接、清算银行卡的机构,任何与卡有关的消费都跨不过卡组织这道槛。

卡组织是移动支付推广中受损最大的一方,因为卡组织主要利益来源就是线下交易时刷POS机的手续费抽成。当第三方介入后,这部分的利益很容易被第三方所抢夺,这也是为什么银联要推出银闪付的主要原因之一。

在国内银联一家独大,因此在支付宝等国内第三方支付平台的推广初期,唯一需要交涉的卡组织就只有银联一家,再加上国家政策的支持,使得移动支付的推广难度大大降低。

而日本常见的卡组织有万事达,VISA,和JCB三种,三个卡组织各有各的利益,无论从技术还是运营的角度看,都比国内难了不止一倍。

纵观上述几点可以发现,在日本推广二维码支付的阻力主要来源于以下几种力量:

- 用户体验优化效果不如国内显著;

- 商户投入的沉没成本过多,不愿改变;

- 国家没有明显意向,同时二维码支付不符合日本国情;

- 二维码支付严重损害了财团、企业的利益,日本社会中声音最大的力量在暗暗阻挠推广。上层的既得利益集团,永远是新技术推广最大的阻碍。

作者:黄小汪,公众号:两只小狗叫得欢

本文由 @黄小汪 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议