社区团购产品竞品分析:美团优选、橙心优选、多多买菜、兴盛优选

编辑导语:社交电商发展到现在,种类细分是越来越精细化,其中社群团购作为社群新零售模式更是受到众多商家青睐。随着美团、滴滴等大厂的进入,社区团购市场的竞争变得白热化了起来。本文作者就对目前市场上的四种社区团购产品进行了分析,看看谁更胜一筹吧。

1. 行业发展历程及现状

1.1 社区团购定义

社区团购就是真实居住社区内居民团体的一种购物消费行为,是依托真实社区的一种区域化、小众化、本地化的团购形式。

通过社区商铺为周围(社区内)居民提供的团购形式的优惠活动,促进商铺对核心客户的精准化宣传和消费刺激,实现商铺区域知名度和美誉度的迅速提升,对商铺的营销产生重大效果。

目前生鲜品类作为高频+刚需,是社区团购的重要流量来源。运营模式主要是提前一天在线上预售,客户提前在微群、APP、小程序下单,第二天就去社区团长处取货的方式,主要解决家庭消费者购买生鲜水果的商品需求。

1.2 商业模式

社区团购的商业模式由平台、团长和社区居民组成:

- 团购平台-团长:平台为团长提供商品、物流、售后等支持,团长收取10%左右的佣金;

- 团长-社区居民:团长利用自身的私域流量,建立社群运营、给社区居民推荐商品;

- 社区居民-平台:居民通过平台app或小程序下单产品,平台为居民提供售后服务。

图源:招商证券

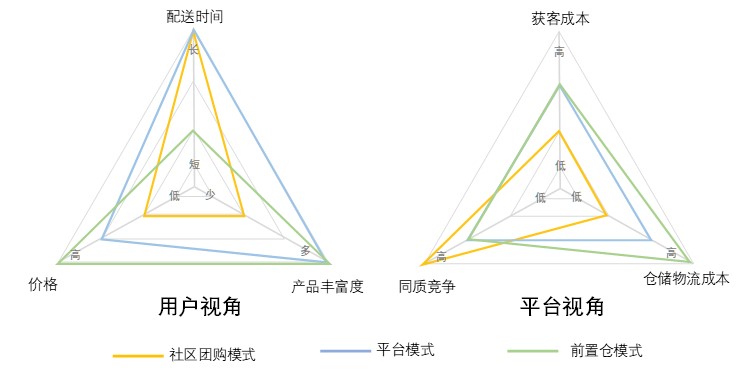

社区团购是生鲜电商的一种商业模式,生鲜电商还包括平台模式、前置仓模式:

- 平台模式:平台通过与线下商超、零售店、便利店合作,为消费者提供到家配送服务。

- 前置仓模式:平台自营,把生鲜商品提前存储至社区附近的前置仓,用户下单后立即安排配送。

生鲜电商商业模式分类 图源:艾瑞咨询

比较社区团购模式、平台模式与前置仓模式,可以发展社区团购具有低价、低成本的特点,布局二三四线城市易于复制扩张。

社区团购凭借团长的私域流量,能够将获客成本降低至20元,这个数字仅为前置仓模型的十分之一。

在电商业务中,拉新、营销、履约等成本相加起来,都占到销售额的20%~40%,但社区团购里,这三项成本均由团长承担,而团长的成本也仅占10%,甚至还不到。

但门槛低也意味着没壁垒,打法同质化,竞争激烈。2020年8月11日,美团优选全面接手原美团买菜在武汉的业务,被外界看作美团在为自己前置仓模式转社区团购模式的战略进行测试。

生鲜电商商业模式对比 图源:自制

1.3 行业发展历程

行业发展历程图 图源:招商证券

1.3.1 从萌芽到洗牌

社区团购从2015年开始萌芽,经历了从一线城市传到二线城市再向三四线城市发展的过程,于2018年迎来爆发阶段,融资累积达20亿元。2019年逐步进入行业洗牌期,包括松鼠拼拼、呆萝卜在内的社区团购平台大幅亏损、乃至“暴雷”的新闻时有传出。

1.3.2 重获新机

但在疫情期间,社区团购意外成为居民生活的重要支撑,GMV和渗透率突飞猛进,分别从供给端和需求端分析原因:

- 供给端:疫情期间交通运输受阻,农贸市场关闭,倒逼农户与经销商接触生鲜电商平台。

- 需求端:居民居家隔离,以单元楼为单元实行物资分配,培养用户团购生活物资的消费习惯,由此建立的邻里间线上群为社区团购提供了现成的推广渠道。

艾媒咨询数据显示,在疫情的刺激下,2020年社区团购市场发展迅猛,市场规模预计将达到720亿元,而未来随着市场的良好增长态势,2022年中国社区团购市场规模有望达到千亿级别。

1.3.3 巨头涌入

从2020年二、三季度开始,各路资本积极涌入社区团购赛道。

- 滴滴:滴滴于2020年5月在成都上线“橙心优选”,11月3日,滴滴CEO程维刚在内部会上表态“滴滴对橙心优选的投入不设上限”;

- 美团:2020年7月成立优选事业部,进入到社区团购领域。将“社区团购”业务定为一级战略项目,承担美团下一个营收增长点;

- 拼多多:2020年8月拼多多上线多多买菜,多多买菜将承担公司下一阶段的发展重点,从董事长黄峥到CEO陈磊,拼多多内部从上到下都明确了,农业领域是未来公司战略的投入方向;

- 阿里:四支团队在进行社区团购的尝试,包括盒马、零售通、菜鸟驿站、饿了么等,但多数在早期阶段。其中,盒马分支最被寄予厚望,9月中旬阿里CEO 张勇宣布盒马事业群组建盒马优选事业部。

2. 体验环境

系统版本:MIUI 11.0.5

体验时间:2020.11

产品类型:社区团购APP

体验版本:美团v11.3.402,拼多多5.38.0,橙心优选1.0.10,兴盛优选1.2.8

3. 竞品分析

3.1 分析对象

本文研究美团、拼多多、滴滴入场社区团购的产品:美团优选、多多买菜、橙心优选,与于2017年成立辐射湖南、湖北、江西等地的百余个地(县)级市“社区电商领跑者”兴盛优选。

3.2 产品基本信息及目标用户

产品形式:美团优选和多多买菜目前没有独立app,四款产品均有微信小程序。

上线时间:兴盛优选2017年上线,美团优选、多多买菜、橙心优选均为今年二三季度上线。

开通省市:目前多多买菜开通省市最多,橙心优选最少,华北、华中、华西区域下沉市场火热,山东、河南、广东成为各家密集布点省份。

表源:自制

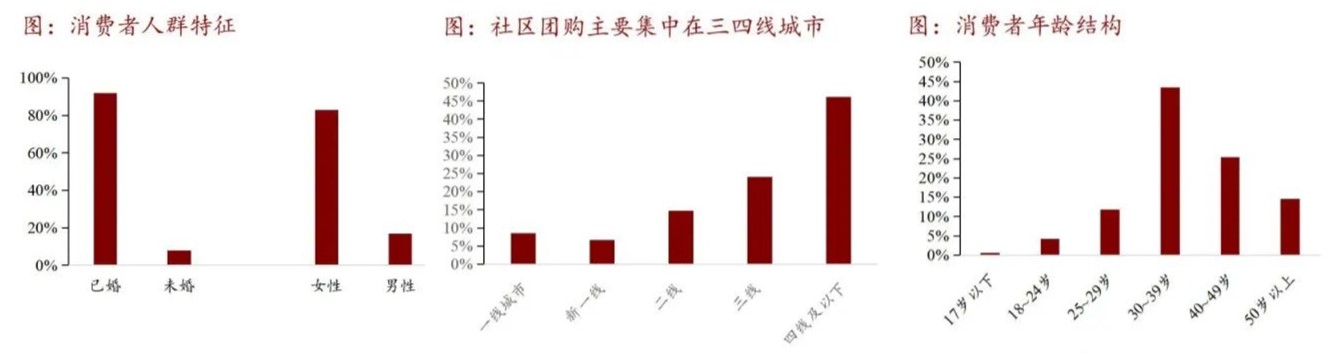

目标用户:社区团购服务于“家庭消费场景”其目标用户包括团长和消费者,团长主要以宝妈和社区便利店为主,有数据表明宝妈占比27%,社区便利店占比73%。

消费者主要是下沉市场内20-40岁的有高频的买菜需求的用户,以已婚女性为主。

消费者画像 表源:自制

社区团购消费者特征统计 图源:招商证券

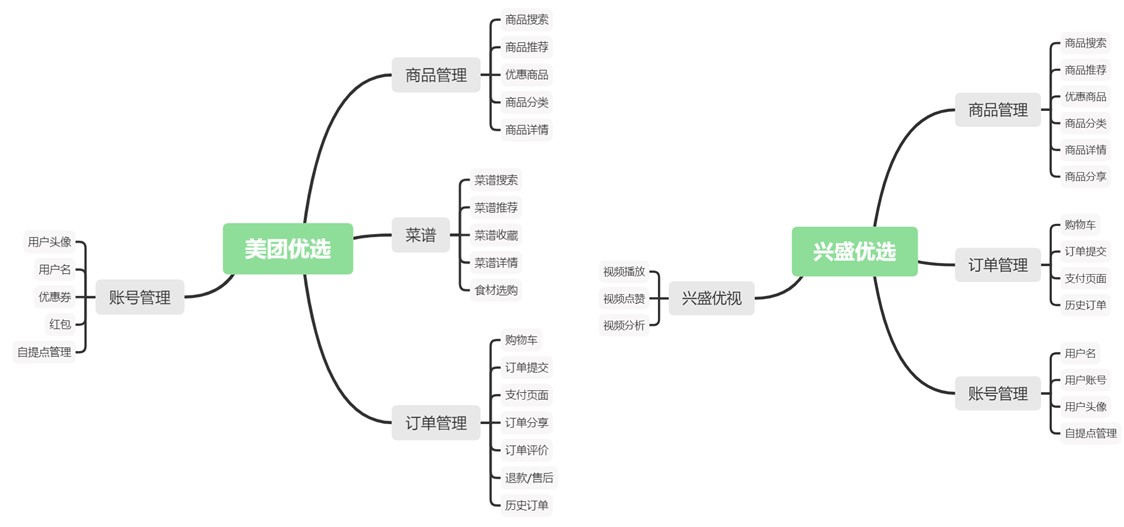

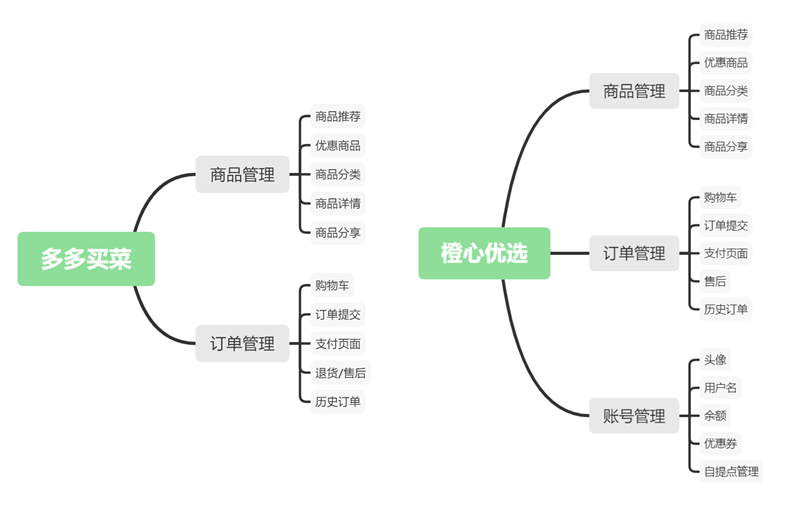

3.3 产品核心功能结构

多多买菜的核心功能最为简单,只有商品管理与订单管理两个模块,其他产品除此之外至少包含账号管理,在商品管理模块没有商品搜索功能,在订单管理模块没有评价和分享功能,整体来说产品功能较为简单。

美团优选开发了菜谱功能,方便用户看菜谱购买商品,服务于需求模糊的用户;兴盛优选开发了中短视频功能,提高用户对产品使用时间,提高用户活跃度和粘性

产品核心功能结构图 图源:自制

产品核心功能对比表 表源:自制

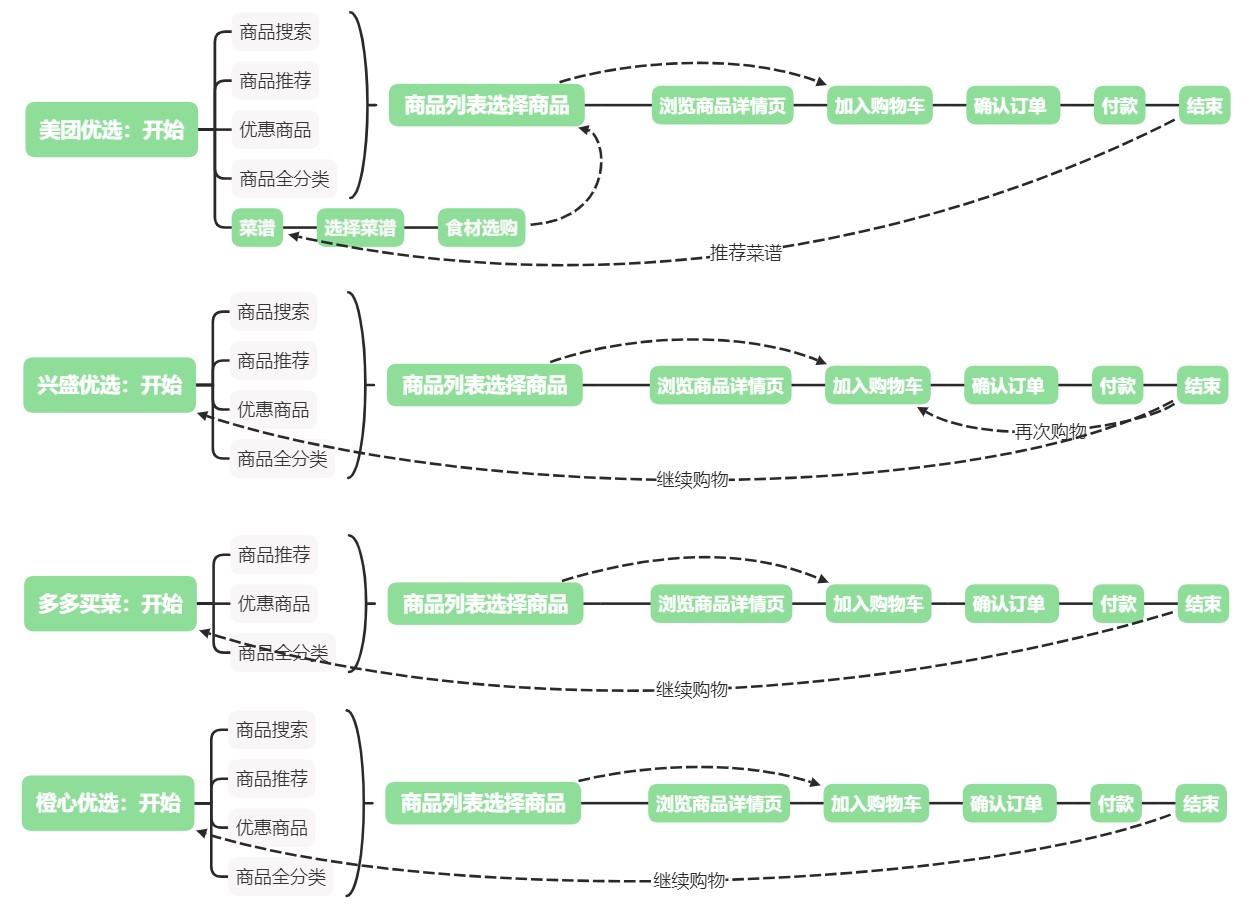

3.4 用户购物流程图

社区团购用户流程图 图源:自制

3.5 产品核心功能体验分析

3.5.1 基础功能

主要体验商品展示模块,不同的商品展示功能对应的用户购物的目的性不同:

- 有明确目的:商品搜索功能

- 有模糊目的:商品分类功能

- 无明确目的:商品推荐功能/优惠商品功能

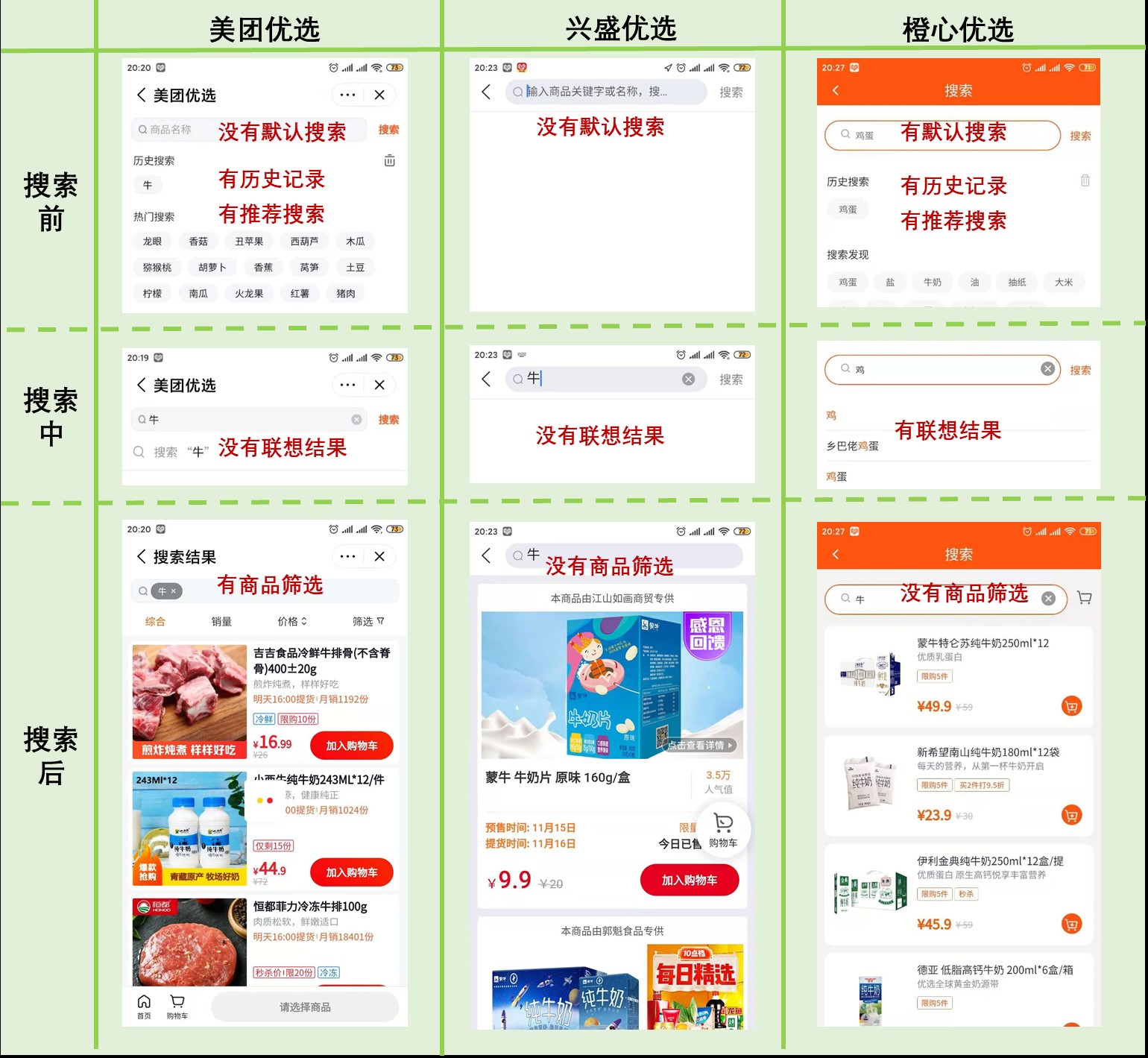

3.5.1.1 商品搜索功能

多多买菜无产品搜索功能

将商品的搜索流程分为:搜索前、搜索中、搜索后,分别对应搜索默认界面,搜索输入界面和搜索结果展示界面。

搜索前、搜索中页面 :橙心优选体验最佳。

有默认搜索结果,有历史记录、有推荐搜索,这样既能为用户提供购买建议,承担有模糊目的/无明确目的的用户需求,又可以为自身优势商品引流。有联想结果,能够减少搜索结果数量,提高搜索效率。

搜索后页面 :美团优选体验最佳。

有商品筛选界面,能满足用户筛选不同销量、价格的商品。在商品的展示形式上,三者均使用单列展示,美团、橙心采用左图右文字的形式,单页展示3-4条信息,兴盛则为上图下文字的形式,单页展示1-2条信息。

考虑到兴盛没有结果筛选工具,且一条商品的文字图片信息密度没有明显增多,这种信息展示方式不利于用户迅速找到商品,但有利于引导用户购买排行靠前的拳头商品,一定程度上减小供应链压力。

总结 :总体来说美团优选的用户体验较好,兴盛优选有更多优化空间。

建议 :建议未来可增加语音输入和拍照识图搜索功能。

商品搜索功能 图源:自制

3.5.1.2 商品分类功能

产品分类数目上兴盛最多,橙心优品最少(美团12级,兴盛30级,橙心9级,多多11级)。

兴盛优品不仅提供蔬果生鲜满足用户的买菜需求,还提供了常用的家居、日化、家电用品供选择,品类更为齐全。这些类型商品的需求与买菜同样是家庭的中高频需求,在线下购物场景中这几商品通常会在一趟行程中完成,符合用户需求和行为逻辑。

四款产品均在首页展示了商品分类功能,不同的是美团仅仅展示了5种重要分类,其余三款展示了所有分类。多多买菜没有专门的分类页面,所有分类均在首页展示。

总结:兴盛优选的商品类最为全面,能满足用户更丰富发居家购物需求,同时为平台带来更多元的收益。

商品分类功能 图源:自制

3.5.1.3 商品推荐功能/优惠商品功能

将四款产品的此功能划分为“限时秒杀”和“精品推荐”两种:

限时秒杀 :指带有购买时间限制的优惠商品,通过制造时间紧迫感促进消费者下单消费。四款产品,除兴盛优选均将此模块放置在首页商品分类模块以下,兴盛优选则放置在“精品推荐”模块之后。

美团优选与兴盛优选,采用下滑浏览的方式提供给消费者沉浸式的购物体验。

在结构层和表现层的设计上,美团优选的购物体验更优。

一方面其提供了更丰富的优惠信息(时间限制、份数限制、参团人数、价格优惠、商品特点等)和更加高效的信息获取效率(每页3-4条优惠信息);另一方面模块视觉展现上给消费者更强的紧迫感。兴盛优选在此模块添加了商品对应分类页面的链接模块“进入xxx”,为同类商品导流。

橙心优选与多多买菜,模块化展示秒杀商品。橙心优品中需要点击“全部秒杀”进入二级页面获取更多秒杀商品信息,入口较其他产品更深,对购物体验有所影响;多多买菜的秒杀商品有限,采用左右滑动的方式展示全部优惠信息。

精品推荐 :美团优选、橙心优选按照商品特征进行分类,多多买菜将精品推荐与商品分类页面二合一,兴盛优选则走“小而精”路线,推荐商品每日一件,放置在首页靠前位置。

总结:在页面视觉设计和信息界面设计上,美团优选的商品推荐功能/优惠商品功能产品体验更佳。

建议:精品推荐的横向的二级目录建议采用左右滑动的交互方式。

商品推荐功能/优惠商品功能 图源:自制

在使用完商品展示功能后,部分用户将会点击进入商品详情页面,确定是否加购。

3.5.1.4 商品详情页面

用KANO模型分析用户点击进入商品详情页后的需求:

基础型需求包括:

- 获取价格信息:购买价格/优惠力度/优惠时间段

- 获取规格信息:重量/产地

- 获取订单信息:提货时间/提货地址

- 获取详情信息:商品介绍

- 获取反馈信息:购买评价

期望型需求包括: 品质保障、相关商品推荐等。

兴奋型需求包括: 同类商品比价、菜谱等。

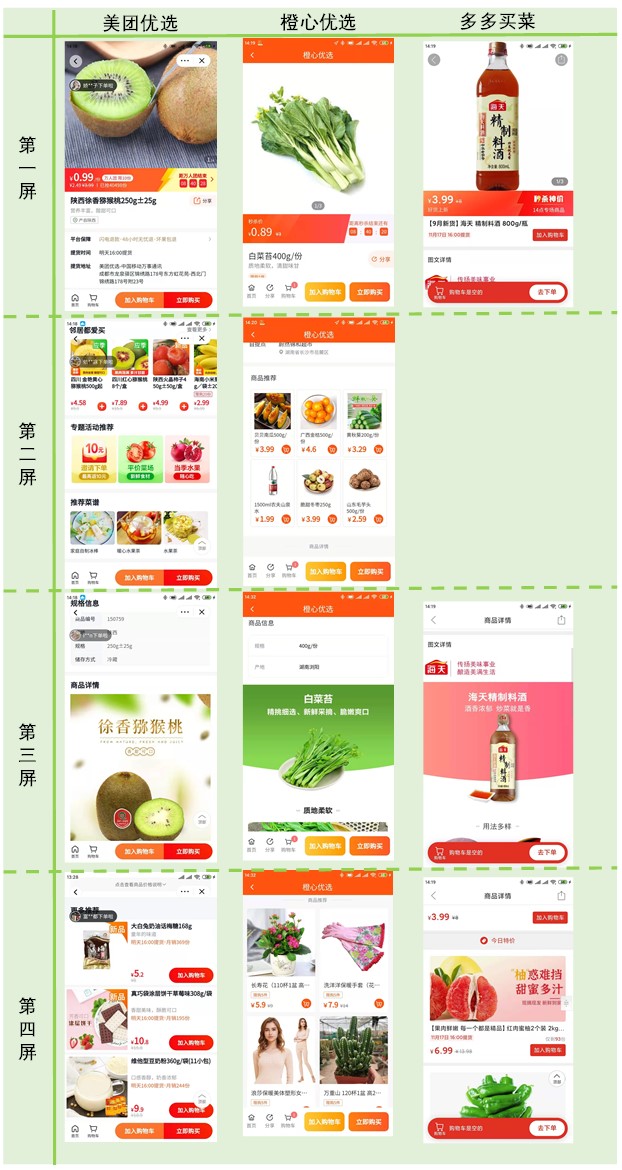

美团优选、多多买菜、橙心优选采用上下滑动的形式展示商品,美团优选与多多买菜信息设计相似,由四屏组成:

- 第一屏展示商品基本信息;

- 第二屏展示相关商品推荐;

- 第三屏展示商品详细信息;

- 第四屏展示更多商品推荐。

多多买菜由三屏组成,去除了上述两款产品中第二屏的部分。

比较三款产品:

第一屏:商品基本信息

三款产品均展示了价格、规格、订单等基本信息,满足用户的基础型需求。美团优选中,加入了平台保障模块,为商品提供品质保证,是产品亮点。

第二屏:相关商品推荐/第四屏:更多商品推荐

第二屏、第四屏虽然均为商品推荐,但应有所不同。

第一、三屏满足用户的基础型需求,第二屏插在了基础型需求中间设计不当容易影响用户体验。

因此必须做到信息简短且有效。美团优选在第二屏的设计更好,与橙心优品相比推荐的商品是相似的商品(其他猕猴桃种类,或其他水果)让消费者不用退出该页面就能轻松比价,“邻居都爱买”的标题加入了社交属性为推荐商品的品质背书,提高用户加购概率。

除此之外还加入了活动模块与菜谱模块,满足用户兴奋型需求。

总结 :美团优品不仅满足了用户的基础需求,还在期望型需求和兴奋型需求上做出创新,成为用户体验过程中的aha时刻。

商品详情页面 图源:自制

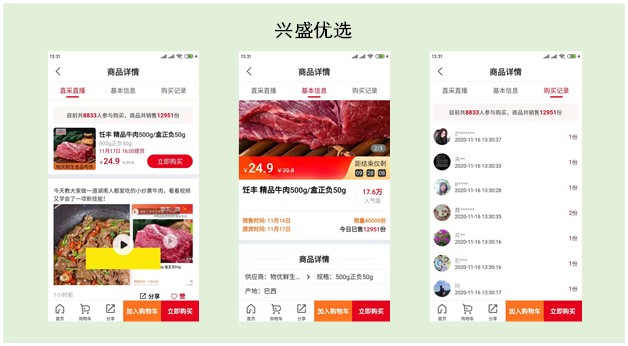

与上述三款产品不同,兴盛优选采用左右滑动的方式展示信息,三个模块分别展示“直采直播”、“基本信息”、“产品详情”,其中只有部分推荐商品才有“直采直播”模块。

点击推荐商品进入详情页,默认展示“直采直播”模块,该模块由商品信息和做菜小视频组成,满足的是用户的兴奋型需求,右滑之后展示基本信息。

个人认为信息展示逻辑值得商榷,在了解商品基本信息之前,即还没有考虑是否要购买前,展示食材做法对用户的吸引力有限,如果是意在用诱人的菜品图片引导用户购买商品,可以将菜品图片加入基本信息滑动图片页面,自动滑动图片展示商品。

综上,建议将“基本信息”模块设置为详情页默认模块,右滑进入“直采直播”模块。

购买记录模块意在向用户展示购买该商品的其他用户,制造线下购物时抢购的真实感。但是,该模块展示的信息为陌生用户的头像、用户名、购买日期、购买份数信息。

对于用户自身来说价值不大,而熟人/邻居的购买信息,以及大家对产品的评价对用户来说更有意义。

总结:兴盛优品可以从信息展示逻辑和购买记录模块这两个方面做出修改。

商品详情页面 图源:自制

3.5.2 特色功能

3.5.2.1 美团优品:菜谱

该模块解决的是买菜做饭期间的一个痛点,即做什么菜?

菜谱模块按照时间/菜系为用户提供了丰富的菜品选择及其制作方式,将做什么菜?这一问题从填空题变成了一道选择题,降低决策难度和决策成本,为用户提供能好的全流程体验。

于此同时提供食材购买链接为对应商品引流,扩充消费消费品类,提高客单价,提高用户使用频率。

美团优品菜谱 图源:自制

3.5.2.2 兴盛优品:兴盛优视

兴盛优视主要为第三方UGC/PUGC中短视频,内容以做菜视频、健康养生视频为主,意在增加用户使用app的时间,提高用户粘性。

但是,该模块存在诸多值得改进的要点:

- 视频播放体验:视频不能全屏播放,无法提供沉浸式体验,拖拽进度条较为麻烦;

- 功能导流与变现:做菜视频是很好的流量入口,并通过提高相应商品的购买量实现变现,目前该渠道尚未打通;

- 视频内容:第三方UGC/PUGC内容质量难以保证,低质视频有害平台品牌形象,须保持谨慎态度。

兴盛优品兴盛优视 图源:自制

3.6 产品运营分析

按照目标用户的不同,可以将运营划分为消费者运营和团长运营:

3.6.1 消费者运营

四款产品在活动运营、用户运营、渠道推广、新媒体运营和线下社区运营上运营手段差距不大,在内容运营上,美团优选开发菜谱功能,兴盛优选则在直播带货、中短视频上发力。

消费者运营表 表源:自制

3.6.2 团长运营

与C端的消费者不同,B端的团长对收入高度敏感,只有在优质团长拉新的基础上,想办法提高他们的收入,才能完成团长留存、激活、变现的全过程。

美团优选通过微信公众号建立了较成体系的团长培训计划,通过线上线下相结合的方式,加强平台与团长之间的连接,提高团长的品牌认同感,辅以补贴策略,帮助经验不同的团长增加收入。

美团优选线上线下团长培训 图源:部分来自互联网

橙心优选与多多买菜通过微信公众推送团长干货帖,这些推文部分是操作指南,一部分是增收小贴士,与美团优选相比体系性更差,指导效果有限。

橙心优选、多多买菜推送 图源:自制

4. 总结

通过上述分析,笔者认为美团优选不论在产品设计上还是产品运营上,相较其他竞品都要更加完善。

但是,在社区团购的整个链条中,除了消费者和团长,供应链、仓配以及资金链也扮演者举足轻重的作用。从行业共识“社区团购,起于团长,却将终于供应链”里可以看出这是一个靠流量占领市场而后拼产品服务的生意。

多多买菜的优势主要在农产品生态上:

美团通过在生鲜领域长期的布局积累了一定供应链资源,兴盛优选凭借芙蓉兴盛门店网络深耕于湖南市场,滴滴在算法上的技术优势为仓储配送赋能,加之四款产品背后都有互联网巨头的资本助力,保障了各家资金链的稳定性。

当业务模式基本成熟,各平台供应链、仓配、管理能力相差不多,各家的比拼就回到了“钱”上,有钱才能扩大市场,长期占领市场才能让对手出局,于是各大巨头纷纷加码。

鏖战将启,谁能笑到最后需要时间来检验。

参考资料:

[1] 艾媒报告| 2020Q1中国生鲜电商平台数据监测报告 https://www.iimedia.cn/c400/71234.html

[2] 【招商商业|深度报告】周转加速和成本降低,社区团购的供需框架-社区团购系列深度三 https://xueqiu.com/1086335213/161173424

[3] 社区团购分析报告:以美团优选为例 http://www.woshipm.com/evaluating/4181828.html

[4] 社区团购的二维模型 http://www.woshipm.com/it/1999890.html

[5] 美团、字节、阿里“恶战”买菜,谁会先“倒下”?https://new.qq.com/omn/20201031/20201031A01REY00.html

[6] 社区团购“复燃” http://www.woshipm.com/it/4202617.html

[7] 社区团购,需要冷一冷 http://www.woshipm.com/it/4255305.html

[8] 社区团购行业观察:关于当前社区团购的竞争情况和主要问题 http://www.woshipm.com/it/4089809.html

本文由 @四娘她是最棒的🎊 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Unsplash,基于 CC0 协议