证券经纪业务:互联网券商/传统券商的区别与未来

随着互联网概念席卷并深入各行各业,证券经纪也许会在互联网浪潮的不断冲击中迎来翻天覆地的变化。

“证券经纪业务在市场中也被称为“代理买卖证券业务”,是证券公司接受客户委托代理客户买卖有价证券的业务。在证券经纪业务中,证券公司只收取一定比例的佣金作为业务收入。”

当自己还是一个懵懂的财经专业学生的时候,这早已是要背得滚瓜烂熟的知识点,这个概念深深印在脑子里,仿佛天经地义一般不可动摇。

可是当自己开始从事互联网相关的工作,接触到大量互联网相关的理论和思想的时候,这个本该天经地义的教科书式对证券经纪业务的定义逐步开始被动摇,甚至说是摇摇欲坠——

“证券公司一定要按比例收取佣金作为业务收入吗?这个收入对消费者合理吗?这个业务后面还会有什么新的发展吗?”

随着时代的发展、技术的变革、市场的变化,这些原本显得天真可笑的疑惑和质疑正仿佛逐步变得不再可笑。

一、互联网公司创造商业传奇的两个理论

过去的二十年,是互联网突飞猛进的二十年,初生牛犊不怕虎的互联网科技公司就像秋风扫落叶一样把上百年深厚积淀的传统公司纷纷赶下世界五百强的宝座,创造了一个又一个神话般的商业传奇。究竟是什么样的“魔法”让这些神话变成了现实呢?

这样就不得不谈到互联网经济的基础理论,免费理论和长尾理论。

1. 免费理论

免费理论并非互联网时代下才有的理论,早在20世纪初,吉列公司就通过免费赠送刀架的方式来实现刀片的销售从而占领市场。

这套理论基础在于把免费商品的成本转移出去,通过其他产品或者服务得到补偿或者是或者将免费商品的成本极大地降低,低到趋近于零。

这套理论的价值在互联网时代才真正凸显起来,例如腾讯的QQ微信是免费使用的,但是可以通过增值服务(QQ会员等级),广告模式(朋友圈广告),交叉补贴(为旗下的游戏等产品引流)的方式对获取的流量进行变现。

2. 长尾理论

长尾理论是从理论与实践基础上对互联网经济形态进行归纳,对互联网形态下的市场定位具有指导意义。

例如传统的书店由于服务范围有限只能服务书店周围的人群,同时又由于书店柜台有限,只能提供最热门的书籍。而亚马逊的网上书店可以覆盖所有的消费者,同时由于网上相当于有无限的展示柜台,可以让大量冷门书籍得以展示。

互联网由于突破了时间和空间的限制,边际成本较低,使得原本没办法服务的长尾市场可以得到服务,长尾市场就像是原本海平面下的陆地,随着海平面的突然下降,长尾市场形成了一片“新大陆”。

免费理论为为互联网经济的盈利模式提供了思路,长尾市场理论为互联网经济的市场定位和营销策略提供了思路,正是这两大理论构建了互联网经济坚实的理论基石。

然而这两大理论不仅仅长期难以被传统金融行业理解,甚至可能更容易被当做是 异端邪说 ,本质上其实是因为和传统金融行业长期的投行思维及二八理论相悖,那么就让我们看看传统金融和互联网金融的思想论战吧。

二、传统金融与互联网金融的思想论战

1. 投行思维VS免费思维

(1)投行思维

投行思维 非常强调投入产出比 ,每一份投入最好要有对应的产出,否则不会持续投入看不到结果的东西,这种思想指导下不容易出现巨大未可知的风险,可以把风险控制在一定程度下及时止损。

但是这种思维下很难做到对一些创新业务的持续投入,往往可能会在没有阶段性成果的时候就失去耐心。在移动互联网的浪潮下,传统金融机构囿于投行思维,往往需要在已经出现成功案例的时候才大力跟进,此时却往往为时已晚,错过风口。

(2)免费思维

而免费思维下,在早期并不那么看重盈利,而是看重规模效应和未来的可能性, 因为坚信只要有庞大的流量就有各种变现的方式 。

这也解释了为什么大部分互联网公司早期都是亏损的,并且还是愿意在亏损的情况下持续进行投入。

这种思想指导下可以在一个地方进行不计成本地投入和探索,可能产生革命性的突破,但是虽然有马云实现梦想的可能性,也可能存在贾跃亭“为梦想窒息”的悲剧。

投行思维其实更强调“ 因为看见,所以相信 ”,而免费思维更加强调“ 因为相信,所以看见 ”,更像是两种截然相反的“人生哲学”。不过这种“人生哲学”也并非非此即彼,在传统的重视合规的业务上,更强调投行思维完全无可非议,但是对于很多创新业务尤其是金融科技相关的业务上,由于这些业务投入和产出非线性关系,讲究免费思维其实是更符合实际的。

就比如做一个证券APP,一方面是线下营业部开户后,客户用于交易的平台。另一方面这个APP也是一个在网上吸引客户,实现网上获客的渠道。

如果这个APP肩负起从互联网获客并转化的任务的话,初期这个方面的业务是不赚钱的,一个APP会分为用户增长和商业化两个阶段,用户增长阶段下APP暂时不考虑盈利,需要优先做大用户规模,商业化阶段再考虑盈利,此时就需要对这方面业务有足够的包容。

2. 二八理论VS长尾理论

(1)关注点的不同

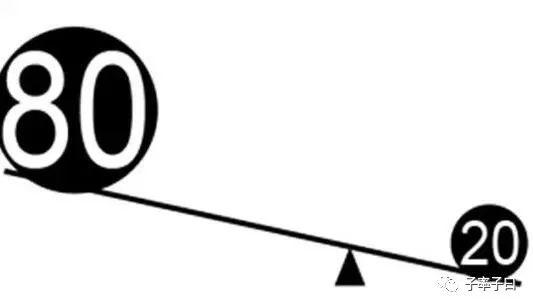

二八理论认为在任何一组东西中,最重要的只占其中一小部分,约20%,其余80%尽管是多数,却是次要的,因此传统金融行业 主要关注头部的高净值客户,因为发现头部百分之20的客户往往能创造百分之80的利润。

因此可以看到银行有专门的VIP通道,证券公司以前有大户室,现在有高资产用户的投顾服务。同时传统金融行业也重点主推爆款,核心的热点产品,比如知名基金经理旗下的基金产品。二八理论的指导下,只需要集中资源服务好头部用户,同时做好头部产品的推广即可带来大量的收益。

长尾理论 重点关注百分之80被忽略的长尾市场 。通过互联网的模式,突破时间和空间的限制,以极低的边际成本,将原本没办法服务的用户变成可以服务的用户,同时对长尾市场的需求进行大数据地挖掘,能够个性化地满足长尾市场用户多样化的需求。

因此可以看 到支付宝的余额宝通过极低的购买门槛和高效快捷的服务吸引了大量原本传统金融机构不屑于服务的草根用户 ,最终天弘基金也成为了中国规模最大的基金公司。

(2)商业模式的不同

二八理论更喜欢从1万个高净值用户手里,每个人收费一百万的商业模式,而长尾理论更喜欢从一亿个普通用户手里,每个人收费一百块的商业模式 。这两种模式没有对错之分,各有优缺点和适合的使用场景。

二八理论更适合在线下有广泛营业部布局,同时有大量高净值客户资源的券商,重点维护少数给公司带来主要收入的客户,因此为公司创造最大化的收益,但风险又在于公司的主要收入取决于少数头部客户,而头部客户也是其他证券公司眼红且积极证券的目标。

长尾理论更适合在线下营业部较少,但是线上影响力及运营获客能力较强的券商,避开竞争最激烈的头部客户市场, 聚焦在被传统券商忽略的小散市场,通过积少成多、聚沙成塔的方式,也可以占据细分市场,成为细分市场的龙头 ,用户规模数量巨大后,还可以形成网络效应。不过线上运营的精细化程度和对技术的要求要比传统方式高得多。

总而言之,传统金融行业的投行思维、二八理论和互联网行业的免费思维、长尾理论, 并非非黑即白,非此即彼的关系,而是对立统一的关系,每一个理论和思维都是相对的,必须在特定的条件下才能成立,适用的场景和范围不同,是在不同情况下的相互补充。

三、互联网券商和传统券商区别仅仅是APP吗?

当理解了投行思维与免费思维,二八理论和长尾理论的差异后,回头再看互联网券商和传统券商的在证券经纪业务的区别,就可以明白不仅仅是一个APP的问题了:

互联网券商奉行免费理论, 通过免费的行情软件,财经资讯服务,股吧社区论坛吸引用户聚集,然后通过股票开户,收取佣金的方式进行变现 ,这大大有别于传统的营业部线下开户获客的方式,极大地降低了获客成本,同时也可以提供更加低廉的佣金费率。

互联网券商奉行长尾理论, 避免和头部券商竞争一二线高净值客户 ,而通过互联网的方式,而是通过互联网的方式覆盖原本传统券商营业部无法覆盖的人群以及由于服务成本过高不愿覆盖的用户群体, 获得了一个全新的蓝海市场 。

互联网券商VS传统券商,在网络金融部门上的区别

(1)互联网券商可以做到不依赖营业部线下开户,独立依靠线上优质的服务,让用户先成为APP、PC端的用户,然后再通过互联网用户运营的方法将用户转化为证券客户。 此时网络金融部门既是一个中后台支撑部门又是一个营业收入创造部门,能直接为公司带来营业收入。 由于前期这种模式最终带来了可观的盈利,让公司上下对这个模式和道路充满了信心,愿意进行更多创新模式的探索和投入。

(2)而传统券商的路径是先通过营业部线下进行股票开户,后提供APP、PC端作为交易的平台, 此时网络金融部门仅仅是一个中后台的支持部门,成本部门,并不能直接为公司创造营业收入。 同时由于互联网获客并转化的模式并未得到验证,公司存在对该模式的迷茫与不坚定,不愿意对该业务进行长期的探索和投入。

有APP的公司并非一定是互联网公司, 核心问题是APP背后是否有互联网的商业模式,组织架构和思想观念。

四、证券经纪业务未来的一些思考

在了解了免费理论和长尾理论,同时又了解了互联网券商和传统券商的本质差异后,证券经纪业务的未来其实已经逐步清晰了起来

1. 互联网流量巨头是否会拿到券商牌照?券商该如何应对?

腾讯系发起成立微众银行,阿里系发起成立网商银行,同时腾讯阿里联合平安发起成立众安保险。但是让人感到诡异的是,为什么腾讯阿里一直无法拿到内地券商牌照?

其实恰恰是因为银行和保险业有大量线下场景和线下流程,互联网只能对原有流程进行优化和改造,很难替代原有流程。

但是证券经纪业务从开户到交易再到销户的几大主要流程基本上都已经纯线上化了,实际上已经是被互联网渗透程度非常高的业务了。

此时拼的核心便是互联网的产品、运营、技术能力,这些能力恰恰是互联网流量巨头最擅长的:

微信10亿月活,支付宝6亿月活,而证券类APP用户第一的同花顺仅仅3000万月活,更不要说月活用户数量不超过千万的广大证券公司的APP了。

一旦腾讯阿里拿到证券牌照,基本上首先切断了传统券商的用户增量,因为人手一个微信支付宝, 如果微信支付宝直接能开户交易,那么何必去券商营业部或者下载券商的APP进行股票开户和交易呢? 股市的新增潜在用户基本上都会被微信支付宝所拦截。

另外对于传统券商的存量用户也会形成逐步的流失,腾讯阿里的产品及运营能力一流,APP有更好的用户体验,有更强大的功能,有多样化的运营活动,有各种各样的补贴玩法。

虽然佣金有最低监管限制,但是试想一下,你股票开户可以提高支付宝会员等级,股票交易可以提高芝麻信用分,可以送虾米音乐VIP权益,可以有饿了么补贴券,可以有淘票票电影打折卡, 把证券经纪业务彻底融入这个体系内 ,将是多么不可思议的竞争力。

一旦互联网流量巨头拿到证券经纪牌照,建立完全依靠流量变现的玩法,可能对整个证券经纪业务产生的巨大冲击,同时大部分证券公司的收入高度依赖证券经纪业务,必然导致大量证券公司收不抵支, 同时影响大量相关从业者的就业 。

另一方面全民都很容易成为股票交易的用户, 大量中小散户的进入更可能加剧股票市场的波动 。这些都是监管层不愿意接受的情况。

由此可以看出,正是由于互联网流量巨头可能对证券经纪业务造成山呼海啸般的冲击,反过来导致了他们在可预见的未来不能拿到券商牌照从事证券经纪业务。

正是由于这个大前提的存在,券商和互联网流量巨头进行合作,从互联网流量巨头中进行引流,才能真正毫无顾忌,放心大胆—— 反正他们没办法从事这个业务不会成为自己的竞争对手,那么为什么不使劲从他们那里获取流量呢?

2. 0佣金时代是否会来到,0佣金来到之后该怎么办?

近期美国的嘉信理财正式宣布了0佣金,这让0佣金再一次成为了国内券商讨论的焦点。

诚然美国的0佣金模式有其自身的特殊性,例如嘉信理财的证券经纪业务收入占总收入的比重很低,更多依靠其他业务收入,而国内券商的大部分收入仍然是需要依靠证券经纪业务。

但是美国资本市场作为更加发达成熟的资本市场,很多经验是中国资本市场未来的预兆,0佣金也许不适合目前的中国国情, 但是站在更长远的历史维度看,也是一种历史的必然。

有时候,公司或者人的命运不仅仅在于自身的努力,更在于历史的进程呀。也许目前暂时可以坐着收佣金,高枕无忧。但是历史的脚步终究会到来,只怕到来的那一天,便再也没有反抗命运的能力了。但是这真的是券商和证券经纪业务相关的从业者最后的结局吗?

0佣金表面上看不可思议,其实本质上仍然是免费理论在证券经纪业务的进一步衍化和发展。

最初免费理论在证券经纪业务的应用就是通过通过免费的行情软件,财经资讯服务,股吧社区论坛吸引用户聚集,然后通过股票开户,收取佣金的方式进行变现。

而0佣金实际上是通过佣金的免费来吸引用户,再通过融资融券、付费会员、有偿投顾、代销其他金融产品等方式进行变现,业内一直高喊的向财富管理转型,实质上也是免费理论的应用。

移动互联网的崛起让传统媒体风光不再,但是许多传统媒体人却依靠对媒体本质规律的深刻理解与多年积累的功底成为了第一批自媒体作者,成为了时代的弄潮儿:

即使真的有一天佣金归零,真正懂投资、懂用户的从业者也绝不会走向失业的窘境,个人IP、社群经济、知识付费、投资顾问、独立经纪人,仍然有大量流量变现的方式有待挖掘。

萧条之后,万物生长。

五、物竞天择,适者生存

6500万年前,一颗小行星撞击了地球,扬起的尘土遮天蔽日,植物枯萎,万物萧条。

曾经统治地球上亿年,身躯庞大的恐龙难以适应环境,最终走向了灭亡。而早期的哺乳动物却凭借着小巧的身体,高超的适应能力笑到了最后。

物竞天择,适者生存,自然界永恒的法则仍然适用于社会经济领域,生产力决定生产关系,生产关系要适应生产力的发展,经济基础决定上层建筑,上层建筑要适应经济基础的变化。 不能适应生产力发展的生产关系和不能适应经济基础发展的上层建筑迟早要被调整和变革的。

再庞大的体量,再深厚的积淀,如果继续固步自封、抱残守缺,纵使显赫一时也难挡历史洪流的浩浩汤汤。

作者:子率,券商互联网革命观察者,专注于券商互联网转型的研究。微信公众号:子率子曰

本文由@子率子曰 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash, 基于CC0协议。