定了!“最赚钱的高铁”发行价4.88元,募资将超300亿元-天下网商-赋能网商,成就网商

天下网商记者 徐艺婷

自2019年11月提交IPO申请以来,有“中国最赚钱高铁”之称的京沪高铁一直处于聚光灯下。如今,它踏出了上市的关键一步。

1月6日,京沪高铁正式开放申购,申购代码为“780816”。公司拟公开发行新股数量62.86亿股,占发行后公司总股本的12.8%,发行价为每股4.88元,首次IPO募集总额306.74亿元。

运营八年,带着“跑动的金山”、“最繁忙的铁路线”、“中国高铁第一股”等美誉,京沪高铁匆匆驶入了A股,拉开了中国高铁资产证券化的大幕。

市盈率23倍,市值跻身A股前1%

1月3日发布申购公告之后,京沪高铁身上的光环更重了。

根据公告,公司发行市盈率为23.39倍,突破了非科创板股票发行市盈率23倍的“红线”。通常,市盈率越高,回本越慢,风险越大。也因此,A股新上市公司的市盈率一般不超过23倍。

但京沪高铁是无法用“一般”来衡量的。

早在2018年底,它就用23天成功过会,打破了由工业富联保持的36天的记录,这足够掀起人们的惊叹。

而从在募资规模和总市值看,京沪高铁也呈现出了“巨无霸”的体态。

在募资规模方面,京沪高铁此次预计募资306.74亿元。2010年至今,沪深两市IPO募资额300亿元以上的公司只有四家,分别是2010年募资685亿元的农业银行、2015年募资300.58亿元的国泰君安、2018年募资327.1亿元的邮储银行以及京沪高铁。

由此看,近十年里,京沪高铁的募资额排名第三。即便放到A股几十年的历史长河中,它也排在第九,挤进了前十。

在市值方面,募资306.74亿元对应12.8%的股份,京沪高铁IPO后的市值将达到2396.41亿元。

记者统计了A股上市公司1月6日盘后市值发现,在2396.41亿元之上的上市公司共有34家。这意味着京沪高铁市值排名第35位,挤进了A股前1%。

上市首日,股价顶格涨幅为44%。以此计算,届时京沪高铁市值将超3000亿元,成为A股4000多家上市公司里绝对的明星股。

“最赚钱高铁”是如何炼成的?

从从1990年提出构想,到2008年全线开工,再到2011年6月正式开通运营,京沪高铁横跨21年之久。

通车之后,时任铁道部发言人的王勇平在接受采访时说:“如果这一条高铁都挣不了钱的话,那中国铁路都没有希望了。”

这话一出便引起了热烈讨论。彼时,全国铁路均处于巨额亏损之中,王勇平的结论似乎下得太早了。

八年过去,日入2800万元的京沪高铁,真正成了“高铁一响,黄金万两”的代名词。

人们这才惊觉,断言背后藏着地理玄机。

京沪高铁北至北京南站,南至上海虹桥,共设24个车站,连接了“京津冀”和“长三角”两大经济区。所经省市的行政区域面积只占全国陆地总面积的6.5%,却拥有27.32%的人口,并创造了35.2%的GDP。

人口密度高,经济发展猛,可以想见沿线出行需求之大。

2018年,只占全国总营业里程1%的京沪高铁,发送旅客数占到了5.69%,客运周转量更是占到了6.26%。

这条高铁线路的票价并不便宜:从北京南至上海虹桥的票价,商务座1748元,一等座933元,二等座553元。尽管如此,但平均上座率依然高达77%。

一趟趟来往的高铁,载着的是旅客,也是黄金。

招股书显示,2016年至2018年,京沪高铁营收分别为262.58亿元、295.55亿元和311.58亿元;净利润分别为79.03亿元、90.53亿元和102.48亿元。

公司收入主要来自两部分:一是旅客运输收入,即自有列车的运输收入;二是提供路网服务收入,即其他铁路运输企业担当的列车在京沪高铁运行时,向其缴纳线路使用、接触网使用等各项费用。

2019年1-9月,旅客运输收入120亿元,路网服务收入127亿元,两者旗鼓相当。

67名员工,管着1871亿元的资产

截止2019年第三季度,京沪高铁股份有限公司的总资产为1870.8亿元。

如此规模的公司,需要多少名员工?

答案是67人,其中25人还是借调的。

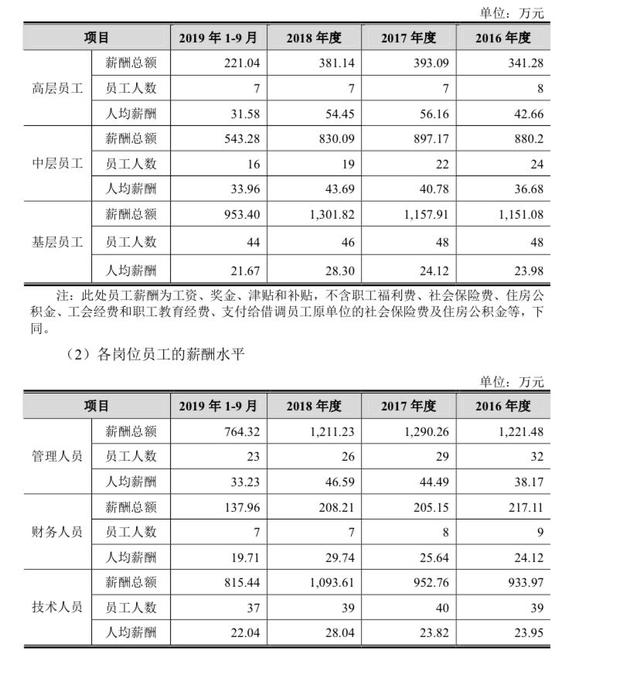

这67人中,23人是管理人员,7人是财务人员,37人是技术人员。

从总资产而言,这家公司的员工平均每人掌管27.9亿元的资产;从2019年度预计110亿元的净利润来看,平均每人为公司挣得1.64亿元的净利;从累计发送旅客10.85亿人次看,平均每人服务旅客1600万人次。

如此成绩去申请吉尼斯记录,毫无疑问会成功。

那么,京沪高铁究竟是如何做到的?

答案是,它“外包”了。

招股书显示,公司将京沪高铁的运输组织管理、运输设施设备管理、运输移动设备管理、运输安全生产管理、铁路用地管理等委托给了国铁下属北京局集团、济南局集团、上海局集团进行管理。此外,在供电方面,公司委托给了中铁电气化局集团。

世上确无魔法。67人之外,三大地方铁路局和中铁电气化局共有十万余名工作人员,在为这条线路的正常运转提供保障。

而京沪高铁公司要做的,是向这些供应商支付委托管理相关费用。

这笔费用数目不小。2019年1到9月,支付给三大铁路局70.36亿元,占营业成本的60.67%;能源支出约22亿元,占营业成本的19%。

IPO背后的大局

关于IPO的原因,不差钱的京沪高铁称是为了收购京福安徽公司。

公开信息显示,这家公司主营四条高铁支线。其中两条已开通运营,分别为合蚌客专和合福铁路安徽段;另有两条尚处于建设阶段,分别为商合杭铁路安徽段和郑阜铁路安徽段。

该公司的运营状态不容乐观:2018年,公司巨亏12亿元,2019年前三季度继续亏损8.84亿元,全年亏损预计扩大。

对此,京沪高铁却不以为然,多次公告表示本次收购至关重要,将与现有线路形成衔接,加强路网协同效应。

据悉,此次京沪高铁将收购京福安徽公司65.0759%的股权,收购价为500亿元。然而IPO募资为300亿元,剩下200亿元的差额,还需要通过债务融资的方式解决。

要收购所以要上市融资,这当然说得通,但不能忽视背后暗藏的“铁路资本化、证券化”的考量。

中国铁路建设耗资巨大,经营情况不一。

统计显示,在国铁集团下属的18个铁路局中,只有6个盈利,12个亏损,部分年亏损额在百亿元以上。尽管带有公益性质,但中国铁路要发展,显然无法只靠财政拨款,而是必须借助资本的力量。

早在2007年,京沪高铁股份有限公司成立之初,便已透传了这份考虑——当时的十大股东为中国铁投、平安资管、社保基金、上海申铁、江苏交通、京投公司、津投公司、南京铁投、山东高速、河北建设、安徽投资。

当下的京沪高铁IPO,更像是国铁集团的一次投石问路。如若顺利,未来更多的铁路公司将会登陆资本市场。

编辑 | 杜博奇